معرفي برخي از اولين ابزارهاي مالي در بازارهاي بورس و فرابورس

مهمترین ابزار در مباحث مدیریت مالی و سرمایهگذاری، ابزارهای مالی هستند. تلاش سرمایهگذاران همواره بر این بوده است كه ریسك سرمایهگذاری را كاهش یا انتقال دهند تا بتوانند به حد قابل قبولی از سود دست یابند.

انتخاب نوع ابزار مالی موضوعی است كه هم به موقعیت و شرایط بازار و هم به شرایط سرمایهگذار بستگی دارد. از مهمترین ابزارهای مالی میتوان به ابزارهای مشتقه اشاره كرد كه معمولا در یكی از بازارهای بورس و فرابورس معامله میشوند. در این مقاله سعی خواهیم كرد ضمن معرفی بازارهای بورس و فرابورس، معاملات سلف كه جزو اولین ابزارهای مشتقه میباشد را مورد بررسی قرار دهیم.

بازار بورس: بورس نهادی سازمانیافته و مكانی برای خرید و فروش كالا، اوراق بهادار و … میباشد. در بورس اوراق بهادار، خریداران و فروشندگان به منظور خرید و فروش سهام شركتهای پذیرفته شده در بورس اوراق بهادار گرد هم میآیند. قراردادها در بورس به شکل استاندارد بوده و قیمتهای مربوط، برای تمام کسانی که وارد بازار میشوند، یکسان است. عملكرد اصلی بورس، کشف قیمت، شفافسازی اطلاعات، جمعآوری پسانداز و نقدینگی بخش خصوصی جهت اختصاص به طرحهای سرمایهگذاری بلندمدت است. در حقیقت بورس جایگاهی برای سرمایهگذاری در شرکتها است تا مردم وجوه مازاد خود را به کار گرفته و از سود آن برخوردار شوند.

یكی از مهمترین كاركردهای بورس، ایجاد بستری جهت مدیریت بهینه ریسكها است. افراد با مشاركت در این بازار میتوانند ریسكهای خود را منتقل یا توزیع نمایند. در حقیقت بورس برای تمامی معاملهگران، فضای رقابتی سالم ایجاد مینماید. مسوولیت بورس این است که به عنوان مقام ناظر، بازار معاملات را سالم و نظامیافته نماید. تمامی بورسها دارای قوانین منظم و مدون بوده و از هویت و موقعیت معاملاتی افراد باخبر هستند و اعضایی که قوانین بورس را زیر پا بگذارند، متحمل جریمه یا مشمول مجازاتهای دیگر خواهند شد.

بازار فرابورس1: برخلاف بازارهای بورس كه بازارهایی سازمانیافته هستند و از نظر فیزیكی مكان معینی برای معاملات دارند، بازارهایی بهوجود آمدهاند كه با استفاده از ابزارهای ارتباطی مانند رایانه، تلفن و… معاملهگران را به هم ارتباط میدهند؛ به عبارتی معاملهگران در این بازارها، با استفاده از این ابزارهای ارتباطی با یكدیگر داد و ستد میكنند. امروزه معاملهگران از سراسر دنیا با استفاده از شبكه اینترنت به دادوستد میپردازند و نیازی به ارتباط حضوری طرفین نیست. حتی ارتباطات تلفنی نیز در این بازار بسیار كمرنگ شده است.

مكالمات تلفنی در بازارهای فرابورس جهت استناد در مواقع ضروری ضبط میشوند. معمولا تعداد مشاركتكنندگان در بازارهای فرابورس بسیار بیشتر هستند و امكانات فرابورس نیز نسبت به بازار بورس بیشتر است.

تنظیم شرایط معامله در این بازار با توافق طرفین صورت میگیرد؛ همچنین در چنین بازارهایی قوانین و شرایط بورس اجرا نمیشود و این امر، به نوعی باعث تسهیل داد و ستدها میشود. یكی از مزایای مهم ورود به این بازارها برخورداری از تسهیلات بیشتر است اما از آنجا كه قوانین مدونی برای ضمانت اجرای معاملات در بازارهای فرابورس وجود ندارد، احتمال عدم انجام تعهدات و در نتیجه ریسك اعتباری افزایش مییابد.2

قرارداد سلف یا فوروارد3

به طور كلی ابزارهای مشتقه، قراردادهایی هستند كه ساختار پرداخت و ارزش آنها بر اساس ارزش كالاهای پایهای4 مانند اوراق بهادار، كالاهای اساسی، سهام، شاخصها و … است. در واقع ابزارهای مشتقه، ابزارهایی برای كاهش یا انتقال ریسك به شمار میروند و قراردادهای سلف نوعی از ابزارهای مشتقه هستند كه در بازارهای فرابورس مورد معامله قرار میگیرند.

در بازارهای بینالمللی معاملاتی كه سررسید آنها بیش از دو روز كاری باشد به معاملات سلف معروف هستند. قرارداد سلف از منظر ابزارهای مشتقه به نوعی از قراردادها اطلاق میشود كه طرفین معامله را به انجام معامله مقدار معینی كالا با قیمت مشخص و تاریخ معینی در آینده متعهد میكند. در حقیقت، این قرارداد توافقی است بین خریدار و فروشنده مبنی بر خرید یا فروش مقدار معینی دارایی در زمان آینده (سررسید) و با قیمت مشخص. بعد از انعقاد قرارداد سلف، ابطال آن غیرممكن است ولی در صورت نیاز به ابطال آن قبل از سررسید، میتوان از یك معامله معكوس استفاده نمود.

قراردادهای سلف شامل دو وضعیت خرید5 یا فروش6 هستند؛ در وضعیت خرید، این امكان فراهم میشود كه در تاریخ مشخص، دارایی خاصی با قیمت توافق شده، خریداری شود؛ در مقابل، وضعیت فروش، امكان فروش دارایی را با قیمت توافق شده و در تاریخ مشخص فراهم میآورد. در این نوع بازارها سه گروه با اهداف متفاوت به معامله میپردازند:

1. پوششدهندگان7: افرادی هستند كه با انجام معاملات سلف، قصد كاهش ریسك و در امان ماندن از نوسانات قیمت در دورههای آتی را دارند. در حقیقت این افراد با خرید قرارداد سلف اطمینان مییابند كه قیمتها در آینده مشخص بوده و از نوسانات نامطلوب قیمت دارایی پایه متضرر نخواهند شد.

2. سوداگران (سفتهبازان)8: سوداگران كه بعضا سرمایهگذاران نیز نامیده میشوند افرادی هستند كه خرید و فروش قراردادهای سلف را صرفا به منظور كسب سود انجام میدهند. این افراد آگاهانه و برخلاف انگیزه پوششدهندگان ریسك كه در پی بیمه شدن در مقابل ریسكها هستند، به استقبال ریسك میروند. هرگاه این معاملهگران بر اساس پیشبینیهای خود به این نتیجه برسند كه قیمت دارایی پایه كاهش خواهد یافت اقدام به فروش قرارداد سلف آن دارایی نموده و برعكس اگر آنان افزایش قیمت را پیشبینی نمایند در وضعیت خرید قرارداد سلف قرار خواهند گرفت.

3. آربیتراژگران9: گروه سومی كه وارد معاملات در این بازارها میشوند آربیتراژگران هستند. این گروه از طریق وارد شدن همزمان در بازارهای مختلف، بدون پذیرش ریسك به دنبال سود هستند. در حقیقت این افراد كه واسطهگران مالی نیز نامیده میشوند بین سرمایهگذاران و پوششدهندگان قرار میگیرند كه هم به دنبال سود جستن و هم به دنبال گریختن از ریسك هستند. چنین معاملهگرانی از اختلاف قیمتها در بازارهای مختلف سود میبرند.

همانطور كه بیان شد قرارداد سلف یك معامله فرابورسی است و یكی از معایب معاملات فرابورس، ریسك نكول10 است. بنابراین، زمانی كه طرفین قرارداد سلف، بانكها باشند باید خطوط اعتباری بین دو بانك وجود داشته باشد و در صورتی كه معامله بین بانك و مشتری صورت پذیرد مشتری بایستی از اعتبار لازم نزد بانك برخوردار باشد. این الزام برای محافظت طرفین از قرار گرفتن در معرض ریسك اعتباری11 است.

معاملات سلف ارز

بازار معاملات سلف ارزی یكی از بازارهای سازمانیافته است كه بیشترین حجم معاملات بعد از معاملات نقدی را به خود اختصاص میدهد. بسیاری از معاملهگران ارز در اتاق معاملات خود، میز قرارداد سلف دارند و از آن به منظور مدیریت ریسك یا سوداگری استفاده میکنند. میزهای موجود در اتاق معاملات، نرخهای سلف ارزی را برای سررسیدهای مختلف تعیین و اعلام میكنند.

معاملات سلف ارز از قدیمیترین روشهای حذف ریسك نرخ ارز میباشند. در یك قرارداد سلف ارز، طرفین معامله در موارد زیر توافق میکنند:

• نوع ارزهای مورد معامله

• سررسید قرارداد (زمان مشخصی در آینده)

• نرخ برابری آتی دو ارز

• مقدار ارز مورد معامله

معاملهگری كه قصد انجام معامله سلف ارز را دارد نرخ معامله سلف را سوال میكند. نرخهای بازار سلف ارز رابطه مستقیمی با نرخ بازار نقدی دارد. در حقیقت، نرخ نقدی مبنای محاسبه نرخ سلف در سررسید است. تفاوت نرخهای بازار نقدی و سلف به صورت پوینتس12 نمایش داده

میشوند. زمانی كه نرخ برابری سلف دو ارز سوال میشود معمولا نرخ نقدی و «حاشیه نرخ سلف»13 اعلام میشود. همانطور كه نرخهای نقدی شامل نرخ خرید و فروش میباشند، نرخ حاشیه سلف هم دارای دو نرخ خرید و فروش14 میباشد. حاشیههای نرخ سلف بهصورت صعودی یا نزولی15 اعلام میگردند كه برای محاسبه نرخهای سلف به نرخهای نقدی اضافه یا از آن كم16 میشوند.

نحوه محاسبه حاشیه سلف ارز

برای محاسبه حاشیه سلف ارز فرض میكنیم كه یكی از مشتریان بانك قصد انجام معامله سلف را دارد. در این معامله دو نوع ارز در تاریخ مشخصی رد و بدل خواهند شد.

بانك تمایل دارد بدون پذیرش ریسك و حتی با هدف كسب سود، حاشیه سلف را اعلام نماید. به اين منظور باید مفروضاتی را جهت محاسبه مدنظر قرار دهد. این مفروضات عبارتند از:

• نرخ نقدی خرید و فروش ارز مشتری

• نرخ سپردهگذاری و سپردهگیری بانك در ارز مشتری و به تاریخ درخواستی

• نرخ سپردهگذاری و سپردهگیری بانك در ارز درخواستی و به تاریخ درخواستی

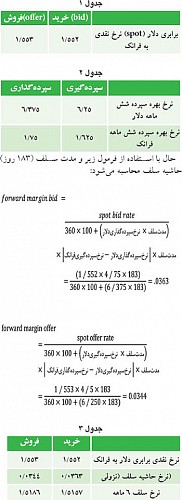

فرض كنید مشتری قصد دارد به منظور پوشش ریسك ناشی از نوسانات فرانك سوئیس، معامله سلف شش ماهه دلار (از ژوئن تا نوامبر) در مقابل فرانك سوئیس را انجام دهد. بانك برای محاسبه نرخ سلف بایستی حاشیه سلف را محاسبه نماید. فرض كنید مفروضات فوق به صورت جدول ذیل موجود باشند:

در این مثال حاشیه سلف نزولی است زیرا حاشیه خرید بیشتر از حاشیه فروش میباشد؛ بنابراین برای محاسبه نرخ سلف باید از نرخهای نقدی كم شود.

موسسات مالی و بانكها با اعلام قیمتهای خرید و فروش، نقش بازارساز را در بازارهای فرابورس ایفا میكنند.

قرارداد سلف نرخ بهره

قرارداد سلف نرخ بهره به منظور پوشش نوسانات نرخ بهره به كار میرود. كاربرد اصلی این قراردادها، برای تثبیت نرخ بهره در آینده میباشد. قرارداد سلف نرخ بهره نیز معمولا بین دو بانك یا بین یك بانك و یك مشتری منعقد میشوند. اعلام نرخهای مربوط به سلف نرخ بهره برای هر مبلغی و هر سررسیدی امكانپذیر میباشد. طرفین مورد معامله در موارد زیر به توافق خواهند رسید:

• شروع و پایان دوره قرارداد سلف

• مبلغ و نوع ارز

• نرخ قرارداد

در قرارداد سلف نرخ بهره، اصل مبلغ رد و بدل نمیشود، بلكه بهره بر اساس تفاوت نرخ قرارداد سلف با نرخ لایبور17 اعلام و برای مدت مشابه قرارداد در نقطه شروع، طبق فرمول زیر محاسبه میشود و تسویه طرفین پس از تنزیل، انجام میپذیرد:

![]()

در فرمول فوق NP مبلغ قرارداد، rc نرخ بهره قرارداد، rl نرخ لایبور، dc تعداد روزهای قرارداد و v مابه التفاوت سود و زیان میباشد.

همانطور كه در بالا اشاره شد پرداخت یا دریافت مابهالتفاوت سود یا زیان قرارداد سلف، در تاریخ سررسید انجام نمیگیرد بلكه در ابتدای شروع قرارداد انجام میشود. به همین علت ارزش زمانی مقدار بهدست آمده از فرمول فوق، به صورت ارزش فعلی محاسبه شده و سپس تسویه صورت میپذیرد.

قرارداد سلف كالاها

در قرارداد سلف كالاها، تحویل مقدار مشخصی كالای خاص با قیمت معین در زمان مشخص از آینده تعهد میشود و مشخصات كالا و قیمت آن و سررسید قرارداد نیز تعیین میشود، بنابراین میتوان با استفاده از این قرارداد، ریسك نوسانات قیمت كالاها، ماشینآلات و مواد اولیه را پوشش داد. با استفاده از این نوع قراردادها، امكان استفاده از كالایی در آینده وجود دارد درحالی كه تنها هزینه پرداختی، قیمت آینده كالا میباشد.

انواع دیگري از قراردادهای سلف وجود دارند كه در آنها دارایی پایه از كالاهای سرمایهای و غیرسرمایهای دیگر تشكیل میشود؛ اینگونه قراردادها نیز با تغییرات جزئی تعمیمی از قراردادهای عنوان شده میباشند.

منابع و مآخذ

1. بانكداری بینالملل، مهدی رشیدی، موسسه عالی بانكداری ایران، بانك مركزی ج.ا.ا، 1386

2. مبانی مهندسی مالی و مدیریت ریسك، ترجمه سجاد سیاح و علی صالح آبادی، گروه رایانه پرداز،1384

3. Financial Risk Manager Handbook, Philippe Jorion , Fourth Edition, John Wiley & Sons, Inc.Z2007

4. Derivatives and Internal Models, Dr Hans-Peter Deutsch, Fourth Edition, PALGRAVE MACMILLAN,2009

پاورقي:

1- Over the counter market

2- عملكرد بازار فرابورس در ایران، تا حدودی از بازارهای مشابه جهانی متفاوت است.

3- Forward

4- Underlying Assets

5- Long

6- Short

7- Hedgers

8- Speculator

9- Arbitrageur

10- ریسك نكول: ریسك عدم ایفای تعهدات.

11- ریسك اعتباری احتمال قصور وامگیرنده یا طرف مقابل نسبت به انجام تعهدات، طبق شرایط توافق شده میباشد (طبق تعاریف كمیته بال).

12- Points درصد تغییر

13- حاشیه نرخ سلف، تفاوت نرخ نقدی با نرخ سلف را نشان میدهد.

14- Forward margin bid & forward margin offer

15- حاشیه سلف زمانی صعودی است كه حاشیه خرید كوچكتر از حاشیه فروش باشد و زمانی نزولی است كه حاشیه خرید از حاشیه فروش بزرگتر باشد.

16- حاشیه سلف صعودی به نرخ نقدی اضافه شده و حاشیه سلف نزولی از نرخ نقدی كسر میشود.

17- در صورت استفاده از نرخ مرجع یوریبور (نرخ پیشنهادی در ناحیه یورو)، میتوان این نرخ را جایگزین نرخ لایبور كرد.

زهرا اسكندری، لیلا اخگرپور، حلیمه كارجو، اداره كل مدیریت ریسك بانك صادرات ایران

روزنامه دنیای اقتصاد

Hits: 0