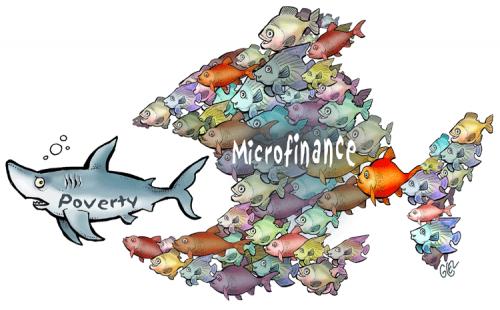

مروری بر چگونگی کارکرد موسسات مایکروفاینانس با نگاه به گذشته، حال و آینده آنها

مروری بر چگونگی کارکرد موسسات مایکروفاینانس با نگاه به گذشته، حال و آینده آنها

موسسات مایکروفاینانس (MFIs) در مدت دو دهه گذشته گسترش چشمگیری پیدا کردهاند. گزارشهای Microfinance Summit Campaign در سال 2012 نشان داد تعداد خانوارهای بیبضاعتی که از وامهای خرد بهرهمند شدهاند از 7.6 میلیون در سال 1997، به 137.5 میلیون در سال 2010 رسیده و 18 برابر شده است.

مایکروکردیت توجه افراد زیادی را به خود جلب کرده و آنان را به رفع سریع فقر در کشورهای توسعهنیافته امیدوار کرده است. در سال 2006 محمد یونس و بانک گرامین به سبب مشارکت در کاهش فقر جهانی توانستند جایزه صلح نوبل را از آن خود کنند. در سال 2009، گروه مشورتی کمک به فقرا (CGAP) – سازمانی بینالمللی در قلب بانک جهانی- شکل گرفت و مسوولیت تسریع در تامین مالی این گونه اقدامات را پذیرفت. شواهدی که نشان میداد مایکروفاینانس میتواند در رفع فقر و گرسنگی، آموزش مقدماتی فراگیر، پیشبرد برابری جنسیت و قدرتمند ساختن زنان، کاهش مرگ و میر کودکان و بهبود سلامت مادران باردار مشارکت کند، دلایل محکمی برای شکلگیری این گروه بود. اما CGAP در این راه تنها نماند. احتمالاً یک فرصت «برد-برد» که در آن فقرا ابزاری برای خروج از فقر پیدا میکردند و موسسات مایکروفاینانس نیز میتوانستند منفعتی کسب کنند، توجه سیاستگذاران، آژانسهای سرمایهگذاری و محققان و استادان دانشگاهی را نیز به خود جلب کرد. در سالهای نخست، این ابزار مبارزه با فقر حتی از سوی رهبران قدرتهای جهانی مانند بیل کلینتون و تونی بلر مورد حمایت و ستایش قرار گرفت. توجهی که به این حوزه مبذول شد سرمایهگذاران و موسسات خیریه را تشویق کرد تا میلیونها دلار خود را در تاسیس موسسات انتفاعی و غیرانتفاعی اعطای وام سرمایهگذاری کنند و اهداف توسعه هزاره سازمان ملل تا سال 2015 را که یکی از آنها کاهش فقر به یکدوم میزان کنونی است پی بگیرند. اینک مشتریان وامهای خرد در جهان به دهها میلیون نفر رسیده است؛ و نیمی از این تعداد تنها در هند و بنگلادش زندگی میکنند.

چاقویی که دستهاش را برید

اگر این سیستم درست عمل میکرد، وامهای خرد سبب میشد وامگیرندگان زندگی باثباتی برای خود بسازند. اما واضح بود که رشد سریع مایکروکردیت (در هند، رشد برخی موسسات وامدهنده بین 60 تا 100 درصد گزارش شده است) اثرگذاری وامها را کم و کمتر خواهد کرد. مطالعات و تحلیلها نشان داد اغلب وامگیرندگان نتوانستند از فقر رهایی یابند و اقلیت قابل توجهی نیز روز به روز در دام بدهی و قرض گرفتارتر شدند.

کارشناسان یادآوری کردند «اعتبار» منبعی از فرصتها و تهدیدهاست. چاقویی است که دو لبه بودن آن فراموش شده است. علاوه بر نتایج پیچیدهای که در وامگیرندگان مشاهده میشد برخی از موسسات اعطای وام نیز به چنان سودهای کلانی دست پیدا کردند که بانکداران والاستریت را به حسادت واداشت. به عنوان مثال سرمایهگذاران بزرگترین موسسه مایکروکردیت هند یعنی SKS Microfinance در سال 2010 سهام خود را با قیمتی معادل 95 برابر آنچه خود تنها چند سال قبل خریداری کرده بودند، به فروش رساندند. و به تدریج، آن همه شور و اشتیاق نسبت به مایکروفاینانس جای خود را به انتقاد و مخالفتهای گسترده داد. سیاستمداران کشورهای در حال توسعه که برخی از آنان وامدهندگان را رقبای خود در تسخیر قلب و اندیشه مردم میدانستند، موسسات مایکروفاینانس را به کسب سود و درآمدزایی به بهای استثمار وامگیرندگان محکوم کردند. در سال 2008 پس از آنکه برخی از افراد مقروض در نیکاراگوئه نتوانستند وام خود را باز پس دهند کشاورزان جنبشی را با نام عدم بازپرداخت (No Pago) به راه انداختند و اورتگا، رئیسجمهور وقت این کشور نیز از آنان حمایت کرد. در سال 2010 نیویورک تایمز در مقالهای با اشاره به افزایش تعداد افرادی که به دلیل بدهیهای فراوان دست به خودکشی میزدند، موسسات مایکروفاینانس را به «منفعتطلبی به بهای زندگی فقرا» محکوم کرد و آن را مسبب خانهخرابی افراد تنگدست دانست. در پی انتشار این مقاله موسسات مایکروفاینانس در هند، آمریکای لاتین و حتی در بنگلادش مورد انتقاد و حمله قرار گرفتند. در دسامبر همان سال، نخستوزیر بنگلادش، شیخ حسنیه واجد، که زمانی یکی از مدافعان مایکروفاینانس در این کشور بود خود به مخالفت با آن پرداخت. وی گفت: «وامدهندگان به نام رفع فقر خون نیازمندان را در شیشه میکنند» و دستور تفحص و بازرسی بانک گرامین و بنیانگذار آن را صادر کرد. در هند که تا چندی پیش موطن کسب وکارهایی بود که با بهرهگیری از مایکروکردیت با سرعت زیادی رو به رشد بودند، پس از آنکه دولت با وضع قوانینی اعطای وام را محدود کرد، وامهای خرد به طور چشمگیری کاهش یافت. در پاکستان و بولیوی نیز فعالان سیاسی و سیاستمداران از وامگیرندگان خواستند وامهای خود را باز پس ندهند! بحران به تمام کشورها سرایت کرد. بانکها که منابع اولیه تامین وام بودند به سبب نگرانی از آینده این صنعت منابع خود را قطع کردند؛ در نتیجه وامدهندگان نیز اعطای وام را محدود یا متوقف ساختند. امروز موسسات مایکروفاینانس نیز مانند شرکتهای کارت اعتباری یا وامدهندگان روزانه در آمریکا به گرفتار کردن مشتریان خود در دام قرض و بدهی متهم شدهاند. نرخ نجومی بازپرداخت که در آغاز به عنوان شاهدی بر موفقیت بینظیر مایکروکردیت مطرح میشد امروز به عنوان نشانهای از بیتدبیری و سهلانگاری برنامهها مطرح میشود. آنچه به این جدال دامن میزند نبود اطلاعات و شواهد کافی در مورد پیامدهای مایکروفاینانس است. مدعیانی که از موسسات بسیار موفق یا وامگیرندگان مفلوک و مقروض حرف میزنند از پیامدهای اعتبار خرد در متوسط خانوارها حرفی به میان نمیآورند. حتی شاخصهای مربوط به مشتریان مایکروفاینانس و دیگر افراد نیز نمیتوانند آثار علّی دسترسی به مایکروفاینانس را شرح دهند چرا که مشتریان خود- انتخابگر هستند و بدیهی است که نمیتوان آنها را با دیگر افراد مقایسه کرد. از سوی دیگر موسسات وامدهنده نیز آگاهانه و عامدانه برخی روستاها را انتخاب و سایرین را از فهرست خود حذف میکنند. مجموع این عوامل ارزیابی مایکروکردیت را با دشواری مواجه کرده است و به همین سبب در میان محققان و صاحب نظران، اجماعی در مورد پیامدهای آن وجود ندارد. با توجه به پیچیدگی مساله، تنها آزمون ایدهآل برای برآورد پیامدهای دسترسی به مایکروکردیت آن است که به طور تصادفی به برخی مناطق امکان بهرهمندی از وام اعطا شود سپس، نتایج با دیگر مناطقی که فاقد امکان دریافت وام بودهاند مقایسه شود. انتخاب تصادفی به محققان این اطمینان را میدهد که تنها تفاوت اصلی بین دو منطقه سهولت بیشتر دسترسی به مایکروکردیت در مناطق آزمون است. به همین منظور و با همین روششناسی، مطالعاتی در برخی از کشورهای در حال توسعه صورت گرفته است که از آن میان میتوان به هند، مکزیک و بوسنی اشاره کرد.

شواهدی از حیدرآباد؛ هند

در سال 2005، نیمی از 104دهکده در حیدرآباد هند به طور تصادفی انتخاب شدند تا شعبهای از یک موسسه مایکروفاینانس به نام اسپاندانا در آنها افتتاح شود. حیدرآباد پنجمین شهر بزرگ هندوستان و مرکز استان آندرا پرادیش است. 15 تا 18 ماه پس از آنکه اسپاندانا پرداخت وام در مناطق مورد مطالعه را آغاز کرد تعداد خانوارهایی که اقدام به دریافت وام کردند، 8/8 درصد بیش از مناطقی شد که شعبهای از این موسسه در آنها وجود نداشت. دو سال بعد از آغاز طرح، خانوارهای تحت پوشش مجدداً مورد بررسی قرار گرفتند. در آن زمان هم اسپاندانا و هم سایر موسسات، پرداخت وام در مناطق آزمون و کنترل را آغاز کرده بودند بنابراین شکاف بین خانوارهایی که مایکروکردیت دریافت کرده بودند دیگر معنادار نبود. به عبارتی احتمال دریافت وام از موسسه مایکروفاینانس در روستاهای آزمون و کنترل یکسان شد اما به طور متوسط، خانوادههای ساکن در روستاهای آزمون، وامهایی با مبالغ بیشتر و بازپرداخت طولانیتر دریافت میکردند. این امر به پژوهشگران فرصت داد تا برخی از آثار بلندمدت دسترسی به مایکروکردیت بر کسبوکار و خانواده را دقیقتر بررسی کنند. در این مطالعه، میزان مصرف، راهاندازی کسبوکار جدید، درآمد حاصل از کار و نیز دیگر پیامدهای توسعه انسانی نظیر آموزش، بهداشت و بهبود جایگاه و وضعیت زنان اندازهگیری شد. پس از سه سال نتایج نشان داد وام دریافتی بیشتر صرف کسبوکار کنونی خانواده شده و برای شروع یک کسبوکار جدید مورد استفاده قرار نگرفته است. کسبوکارها به طور میانگین همچنان محدود و نهچندان سودآور بودند. ضمن آنکه در سرانه هزینه ماهانه خانوار – که شاخص مناسبی برای رفاه کلی خانواده است – تغییری مشاهده نشد و این شاخص چه در کوتاهمدت و چه بلندمدت افزایشی پیدا نکرد. در مناطق مورد بررسی هزینه کالاهای ماندگار (سرمایهای) افزایش یافت در حالی که هزینه کالاهای مصرفی کاهش پیدا کرد. به نظر میرسید مایکروفاینانس برخی خانوادهها را تشویق میکند که از مایحتاج آنی خود (مانند کالاهای مصرفی یا هزینه جشن و مهمانی) به نفع هزینههای سرمایهای مثل بازسازی خانه یا بهبود وضعیت کسبوکار صرف نظر کنند. میزان مصرف بین دو منطقه تفاوت چندانی نداشت و کسبوکار دریافتکنندگان وام، سودآورتر به نظر نمیرسید. به عقیده محققان یکی از دلایل میتواند این باشد که کسبوکارهای گروه آزمون به طور متوسط بسیار محدودند (تقریباً هیچ کدام کارگر یا کارمندی ندارند)، سود چندانی ندارند و توسعه آنها با توجه به مجموعه مهارتهای کارآفرینان و وضعیت زندگی آنان، کاری بسیار دشوار است. نکته مهم آنکه پژوهشگران در این مطالعه در پیامدهای توسعه انسانی نظیر بهداشت، آموزش و قدرتمندسازی زنان – که گفته میشد از مایکروفاینانس تاثیر میپذیرند- تغییرات قابل توجهی مشاهده نکردند. پنج یافته اصلی این پژوهش تا حد زیادی با یافتههای چهار مطالعه دیگر که در سایر کشورها انجام شده است همخوانی دارد.

ارزیابی برنامه Al Amana در مناطق روستایی مراکش –2011

ارزیابی برنامه Compartamos در مکزیک- 2012

بررسی برنامه XacBank MFI در روستاهای مغولستان- 2011

ارزیابی طرح EKI در بوسنی- 2012

پژوهشگران این طرح در جمعبندی مطالعه خود مینویسند: به نظر میرسد مایکروفاینانس بر نیروی کار تاثیر میگذارد؛ خانوادههایی که به وام دسترسی داشتند در کسبوکار تلاش و فعالیت بیشتری از خود نشان میدادند. بنابراین مایکروکردیت نقش خود را به عنوان یک کالای سرمایهای در محیطهایی که دسترسی به اعتبار و فرصت پسانداز محدود است به خوبی ایفا میکند. تنها اشتباهی که مدافعان و علاقهمندان به مایکروکردیت مرتکب میشوند آن است که پتانسیل کسبوکار را برای فقرا – به عنوان منبع درآمد و نیز ابزار قدرتمندسازی زنان مالک آن- دست بالا میگیرند و بیش از اندازه برآورد میکنند.

ارمغان مایکروفاینانس در بنگلادش

در سال 1998 مارک پیت و شاهیدور کاندکر مقالهای با عنوان «پیامدهای برنامه اعتبار مبتنی بر گروه در خانوارهای فقیر بنگلادش: آیا جنسیت شرکتکنندگان حائز اهمیت است؟» منتشر کردند. این مقاله به عنوان نخستین مطالعه اقتصادی جدی که آثار مایکروفاینانس را مورد بررسی قرار میداد بر مطالعات بعدی تاثیر بسیاری گذاشت. دستاوردهای این دو پژوهشگر تا حد زیادی مثبت بود. آنها افزایشی 18درصدی در بازگشت وام به درآمد برای زنان و 11درصد برای مردان را گزارش کردند، ضمن آنکه از تاثیرات مثبت دیگری از جمله افزایش ورود دختران به مدرسه و بهبود وضعیت سلامت جسمی کودکان در خانوارهای دریافتکننده وام خبر دادند. در همان سال محقق دیگری به نام جاناتان مرداک، با استفاده از دادههای مطالعه فوق اما با متدولوژی متفاوت به نتایج متضادی دست یافت. یافته کلیدی مرداک این بود که دسترسی به مایکروفاینانس سبب محدود شدن مصرف و کاهش نوسان آن در خانواده میشود. به علاوه درآمد نیروی کار نیز کاهش مییابد. در سال 2005، کاندکر با بازنگری مطالعه پیشین خود مقاله دیگری نوشت که به گفته کارشناسان یکی از معتبرترین اثرسنجیهایی است که در بنگلادش انجام شده است. این مطالعه (که با دادههای جدید انجام گرفت) مجدداً حاکی از تاثیرات مثبت مایکروکردیت بر درآمد خانوار بود. یافتهها همچنین نشان داد نرخ فقر در روستاهای دریافتکننده وام کاهش معناداری پیدا کرده است. کاندکر در این مقاله نتیجه میگیرد که در مدت مطالعه (1991 تا 1998) مایکروفاینانس، فقر متوسط را در بنگلادش 40 درصد کاهش داده است. باید یادآور شویم که مطالعات بعدی در این کشور نتوانسته است یافتههای مثبت و تغییرات خوشبینانه پژوهش کاندکر را تکرار و تایید کند.

مکزیک؛ نگاهی به پیامدهای مایکروفاینانس

در سال 2009 پژوهشگران بانک جهانی مطالعهای را با عنوان «آثار اقتصادی بانکداری برای افراد بدون بانک: شواهدی از مکزیک» انجام دادند. این مطالعه پس از آنکه بانک Azteca در مکزیک، 815 شعبه خود را به طور همزمان در سراسر این کشور راهاندازی کرد صورت گرفت. نتایج این پژوهش نشان داد افتتاح شعب این بانک، افزایش 7.6 درصد در تعداد صاحبان مشاغل غیررسمی، 1.4 درصد در اشتغال و هفت درصد در متوسط درآمد مناطقی که شعبه بانک در آنها گشایش یافته بود را در پی داشته است. نکتهای که در این مطالعه شایان توجه است آن است که شهرهایی برای افتتاح شعب بانک انتخاب شدند که درآمد بیشتر، نرخ کمتر فقر و نرخ پایینتر بیکاری حتی پیش از افتتاح شعب، به طور معناداری در آنها مشاهده میشد. به عبارتی میتوان گفت نتایج این مطالعه به دلیل سوگیری اولیه در دسترسی مناطق به وامهای بانکی چندان قابل اعتماد نیست. صرف نظر از سوگیری مذکور، افزایش 7.6 درصدی در کسبوکار آنقدر اندک است که نمیتوان آن را عامل رفع فقر دانست. میتوان گفت مایکروفاینانس در دهه1980 توانست در مقیاس گستردهای به فقرا منفعترسانی کند، در دهه 80 در مقام یک صنعت رو به رشد و توسعه گذاشته و اکنون، در دهه نخست قرن حاضر، هدف و ماموریت آن برآوردن نیازهای مرتفعنشده فقرا در مقیاس وسیع و ایفای نقشی جدی در رفع فقر از سراسر دنیاست. برخی موانع و چالشهایی که پیش روی صنعت مایکروفاینانس است عبارتند از:

کمکهای مالی نامناسب

قوانین ناکافی و نظارت ضعیف در حوزه موسسات دریافتکننده سپرده

کمبود موسساتی که خدمات پسانداز، نقل و انتقال پول و بیمه را نیز ارائه دهند.

محدودیت ظرفیتهای مدیریتی در MFIs

ناکارآمدیهای سازمانی

نیاز به گستردگی بیشتر و اتخاذ متدولوژیهای روستایی-کشاورزی در مایکروفاینانس

به علاوه هنگامی که بازپرداخت وامها با چالش جدی روبهروست، پرداخت وامهای خرد راهکار مناسبی برای رفع فقر از جامعه به نظر نمیرسد. به عنوان مثال زمانی که پراکندگی جمعیت زیاد است یا شیوع بیماری در منطقه بالاست، مایکروفاینانس نمیتواند به اهداف خود دست یابد. در چنین شرایطی، اعانه، کمکهای خیریه، یا برنامههای آموزشی، پرورشی و بهداشتی موثرتر واقع میشوند. برای آنکه مایکروکردیت بتواند کارکرد واقعی خود را نشان دهد لازم است متقاضیان توانایی بازپرداخت وام را داشته باشند. ضمن آنکه مکانیسمهایی دقیق برای نظارت و کنترل عملکرد موسسات مالی موجود باشد. بحران زمانی رخ میدهد که بخش مایکروفاینانس اشباع شود، سرعت رشد آن از حد بگذرد و مکانیسمهایی برای کنترل استقراض بیش از حد در آن پیشبینی نشده باشد. بدیهی است که سیاستمداران و فعالان سیاسی نیز وقتی نارضایتی مردم را ببینند از این فرصت استفاده میکنند. مدیران این صنعت امیدوارند این مساله به زودی حل و فصل شود. هنوز هم برخی از آنان بر این باورند که لازم است این بخش برای رفع مخالفتهای سیاسی و دستیابی به وعدهها و اهداف خود، اصلاحاتی ایجاد کند. آنها میگویند موسساتی که امروزه تنها وام اعطا میکنند باید به موسسات «پسانداز خرد» تبدیل شوند که بسیاری از کارشناسان آن را راه حل مناسبتری برای رفع فقر و تنگدستی میدانند. همچنین لازم است تلاشهایی برای تاسیس نهادهای نظارتی صورت گیرد تا از اعطای بیش از حد وام ممانعت شود. ضمن آنکه ضروری است موسسات مایکروفاینانس، موفقیت خود را نهتنها بر مبنای رشد و سودآوری بلکه با ارزیابی سرعت خروج مشتریانشان از فقر و گرفتاری اندازهگیری کنند.

Hits: 0