یکی از مهمترین مشکلات ساختاری اقتصادی کشور، ضعف نظام مالیاتی است. شرایط این نظام به گونه ای است که کمتر می توان نشانه هایی از یک نظام مالیاتی کارآمد را در آن پیدا کرد. در نظام مالیاتی کشورمان، مالیاتها به موقع وصول نمیشوند، عدالت چندان تحقق نمییابد و ظرفیتهای مالیاتی بالفعل با ظرفیتهای مالیاتی بالقوه تفاوت قابل توجه دارد و هزینه وصول مالیات نیز بالاست . به همین دلیل دولت کشورمان شیوه جدید اخذ مالیات موسوم به روش اخذ مالیات بر ارزش افزوده یا Value Added Tax و به اختصار (VAT) را مورد توجه قرار داده است.

یکی از مهمترین مشکلات ساختاری اقتصادی کشور، ضعف نظام مالیاتی است. شرایط این نظام به گونه ای است که کمتر می توان نشانه هایی از یک نظام مالیاتی کارآمد را در آن پیدا کرد. در نظام مالیاتی کشورمان، مالیاتها به موقع وصول نمیشوند، عدالت چندان تحقق نمییابد و ظرفیتهای مالیاتی بالفعل با ظرفیتهای مالیاتی بالقوه تفاوت قابل توجه دارد و هزینه وصول مالیات نیز بالاست . به همین دلیل دولت کشورمان شیوه جدید اخذ مالیات موسوم به روش اخذ مالیات بر ارزش افزوده یا Value Added Tax و به اختصار (VAT) را مورد توجه قرار داده است.

آشنایی بامالیات بر ارزش افزوده

مالیات بر ارزش افزوده نوعی مالیات عام (برعموم کالاها و خدمات مگر موارد معاف تعلق میگیرد) است که بصورت چند مرحلهای از اضافه ارزش کالاهای تولید شده و یا خدمات ارائه شده در مراحل مختلف تولید و توزیع اخذ میشود. به عبارت دیگر مالیاتی است که در طول فرآیند تولید و خدمات از محل تولید تا فروش کالا به مشتری نهایی، مرحله به مرحله اخذ میشود. از این روش که توسط فون زیمنس (Fone Simence) آلمانی در سال ۱۸۸۱ابداع شد، برای اولین و به طور رسمی در سال ۱۹۴۵ در کشور فرانسه بصورت مالیات بر کالاهای مصرفی در مرحله تولید استفاده شد که البته در سال ۱۹۸۶ آن را به طور جامع تا مرحله خرده فروشی گسترش داد . از این روش امروزه بیش از ۱۲۰ کشور جهان استفاده می کنند و تعداد زیادی از کشورها درصدد پیاده کردن آن در نظام اقتصادی خود هستند. نکته مهم آنکه چون جمع ارزش افزودههای بنگاههای اقتصادی در یک کشور، برابرتولید ملی همان کشور است (استهلاک +سود +اجاره+بهره +دستمزد = معاملات واسطه ای – کل معاملات = ارزش افزوده)، بنابراین مالیات بر ارزش افزوده، برابر مالیات بر تولید ناخالص ملی است، به عبارت دیگر پایه مالیات بر ارزش افزوده ،تولید ناخالص ملی است.

مالیات بر ارزش افزوده نوعی مالیات عام (برعموم کالاها و خدمات مگر موارد معاف تعلق میگیرد) است که بصورت چند مرحلهای از اضافه ارزش کالاهای تولید شده و یا خدمات ارائه شده در مراحل مختلف تولید و توزیع اخذ میشود.

مزایا و معایب VAT:

مالیات بر ارزش افزوده، همچون اغلب پدیده ها و ابزارهای اقتصادی دیگر، میبایست به جنبه های مثبت (مزایا) و منفی (معایب) آن توجه کرد. در خصوص مزایای استفاده از این روش می توان به موارد ذیل اشاره کرد:

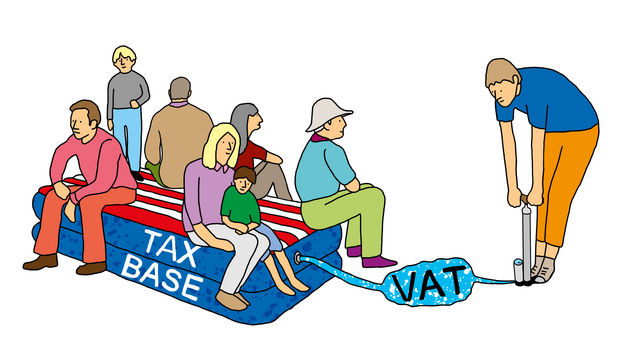

گسترش پایه مالیاتی :VAT می تواند بخشی از فعالیتهای اقتصادی را که تحت پوشش قرار دادن آنها با استفاده از سایر روشها ، مثل مالیات بر فروش دشوار است را پوشش دهد.

افزایش درآمدهای مالیاتی: استفاده از VAT به دلیل گسترش پایه مالیاتی میتواند، درآمدهای مالیاتی را به نحو چشمگیری افزایش دهد.

عملیات مالی

کاهش هزینه اخذ مالیات: مالیات بر ارزش افزوده، مکانیزمی خود اجرایی دارد. لذا احتمالاهزینههای جمع آوری در مقایسه به سایر روشهای اخذ مالیات، پایینتر است. همچنین استفاده از این روش، موجب کاهش مالیات مضاعف، کاهش فرارهای مالیاتی و کاهش وقفه زمانی پرداخت نیز میشود و به طور کلی با ساده سازی و کارایی خود، کمک شایانی به اصلاح ساختار کلی نظام مالیاتی کشور خواهد کرد. به عبارت دیگر استفاده از این روش، نظام مالیاتی کشور را هر چه بیشتر به یک نظام مالیاتی کارآمد که در آن اخذ مالیات با “دقت” ،”سرعت” و حداقل هزینه انجام میشود، نزدیک خواهد کرد. اما همانگونه که گفتیم استفاده از این روش میتواند معایبی را نیز به دنبال داشته باشد بعنوان مثال با اجرای این روش بیم آن میرود که تورم در کشور افزایش یابد. (به دلیل افزایش قیمت تمام شده فروش در مراحل مختلف اخذ مالیات) البته چنانچه همراه با گسترش پایه مالیاتی نرخهای مالیات کاهش یابد، چندان با صراحت نمی توان در این خصوص اظهارنظر کرد . همچنین اجرای این روش مستلزم انجام مطالعات کارشناسی و علمی دقیق و پیریزی ساختار سازمانی مورد نیاز است که نادیده گرفتن آن می تواند اقتصاد ملی را با مشکل مواجه کند. مقایسه مزایا و معایب روش VAT گویای این واقعیت است که مزایا بر معایب فزونی داشته و به همین خاطر نیز کشورهای زیادی آن را بکار گرفته اند که در قسمت بعدی به دو مورد بعنوان مثال اشاره میشود.

استفاده از این روش، نظام مالیاتی کشور را هر چه بیشتر به یک نظام مالیاتی کارآمد که در آن اخذ مالیات با “دقت” ،”سرعت” و حداقل هزینه انجام میشود، نزدیک خواهد کرد. استفاده از این روش میتواند معایبی را نیز به دنبال داشته باشد با اجرای این روش بیم آن میرود که تورم در کشور افزایش یابد.

دو تجربه:

کره جنوبی: در کره قبل از تصویب انجام اصلاحات در نظام مالیاتی و بکارگیری VAT در سال ۱۹۷۷ و ۱۹۷۸، ۱۱ نوع مالیات غیرمستقیم وجود داشت که VAT جایگزین ? مورد از آنها (مثل مالیات برمشاغل، مالیات برکالا، مالیات برتولیدات و …) شد. با بکارگیری این روش، پایه مالیاتی از ۴۴۴۹۵ میلیارد ون (WON) به قیمت جاری در سال ۱۹۸۷به ۱۴۳۴۲۱ میلیارد ون در سال ۱۹۸۳افزایش یافت یعنی اینکه در عرض۵سال ۲/۳ برابر شد در حالیکه در طی این مدت تولید ناخالص داخلی به قیمتهای جاری ۴/۲ برابر گردیده بود. قانون مالیاتی این کشور یک نرخ پایه ۱۳درصدی را معین کرده است که ۳درصد می تواند بالا و پایین داشته باشد. و دلیل آن انعطافپذیری سیستم مالیاتی در مقابل تغییرات اقتصاد ملی می باشد.

پول

اندونزی: در این کشور VAT از سال۱۹۸۵ با یک نرخ پایین ده درصدی بدون هیچگونه معافیتی وضع گردیده است. این کشور در استفاده از این روش ابتدا کالاهای تولیدی را در نظر گرفت و سپس خدمات را نیز تحت پوشش قرار داد. در این کشور از آنجایی که مدارک و دفاتری جهت اجرای این روش وجود نداشت. مؤسسات و نهادهایی برای دریافت VAT تعیین شدند. این نهادها وجوه را دریافت ومستقیمأ به صندوق دولت واریز می کنند.

از این روش امروزه بیش از ۱۲۰ کشور جهان استفاده می کنند و تعداد زیادی از کشورها درصدد پیاده کردن آن در نظام اقتصادی خود هستند.

مثال:

در این نوع مالیات در هر مرحله از تولید یا توزیع کالا به هر میزان که ارزش محصول تولیدی افزایش مییابد به همان میزان خریدار هزینهای را پرداخت میکند. به طور مثال اگر تولیدکننده گندم، گندم خود را تحویل کارخانه آرد دهد و کارخانه آرد علاوه بر گندم مواد دیگری را خریداری کرده و با ترکیب آنها محصولی به نام آرد را تحویل فرایند بعدی تولید دهد، در این مرحله ارزش ورودی و خروجی کالا به این واحد تولیدی اندازهگیری شده و تقاضل آن به عنوان ارزش افزوده محسوب میشود.

تا پیش از این در هر مرحله تولید کل ارزش محصول مشمول مالیات میشد ولی با تصویب این قانون تنها مابهالتفاوت ارزشی که در آن مرحله ایجاد شده است، ملاک عمل برای اخذ مالیات بر ارزش افزوده قرار میگیرد. به طور مثال یک کیلو گندم که ۳۰۰ تومان ارزش دارد تبدیل به یک کیلو آرد شده که ممکن است ۴۰۰ تومان ارزش داشته باشد . بنابراین مالیات بر ارزش افزوده نسبت به آن ۱۰۰ تومان ارزش ایجاد شده اخذ میشود نه نسبت به کل ۴۰۰ تومان.

در هر مرحلهای از این نظام مالیاتی کسی که مالیات را پرداخت کرده اگر در چرخه تولید و توزیع باشد و مودی مالیاتی محسوب شود، بعد از فروش کالا مالیات پرداختی خود را از اداره مالیاتی پس خواهد گرفت. چون در فرایند تولید و توزیع، تولیدکننده و توزیعکننده مالیاتی پرداخت نمیکند. بلکه این مبلغ توسط مصرف کننده نهایی پرداخت میشود و به همین دلیل این مالیات بر مصرف است نه تولید.

پرداخت مالیات بر اساس روش فاکتورنویسی است و فروشنده هنگام فروش محصول خود به مشتری باید اطلاعاتی را در فاکتور ثبت کند که شامل مقدار محصول، ارزش واحد محصول، زمان مبادله، واحد فروشنده کالا و نیز رقم مالیات بر ارزش افزوده باشد.

میزان مالیات بر ارزش افزوده در ایران تنها ۳ درصد است در حالی که در ۷۰ درصد کشورهایی که از این نوع مالیات استفاده می کنند، نرخ مالیات بر ارزش افزوده بیش از ۱۵ درصد است.

درصد

مثال دوم:

به فرض یک چرم خام به منظور دباغی شدن به کارگاه مربوطه داده میشود. این چرم یک ارزش اولیهای دارد و بعد از تبدیل شدن به چرم فراوری شده ارزش بالاتری پیدا خواهد کرد.در این مرحله فروشنده چرم خام که کالا را به واحد دباغی میفروشد، علاوه بر قیمتی که از وی میگیرد مبلغی نیز بابت مالیات بر ارزش افزوده از خریدار (صاحب کارگاه دباغی) اخذ میکند و آن را به حساب دولت واریز میکند. بنابراین تولیدکننده چرم خام عملا نه مالیاتی گرفته و نه مالیاتی پرداخت کرده است.

پس از این مرحله نیز چرم فراوری شده برای تولیدات خاصی به کارگاههای دیگری فروخته خواهد شد. این کارخانه نیز از مشتری خود مالیات بر ارزش افزوده نسبت به کل ارزش چرم دباغی را اخذ میکند. ولی فروشنده چرم دباغی شده که قبلا بابت خرید چرم خام مالیاتی پرداخت کرده است، مالیات بر ارزش افزوده دریافتی را به حساب دولت واریز و مالیات پرداختی را استرداد میکند.بعد از این مرحله نیز در صورتیکه کالا به یک واحد تولیدی دیگر فروخته شود، خریدار مالیات بر ارزش افزوده کل قیمت کالای خریداری شده را میپردازد و واحد فروشنده پس از واریز این مبلغ به حساب دولت مالیات پرداختی توسط خودش را استرداد میکند. در نتیجه به تبع افزایش ارزش این محصول در مراحل مختلف تولید میزان مالیاتی هم که به آن تعلق میگیرد افزایش خواهد یافت.

– منبع

Hits: 0