چكيده

تغييرات محيطي و رقابت روزافزون موسسات، دستيابي به سود موردنظر را براي آنها محدود كرده است. بدينلحاظ، تصميمگيري مالي نسبت به گذشته اهميت بيشتري يافته و مديران را وادار ساخته تا با بهرهگيري از تكنيكهاي پيشرفته روشهاي جديد كنترل را بهكارگيرند.

تغييرات محيطي و رقابت روزافزون موسسات، دستيابي به سود موردنظر را براي آنها محدود كرده است. بدينلحاظ، تصميمگيري مالي نسبت به گذشته اهميت بيشتري يافته و مديران را وادار ساخته تا با بهرهگيري از تكنيكهاي پيشرفته روشهاي جديد كنترل را بهكارگيرند.

اين تحقيق سعي در بررسي كاربرد يكي از تكنيكهاي پيشبيني ورشكستگي (مدل آلتمن) دارد. به دليل استاندارد و همگون بودن و همچنين دردسترس قرار داشتن صورتهاي مالي شركتهاي پذيرفته شده در بورس اوراق بهادار، اين شركتها براي آزمون مدل آلتمن در يك دوره چهارساله مورداستفاده قرار گرفتهاند.

مقدمه

مهمترين موضوعهاي مطرح شده در زمينه مديريت مالي، سرمايهگذاري و اطمينان به سرمايهگذاران براي افراد حقيقي و حقوقي است. در كشورهاي پيشرفته صنعتي، تحقيقات بسياري درمورد فرايند تصميم به سرمايهگذاري صورت گرفته است. يكي از مسائلي كه ميتواند به نحوه تصميمگيري سرمايهگذاري كمك كند. وجود ابزارها و مدلهاي مناسب براي ارزيابي شرايط مالي و وضعيت سازمانهاست، زيرا تا زماني كه شخص سرمايهگذار نتواند ارزيابي دقيقي از سرمايهگذاري موردنظر خود داشته باشد، انتخاب وي بهينه نخواهد بود. يكي از ابزارهاي مورداستفاده براي تصميم به سرمايهگذاري در يك شركت، مدلهاي پيشبيني ورشكستگي است.

سرمايهگذاران همواره ميخواهند با پيشبيني امكان ورشكستگي يك شركت از ريسك سوخت شدن اصل و فرع سرمايه خود جلوگيري كنند. از اينرو، آنها درپي روشهايي هستند كه بتوانند بهوسيله آن ورشكستگي مالي شركتها را تخمين بزنند، زيرا در صورت ورشكستگي، قيمت سهام شركتها به شدت كاهش مييابد.

پيشبيني ورشكستگي با استفاده از روشهاي مختلفي صورت ميپذيرد، كه از ميان روشهاي مزبور، روش تجزيهوتحليل نسبتها و روش تجزيهوتحليل ريسك بازار از اعتبار بيشتري برخوردار است. در روش تجزيهوتحليل ريسك بازار، احتمال وقوع ورشكستگي شركت ازطريق تغييراتي كه در ريسك بازار (مثل واريانس نرخ بازده يك سهم و ريسك سيستماتيك) رخ ميدهد، تخمين زده ميشود. در روش تجزيهوتحليل نسبتها، احتمال وقوع ورشكستگي بهوسيله يك گروه از نسبتهاي مالي كه توسط صاحبنظران با هم تركيب شدهاند تخمينزده ميشود.

در مدل آلتمن (E.ALTMAN) براي پيشبيني وقوع ورشكستگي، از روش تجزيهوتحليل نسبتها استفاده شده است. مدل تشكيل شده از پنج نسبت مالي كه به روش تجزيهوتحليل مميزي، ضريبدار شدهاند و به صورت يك تابع كه نسبتهاي مالي بهعنوان متغيرهاي مستقل آن هستند، بهاجرا درآمدهاست. هدف اصلي انجام اين تحقيق – تعيين ميزان كاربرد مدل آلتمن(Z-SCORE) براي بررسي وضعيت ورشكستگي شركتهاي پذيرفته شده در بورس اوراق بهادار تهران در گروه شركتهاي صنايع نساجي و ساخت فلزات اساسي، است. همچنين سوال ويژهاي براي تجزيهوتحليل و يافتن راهحل مناسب انتخاب شده است كه عبارتند از: آيا بهكارگيري مدل آلتمن براي بررسي وضعيت ورشكستگي شركتهاي پذيرفته شده در بورس اوراق بهادار تهران (شركتهاي صنايع نساجي و ساخت فلزات اساسي) مناسب است‚

در ادامه تحقيق به بيان تعاريف مختلفي از ورشكستگي، پيشينه مطالعات مختلف در زمينه پيشبيني ورشكستگي، بيان روش تحقيق و تجزيهوتحليل دادهها و درانتها به بيان نتايج حاصل از تحقيق پرداخته خواهد شد.

ورشكستگي

درمتون علمي، از ورشكستگي تعاريف مختلفي شده است. در ادامه به چند تعريف از ديدگاههاي تجاري و حقوقي اشاره خواهدشد. ورشكستگي، اقدامي قانوني كه به موجب آن بهطوركلي يك بدهكار عاجز از پرداخت بدهي خود به سود طلبكاران ضبط ميشود (منوچهر فرهنگ، 1374).

ورشكستگي هنگامي رخ ميدهد كه بدهيهاي يك شركت از ارزش دارائيهاي موجود در شركت تجاوز كند (GITMAN,1996).

از نظر حقوقي، ورشكستگي عبارت است از اين كه بدهكار از كل دارايي خود به نفع طلبكار صرفنظر كند. ولي هرگاه از ورشكستگي برائت حاصل كند. ميتواند مجدداً كار خود را آغاز كند (قائممقام فراهاني، 1368).

در بورس اوراق بهادار تهران، ملاك ورشكستگي و خروج شركتها از بورس، ماده 141 قانون تجارت اصلاحي است. در اين ماده آمده است: اگر بر اثر زيانهاي وارده، حداقل نصف سرمايه شركت از ميان برود، هيات مديره مكلف است بلافاصله مجمع عمومي فوقالعاده صاحبان سهام را دعوت كند تا موضوع انحلال يا بقاء شركت، مورد شور و راءي واقع شود. هرگاه مجمع مزبور راءي به انحلال شركت ندهد، بايد درهمان جلسه و با رعايت مقررات ماده 6 اين قانون، سرمايه شركت را به مبلغ سرمايه موجود كاهش دهد (منصور، 1377).

بهطوركلي، شركتها ممكن است به يكي از سه شكل مالي، اقتصادي و حقوقي با شكست مواجه شوند. در شكست مالي، ضعف در ايفاي تعهدات در زمان سررسيد، وجود حالت تنگناي مالي را نشان ميدهد معمولاً نشانه تنگناي مالي، فقدان سرمايه در گردش است. فقدان سرمايه در گردش، نشانهاي است كه خود ناشي از علل ديگري مانند ساختار سرمايهاي ضعيف با استقراض جاري بيش از حد، هزينه عملياتي بالا و امثال اين موارد است. معمولاً بين شكست به معني اقتصادي و شكست مالي و اعتباري فرق گذاشته ميشود. بهطوركلي، شكست تجاري همان شكست اقتصادي است، زيرا موسسه نتوانسته است براي سرمايهگذاري انجام شده، سودي مشابه آنچه كه در جاي ديگر قابل دسترسي است را تحصيل كند. شكست ازنظر قانون، عدم توانايي ايفاي تعهدات در سررسيد نيست. قوانين شكست را اينطور تعريف ميكنند كه كل دارائيها براي پرداخت كل بدهيها كافي نباشد.

معمولاً دلايل مختلفي باعث بروز ورشكستگي ميشود. مهمترين دليل ورشكستگي شركتها، سوءمديريت سازمانهاست. خطاهاي مديريتي، هزينه بالا، فعاليت مالي ضعيف، بياثر بودن فعاليتهاي فروش و هزينه توليد بالا، ميتواند به تنهايي يا تركيبي از آنها هشداري براي ورشكستگي شركت باشند. فعاليتهاي اقتصادي ميتواند يكي ديگر از دلايل ورشكستگي شركتها باشد. ركود اقتصادي، تغييرات نرخ بهره، بالا رفتن تورم، نوسانات قيمت مواداوليه و شرايط اقتصادي بينالمللي، از دلايل اقتصادي ورشكستگي سازمانهاست. تصميمات دولت، پيشامدهاي طبيعي ناخواسته و مرحله عمر سازمانها نيز از ديگر دلايل بروز ورشكستگي هستند.

پيشينه تحقيقات

اولين تحقيق در زمينه پيشبيني ورشكستگي در سال 1900 توسط توماس وودلاك انجام شد. وي يك تجزيهوتحليل كلاسيك در صنعت راهآهن انجام داد و نتايج تحقيق خود را در مقاله تحت عنوان <درصد هزينههاي عملياتي به سود انباشته ناخالص> ارائه كرد. در سال 1911، لارس جامبرلاين در مقالهاي تحت عنوان <اصول سرمايهگذاري اوراق قرضه> از نسبتهاي بهدست آمده بهوسيله وودلاك، نسبتهاي عملكرد را بهوجود آورد. در سال 1930 تا 1935، آرتور ونيكور و ريموند اسميت در مطالعات خود تحتعنوان <روشهاي تحليل در نسبتهاي مالي شركتهاي ورشكسته> دريافتند كه صحيحترين نسبت براي تعيين وضعيت ورشكستگي، نسبت سرمايه در گردش به كل دارايي است. اولين تحقيقاتي كه باعث ايجاد مدلي براي پيشبيني ورشكستگي شد، تحقيقات ويليام بيور در سال 1966 بود. بيور يك مجموعه شامل 30 نسبت مالي كه بهنظر وي، بهترين نسبتها براي ارزيابي سلامتي يك شركت بودند را انتخاب كرد. سپس نسبتها را براساس چگونگي ارزيابي شركتها، در شش گروه طبقهبندي كرد. وي طي تحقيقات خود به اين نتيجه رسيد كه ارزش هر نسبت، در ميزان اعتبار طبقهبندي شركتها در گروههاي شركتهاي ورشكسته و غيرورشكسته است، و ميزان خطاي طبقهبندي كمتر، نشاندهنده ارزش بالاي هر نسبت است. طبق اين اصل، بيور نسبت را كه داراي كمترين نرخ خطاي طبقهبندي بود را به ترتيب اهميت به شرح زير معرفي كرد: جريان نقد به كل دارايي، درآمد خالص به كل دارايي، كل بدهي به كل دارايي، سرمايه در گردش به كل دارايي، نسبت جاري و نسبت فاصله عدم اطمينان.

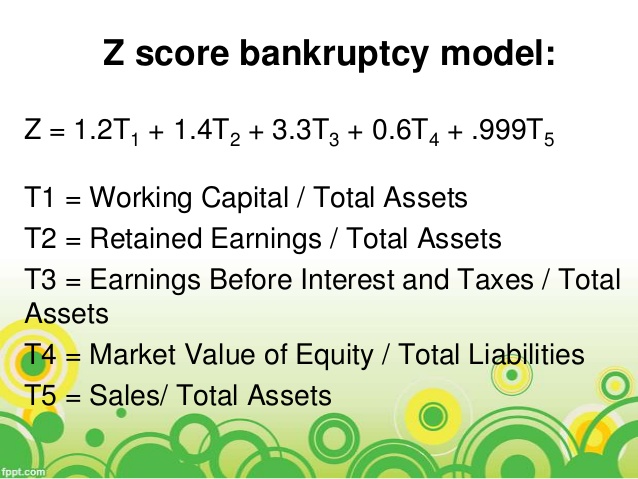

در سال 1968 آلتمن در پيرو مطالعات بيور، مطالعه خود را براي تهيه مدلي جامع و چند متغيره (برخلاف بيور و دانشمندان قبل كه مدلهايي تكمتغيره ارائه كردهاند) ادامه داد. آلتمن با انتخاب 22 نسبت مالي و تجزيهوتحليل آنها بهوسيله روش آماري چند مميزي، موفق به تهيه تابعZ كه از پنج نسبت مالي تشكيل شده بود به عنوان متغيرهاي مستقل وZ بهعنوان متغير وابسته شد. نسبتهاي مالي موجود در مدل عبارت بودند از: سرمايه در گردش به كل دارايي، سود انباشته به كل دارايي، درآمد قبل از بهره و ماليات به كل دارايي، ارزش بازاري حقوق صاحبان سهام به كل بدهي و فروش به كل دارايي.

پس از سالها استفاده از مدلZ بهوسيله اشخاص و سازمانهاي مختلف، يك سري انتقادات براي مدل مطرح شد. تحليلگران مالي، حسابداران و حتي خود شركتها، معتقد بودند كه مدل تنها براي موسسات با ماهيت تجارت عمومي قابل استفاده است. آلتمن در ادامه تحقيقات خود، روي مدل پيشبيني ورشكستگي موفق به اصلاح مدلZ و ارائه مدل جديد به نامZ شد. واضحترين اصلاحيه آلتمن جانشين كردن ارزش دفتري سهام به ارزش بازاري آن و سپس تغيير ضرايب و محدوديتهاي ورشكستگي بود. عمده موارد استفاده اين دو مدل درمورد شركتهاي توليدي بود و اين مدلها براي شركتهاي غيرتوليدي و خدماتي استفاده عمده نداشت. به همين علت آلتمن در ادامه تحقيقات خود موفق به طراحي مدلي به نامZ شد كه در اين مدل متغير نسبت فروش به كل دارايي حذف و مدل چهار متغيره مختص شركتهاي خدماتي و غيرتوليدي ارائه كرد. در سالهاي بعد محققان زيادي روي مدلهاي پيشبيني ورشكستگي مطالعه و موفق به طراحي مدلهاي جديدي شدند كه ازجمله آنها ميتوان به مدلهاي اسپرينگات، اوهلسون، فولمر، گريس و شيراتا نام برد.

روش تحقيق

در اين تحقيق، با استفاده از اطلاعات استخراج شده از صورتهاي مالي شركتهاي پذيرفته شده در بورس اوراق بهادار تهران، نسبتهاي موجود در مدل را محاسبه و با قرار دادن آن نسبتها در مدل، مقدار مدل آلتمن براي هر شركت در هر سال موردمطالعه، تعيين شد. جامعه آماري تحقيق، شركتهاي داخل بورس در دو صنعت نساجي و ساخت فلزات اساسي كه جمعاً 41 شركت هستند، را شامل ميشود. علت انتخاب شركتهاي داخل بورس و اين دو صنعت به خاطر دسترسي آسان و استاندارد همگون بودن صورتهاي مالي اين شركتها و همچنين به دليل اينكه اين دو صنعت نسبت به صنايع ديگر داخل بورس هستند كه بيشترين خروجي را طي سالهاي موردمطالعه داشتهاند. در ضمن افق زماني پژوهش، دوره چهارساله از سال 1375 تا سال 1378 است.

مدل مورد استفاده، مدل(Z’-SCORE) آلتمن است. اين مدل كه از پنج نسبت مالي (سرمايه در گردش به كل دارايي (X1)، سود انباشته به كل دارايي (X2)، درآمد قبل از بهره و ماليات به كل دارايي (X3)، ارزش دفتري حقوق صاحبان سهام به ارزش دفتري بدهي (X4)، فروش به كل دارايي (X5) تشكيل شده به صورت زير است:

Z’= 0/717X1 + 0/84X2 + 3/1X3 + 0/42X4 +0/998X5

حالت ورشكستگي كامل Z<1/2

حالت مابين ورشكستگي و غير ورشكستگي

حالت سلامت كامل Z ≥ 2/9

تجزيهوتحليل دادهها

با استخراج مقادير متغيرها و محاسبه مقدارZ’ در دو صنعت نساجي و ساخت فلزات اساسي، ميزان خطاي نوع اول (شركت ورشكسته است ولي آن غيرورشكسته پيشبيني ميشود) و خطاي نوع دوم (شركت غيرورشكسته است ولي آن ورشكسته پيشبيني ميگردد) مشخص ميشود.

باتوجه به نمودارهاي تحقيق مشاهده ميشود كه از ميان 41 شركت موردبررسي، 16 شركت; ايران برك، بافت آزادي، ريسمانريسي سمنان، ريسندگي و بافندگي ري، مخمل و ابريشم كاشان، نساجي غرب، نساجي مازندران، وطن اصفهان، نساجي بروجرد، ريسندگي و بافندگي كاشان، نساجي خوي، آلومتك، آلومينيم ايران، ابزار مهدي، صنايع فلزي ايران و نورد و لوله اهواز، طبق نتايج حاصل از مدل در وضعيت ورشكستگي كامل قرار دارند. ازبين اين شركتها، 12 شركت طي دوره موردمطالعه از بورس خارج شده و 3 شركت نساجي مازندران، نساجي خوي، ابزار مهدي تاكنون از بورس خارج نشده و شركت نساجي بروجرد در سال 1378 در وضعيت ورشكستگي قرار گرفت و در سال 1379 از تابلوي بورس خارج شد. همچنين از بين 25 شركتي كه مدل آنها را در وضعيت مابين ورشكستگي، غيرورشكستگي و سلامت كامل پيشبيني كرده است، دو شركت صنعتي ملاير و آلومينيوم ايران طي دوره موردمطالعه از تابلوي بورس خارج شدهاند.

نتيجهگيري

در اين پژوهش، مدل آلتمن(Z’-SCORE) در دو گروه از شركتهاي ورشكسته و غيرورشكسته موردبررسي قرار گرفته تا ميزان خطاي نوع اول و دوم آن مشخص شود.

گروه ورشكسته كه شامل 16 شركت است، نتايج پيشبينيهاي مدل آلتمن، در مورد 12 شركت صحيح و 3 شركت كه طبق پيشبيني مدل بايد طي دوره مطالعه از بورس خارج ميشدند، از بورس خارج نشده و همچنان خريد و فروش سهام آنها در بورس ادامه دارد. با اين نتيجهگيري، مدل آلتمن با 81 درصد اطمينان وضعيت ورشكستگي شركتها را قبل از ورشكستگي درست پيشبيني كرده است. درضمن خطاي نوع دوم درمورد شركتهاي ورشكسته، حدود 19 درصد بوده است كه نشاندهنده اين است كه مدل در 19 درصد موارد، شركتهايي را كه ورشكسته نيستند ورشكسته پيشبيني كرده است. در اين رابطه، آلتمن در آزمون مدل خود روي شركتهاي ورشكسته آمريكا، به اين نتيجه ميرسد كه مدل در حدود 90 درصد موارد توانسته شركتهاي ورشكسته را قبل از ورشكستگي درست پيشبيني كند و خطاي نوع دوم او در اين تحقيق حدود 10 درصد بوده است.

درگروه شركتهاي غيرورشكسته كه شامل 25 شركت است، پيشبيني مدل در 23 مورد صحيح بوده و تنها در 2 مورد كه مدل پيشبيني ميكرد، آنها از بورس خارج نخواهندشد، از تابلوي بورس خارج شدهاند. با اين نتيجهگيري، مدل آلتمن با 92 درصد اطمينان، وضعيت عدم ورشكستگي شركتها را طي دوره مورد مطالعه، درست پيشبيني كرده است. همچنين خطاي نوع اول درمورد اين شركتها حدود 8 درصد بوده كه نشاندهنده اين است كه مدل در 8 درصد موارد، شركتهايي را كه فعال نيستند را غيرورشكسته پيشبيني نموده است. در اين رابطه، آلتمن در آزموني ديگر، مدل را روي شركتهاي فعال در ايالات متحده آمريكا موردآزمون قرار داد و به اين نتيجه رسيد كه مدل در 97 درصد موارد توانسته است، شركتهاي غيرورشكسته را صحيح پيشبيني كند. در ضمن خطاي نوع اول در اين تحقيق حدود 3 درصد بوده است.

منابع:

– بورس اوراق بهادار تهران، (1380)، صورتهاي مالي شركتهاي پذيرفته شده در بورس اوراق بهادار تهران طي سالهاي 29/12/1375 الي 29/12/1378، تهران: انتشارات بورس اوراق بهادار تهران.

– بورس اوراق بهادار تهران، (شهريور 1379). گرازش هفتگي بورس. سال دهم، شماره 23، ص 37. تهران: انتشارات سازمان بورس اوراق بهادار تهران.

– پارسائيان، علي و جهانخاني، علي (1376). مديريت سرمايهگذاري و ارزيابي اوراق بهادار (چال اول)، تهران: انتشارات دانشكده مديريت دانشگاه تهران.

– پينوو، ريموند، (1376). مديريت مالي; ترجمه علي جهانخاني و علي پارسائيان، جلد اول (چاپ سوم)، تهران: انتشارات سمت.

– فراهاني، قائممقام، (1368)، حقوق و تجارت، ورشكستگي و تصفيه (جلد اول)، تهران: انتشارات دانشگاه تهران.

– فرهنگ، منوچهر، (1374)، فرهنگ علوم اقتصادي (چاپ هفتم)، تهران: انتشارات نشر البرز.

– منصور، جهانگير، (1377)، قانون تجارت (جلد اول)، تهران: انتشارات نشر ديدار.

– ولفنيگ، ولدن، (1354)، تهيه و اداره امور مالي موسسات تجاري; ترجمه علي رشيدي (چاپ اول)، تهران: انتشارات موسسه اموربانكي.

منابع انگليسي:

– ALTMAN, E.(1968). FINANCIAL RATIOS, DISCRIMINANT ANALYSIS AND THE- PREDICTION OF CORPORATE BANKRUPTCY ]COMPUTER PROGRAM]. ).AVAILABLE AT (www.stern.nyu.edu/nealtman).

– ALTMAN, E. HALDEMAN, R.& NARAYANAN, P.(1977). ZETA ANALYSIS: ANEW MODEL TO IDENTIFY BANKRUPTCY RISK OF CORPORATIONS [COMPUTER PROGRAM] AVAILABLE AT (www.stern.nyu.edu/nealtman).

– GITMAN, LJ. (1996). PRINCIPLE OF MANAGERIAL FINANCE (7 RD ED). NEW- YORK: HARPER COLLINS COLLEGE.

– GRICE, J.S. (1998). CALSSIFIDCATION AND PREDICTIVE ACCURACIES FOR- BANKRUPTCY PREDICTION MODELS: A SENSITIVITY ANALYSIS [COMPUTER PROGRAM]. AVAILABLE AT (www.troyest.edu/html/cbes/html/review/reviwdoc 16.html).

– RANNCE, R.(1999). THE APPLICATION OF ALTMANS REVISED FOUR- VARIABLE Z-SCORE BANKRUPTCY PREDICTION MODEL FOR RETAIL FIRMS. AVAILABLE AT (www.lib.umi.com/disserations/fullcit/.9938887)

Hits: 0