بسياري از پيشرفتهاي علمي به اين خاطر رخ داده است كه انديشهها دقيقتر بيان شدهاند. براي مثال در جهان پيش از نيوتن، همه اشياء به سمت پايين كشيده ميشوند، اما نيوتن براي اينكه نيروي جاذبه را درك كند مجبور شد خود را از این تفكر كه جاذبه باعث سقوط اشياء به «پايين» میشود رها سازد.

بسياري از پيشرفتهاي علمي به اين خاطر رخ داده است كه انديشهها دقيقتر بيان شدهاند. براي مثال در جهان پيش از نيوتن، همه اشياء به سمت پايين كشيده ميشوند، اما نيوتن براي اينكه نيروي جاذبه را درك كند مجبور شد خود را از این تفكر كه جاذبه باعث سقوط اشياء به «پايين» میشود رها سازد.

يك حجم بزرگ داراي نيروي كششی در همه جهت است. به همين ترتيب، علم اقتصاد با گرفتن برخي كلمات از زندگي روزمره و معناي بسيار دقيق بخشيدن به آنها در بستر اقتصادی به وجود آمده است. انديشههايي كه در اين بخش بحث ميكنيم نه تنها ما را در مسيري قرار ميدهد تا مثل اقتصاددانها بينديشيم بلكه كمك خواهد كرد تا بسياري از نابخرديها را تشخيص دهيم.

1- مقدار متغیر با نرخ تغيير متغير تفاوت دارد

یکی از خطاهای بسيار ديده شده، یکسان گرفتن مقدار يك متغير (مثلا میزان كنوني «شاخص قيمت» مصرفكننده يا مقدار GDP) با نرخ تغيير آن متغير است يا بخواهيم طور ديگر بگوييم، اشتباه کردن «بالا بودن» (مقدار يك چيز) با «فزاينده بودن» (نرخ تغيير) يا «پايين بودن» با «كاهنده بودن» است. در اصل، تمايز بين مقدار و نرخ تغيير باید براي هر كسي روشن باشد- پدر 30 ساله بلندقدتر از دختر 3 ساله خود است، اما دختر با نرخ رشد سريعتري از پدر خود قد ميكشد. با اين حال در صحنه عمل، بالا و فزاينده و پايين و كاهنده به آساني اشتباه گرفته ميشوند (حتي يكی از برندگان نوبل اقتصاد يك بار گير افتاد)، بخشي از آن به اين علت است كه ما واژههایي جداگانه براي برخي متغيرها داريم كه صرفا تغيير متغير ديگر را نشان ميدهند؛ براي مثال، تورم نشاندهنده افزايش ميزان قيمتها است؛ بنابراين اگر بخواهيد توضيح دهيد چرا نرخ تورم افزايش يافت، بايد توضيح دهيد چرا قيمتها با چنين نرخ فزايندهاي افزايش يافت نه اينكه چرا آنها افزايش يافتند. مثلا در شرايطي كه قيمتها در 1996 با نرخ 3/3 درصد و در سال 1997 با نرخ 7/1 درصد رشد یافتند، نرخ تورم كاهش يافته بود اگر چه قيمتهای 1997 بالاتر از قیمتها در 1996 بودند.

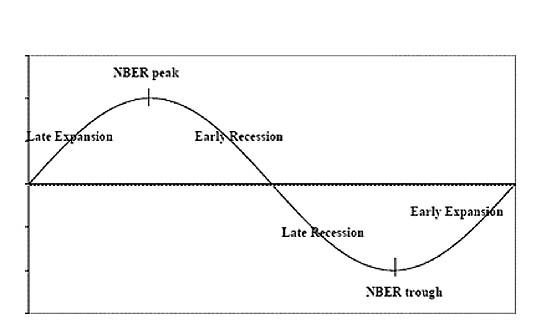

در اينجا دو مثال آوردهايم كه چگونه مردم برخي اوقات ميزان يك متغير را با نرخ تغيير آن اشتباه ميگیرند. بيشتر مردم فكر ميكنند ركود اقتصادي مربوط به دورهاي است كه توليد اقتصاد پايين بوده و بيكاري بالا است، اما واقعيت امر اين است كه ركود به دورهاي گفته میشود كه توليد در حال كاهش يافتن باشد و آن معمولا زماني شروع ميشود كه توليد، بالاي خط روند خود قرار دارد؛ بنابراين در مرحله اوليه ركود، توليد اگر چه در حال كاهش است هنوز بالاي روند خود است. پس در چرخهاي كه حالت متقارن دارد، مقدار توليد اگر چه در حال كاهش است طي نيمه اول ركود بالاي روند است و بر عكس، طي دوره اول رونق اقتصادي، توليد اگر چه در حال افزايش است، زير خط روند است (نمودار را ببينيد.) بنابراين براي تثبيت توليد اقتصاد، آن سياست پولي و مالي را نميخواهيم كه توليد را طي كل دوره ركود بالا برده و طي كل دوره رونق پايين آورد. آنچه از اين سياستها ميخواهيم افزايش توليد در زمان پايين بودن آن است، اگر چه احتمال دارد اقتصاد پيش از اين در مسير رونق قرار گرفته باشد.

یک مثال دیگر هم ميآوريم: در سالهاي 2007 تا 2008، وقتي قيمتهاي نفت به شدت افزايش يافت برخی مردم به اقتصاددانها گفتند علت افزايش قيمت نفت اين است كه شركتهاي نفتي ميزان بالايي قدرت بازاري دارند (يعني قدرت تعيين قيمت را دارند، به جاي اينكه هر قيمتي كه رقبا مستقلا تعيين كردهاند بپذيرند) و با حرص بالايي كه دارند از اين قدرت به نفع خود استفاده ميكنند، اما اين نميتواند درست باشد مگر اينكه شركتهاي نفتي، قدرت بازاري «اضافي» به دست آورده باشند و هيچ دليلي ندارد كه فكر كنيم آنها چنين قدرتي را كسب كردند. وقتي يك شركت قدرت بازاري به دست ميآورد، در موقع مناسب يا نه مدت زيادي پس از آن، قيمت خود را بالا ميبرد و سپس بالا نگه ميدارد بهطوري كه قدرت بازاري به تنهايي ميتواند توضيحی باشد که چرا قيمت بالا است، اما نه اينكه چرا در حال حاضر رو به افزايش گذاشته است. منطقيتر است علل افزايش شديد قيمت نفت در سالهاي 2007 و 2008 را با دقت کردن در تقاضاي فزاينده نفت و ارزش رو به كاهش دلار بر حسب ساير ارزها تبيين كنيم تا اينكه شركتهاي نفتي و اوپك را متهم سازيم.

2- متغيرهاي موجودي با جرياني تفاوت دارد

دو مفهوم متغیر «موجودی» و «جریانی» در علم اقتصاد بسيار مهم هستند. آنها چون به هم ربط دارند اغلب اشتباه گرفته ميشوند. متغیرهای جریانی داراي بعد زماني هستند مثلا چند ميليون دلار در سال يا سرعت در دقيقه و غيره، در حالي كه موجودیها اينطور نيستند؛ ميزان آنها در هر لحظه و زمان خاص قابل اندازهگيري است. براي مثال درآمد شخصی را وقتي براي يك سال كامل محاسبه کنیم بیشتر از وقتی میشود که برای يك ماه كامل محاسبه شود. برعكس وقتي متراژ خانه را ذکر ميكنيم واقعا بيمعني خواهد بود كه «در ماه» يا «در سال» را بيفزاييم. مثال روزمره ديگر، موجودي آب در وان حمام است (كه اگر بخار شدن یا نشت كردن را ناديده بگيريم) در سطح ثابتي باقي ميماند، مگر اينكه با باز كردن شير آب باعث جريان مثبتي شويم يا با برداشتن درپوش وان جريان منفي ايجاد كنيم. موجوديها و جريانها به روش سادهاي به هم مربوط هستند؛ تغيير موجودي برابر با جريان خالص است و هر جريان خالص، چه مثبت يا منفي، موجودي را تغيير ميدهد.

براي اينكه تفكيك بين موجودي و جريان را بيشتر روشن سازيم، از خودتان بپرسيد اگر از اين به بعد هر روز دقیقا 1درصد كالري بيشتر از آني كه الان مصرف ميكنيد مصرف كنيد يعني متغير جرياني را كه مصرف كالري بيشتر است به اندازه 1درصد افزايش دهيد چه اتفاقي ميافتد. آيا وزن شما (كه متغير موجودي است) نيز به ميزان 1 درصد افزايش مييابد؟ خير چنين بختي نداريد! وزن شما طي زمان به مقدار بيشتري افزايش خواهد يافت چون اين متغير موجودي، وابسته به حاصل جمع تجمعي جريانها است. به مقدار وزن اندكي كه امروز پيدا ميكنيد مقدار وزن اندكي كه در فردا پيدا ميكنيد بیفزایید و همينطور برای روزهاي بعد ادامه دهید. حقيقتا اگر برخي عوامل پيچيدهكننده را ناديده بگيريم، از قبيل اينكه شخص سنگين وزن با هر گامي كه برميدارد كالري بيشتري ميسوزاند يا كه در اين اثنا احتمال دارد بميريد، شما مقدار نامحدودي وزن پيدا خواهيد كرد تا اينكه چيزي دیگر بخورید و منفجر شويد!

يك دليل اينكه چرا تفكيك بين موجودي و جريان اينقدر مهم است اين است كه وقتي تغيير بزرگي در يك جريان ميبينيد به آساني دچار نگراني غيرضروري ميشويد. فرض كنيد سه سال پيش، پس از اينكه تعرفهها بر برخي كالاهاي وارداتي برداشته شد، واردات دو برابر گرديد. آيا منظور اين است كه واردات به دو برابر شدن در هر سال ادامه خواهد داد و به زودي صنعت داخلي را نابود خواهد كرد؟ نه اينطور نيست، حداقل لزوما اينطور نيست. فرض كنيد، با يك تعرفه معين، بنگاهها تشخيص دهند سودآور است 30 درصد واردات داشته باشند و 70 درصد در آمريكا توليد كنند. اين 30 درصد متغير موجودي است چون كه بعد زماني ندارد. (براي مثال معني ندارد بگوييم واردات در سال 30 درصد بوده و بنابراين در ماه 5/2 درصد است؛ موجودي واردات 30 درصد است حال چه دادهها را براي يك سال، يك ماه یا يك دقيقه بگيريم.) اكنون فرض كنيد وقتي تعرفه برداشته ميشود بنگاهها متوجه ميشوند سودآور است 50 درصد از اين كالا را وارد كنند. از آنجا كه آنها قبلا 30 درصد وارد ميكردند، واردات به ميزان دو سوم (20 درصد تقسيم بر 30 درصد) افزايش مييابد، اما به محض اينكه واردات به سطح جديد 50 درصد افزايش مييابد، از افزايش يافتن بيشتر باز ميماند(با فرض ثبات ساير شرايط).

مثال ديگري از ترس و وحشت غيرضروري، درگير کردن موجودي در برابر جريان و سطح در برابر نرخ تغيير است. فرض كنيد اكنون قانون جديدي به تصويب رسيده است كه طلاق را آسانتر ميسازد. تعداد طلاقها چهار برابر ميشود. آيا بايد ما «اين را يك هشدار بنگريم؟» نه لزوما. منظور اين نيست كه از اكنون، نرخ طلاق چهار برابر آنچه قبلا بود خواهد شد. بیشتر از هم جدا شدنها مربوط به آن ازدواجهايي بوده است كه بد بودند، اما تحت قانون قديم، آنقدر بد نبودند كه به طلاق منتهي شوند. اين زوجها اكنون طلاق ميگيرند و اين به صورت يك جهش در نرخ طلاق خود را نشان ميدهد. به محض اينكه موجودي ازدواجها خود را با قانون جديد تعديل كرد، نرخ طلاق (متغير جرياني) دوباره سقوط خواهد كرد و احتمالا بسيار بالاتر از قبل نخواهد بود.

در حالي كه تمركز بر متغير جرياني به جاي متغير موجودي متناظر آن، ميتواند برخي اوقات مردم را به وحشت غيرضروري اندازد، در زمانهاي ديگر ميتواند آنها را به حس امنيت دروغينی فرو ببرد. آمريكا براي سالهاي زياد كسري تراز تجاري داشته است كه خارجيان با خريد سهام و اوراق قرضه آمريكا تامين مالي كردهاند. (وقتي خارجيان سهام و اوراق قرضه آمريكايي ميخرند آنها بايد به دلار بپردازند و بنابراين دلار لازم براي واردات آمريكاييها فراهم ميگردد) آيا ميتوان فرض كرد كه اين جريان پول خارجي، يعني خريد اوراق بهادار آمريكايي، تا ابد ادامه خواهد يافت؟ اين تا حدي بستگي به اين دارد كه براي موجودي ثروت خارجيان چه اتفاقی خواهد افتاد؟ فرض كنيد موجودي اوراق بهادار آمريكايي با همان نرخ موجودي كل داراييها افزايش مييابد، بهطوري كه نسبت داراييهاي آمريكايي آنها نسبت به كل داراييهايشان ثابت بماند. در آن حالت، آنها كاملا مايل خواهند بود كه به تامين مالي كسري تجاري آمريكاييها تا بينهايت ادامه دهند، اما اگر موجودي داراييهاي آمريكايي آنها بسيار سريعتر از كل دارايي آنها افزايش يابد اين كار را نخواهند كرد، بهطوري كه با گذشت زمان، نسبت بيشتر و بيشتري از داراييهاي آنها را اوراق بهادار آمريكاييها تشكيل ميدهد. آنها مدتها قبل از اينكه اين نسبت به 100 درصد برسد، از خريد اوراق قرضه و سهام آمريكاييها دست خواهند كشيد و بنابراين تامين مالي كسري تجاري ما را متوقف ساخته يا دستكم كاهش ميدهند.

اينجا يك مثال از زندگي روزمره داريم. شما احتمالا متوجه شدهايد كه وقتي يك قلم كالاي جديد از قبيل تلفنهاي همراه، نخستينبار پديدار ميشود فضاي بسيار زيادي از قفسههای فروشگاهها را اشغال ميكند. اين محصول پرفروش ميشود چون كه بيشتر خانوادهها، ميزاني كمتر از آني كه ميخواهند از اين كالاها دارند؛ در اصل بيشتر خانوادهها اصلا اين كالا را ندارند، اما به محض اينكه آنها همان مقداري كه از آن كالا ميخواستند به دست آوردند از خريد آن دست ميكشند. حقيقتا اگر اين قلم كالا بادوام باشد، يعني فرسوده نميشود يا با آمدن گونه یا محصول جديد از رده خارج نميشود و اگر جمعيت و درآمد و سليقهها تغييري نكند، پس فروش آن به صفر خواهد رسيد و فروشگاهها اقدام به عرضه آن نخواهند کرد. یک نتیجه این است که رونقهای موقتی در فروش اقلام جدید که ما متوجه میشویم لزوما به اين معنا نيست كه مصرفكنندگان دچار هيجانات گذراي خريد شدهاند.

يك دلالت مهم رابطه بين متغير جرياني و متغير موجودي اين است كه درصد تغيير اندك در تقاضا براي سرمايه، يعني در موجودي سرمايه، ميتواند منجر به درصد تغيير بسيار بزرگتر در ميزان متغير جريانی شود كه ما سرمايهگذاري ميناميم. (سرمايهگذاري خيلي ساده تغيير در موجودي سرمايه است.) براي مثال فرض كنيد كه يك بنگاه در حال حاضر موجودي مناسبي از سرمايه در اختيار دارد، اما 10 درصد از اين سرمايه هر ساله مستهلك ميشود و بايد جايگزين شود، بهطوري كه نرخ سالانه سرمايهگذاري ناخالص (متغير جرياني) برابر با 10 درصد سرمايهاش است. اكنون فرض كنيد كه فروش بنگاه به ميزان 5درصد افزايش مييابد به طوري كه براي توليد اين محصول اضافي، بنگاه ميخواهد موجودي سرمايه خود را به اندازه 5 درصد افزايش دهد. بهعلاوه فرض كنيد كه او ميخواهد در عرض يك سال به اين موجودي جديد سرمايه برسد. اين 5 درصد از سرمايه كه اكنون ميخواهد اضافه نمايد معادل 50 درصد نرخ سرمايهگذاري سالانه پيشين وي است، بهطوري كه 5 درصد افزايش در فروش منجر به افزايش موقتي 50 درصدي در سرمايهگذاري ميشود. پس تعجبي ندارد که چرا صنايع كالاهاي سرمايهاي اينقدر پرنوسان هستند.

فقط در اقتصاد نيست كه تفكيك بين موجودي و جريان اهميت دارد. اينك دپارتمانهاي تاريخ اولويت بالايي به مطالعه تاريخ گروههاي خاموش و قبلا سركوبشده از قبيل زنان يا سياهپوستان ميدهند كه در نتيجه منابع كمتري در اختیار خواهند داشت تا صرف موضوعات سنتي مثل تاريخ ديپلماتيك و نظامي بکنند. محافظهكاران مخالفت ميكنند كه اين موضوعات سنتي به اندازه موضوعاتي كه اكنون هوادار پيدا كرده است مهم بوده يا حتي مهمتر هستند. شايد هر دو گروه درست ميگويند. فقط به خاطر راحتي استدلال، فرض كنيد تاريخ ديپلماتيك و تاريخ زنان، به يك اندازه مهم هستند به اين معنا كه ميخواهيم موجودي دانش بزرگ و برابري از هر دو موضوع داشته باشيم. چون كه طي سالهايي دراز، موجودي دانش بزرگتري از تاريخ ديپلماتيك نسبت به تاريخ زنان انباشته كرديم، معقول است كه بخش بيشتري از جريان جاري دانش جديد كه همان پژوهشها باشد را به سمت تاريخ زنان هدايت كنيم تا تاريخ ديپلماتيك، تا زماني كه هر دو موجودي برابر شوند، اما لزوما به اين معنا نيست كه تاريخنگاران در كاستن از اهميت تاريخ ديپلماتيك تا حدي كه آنها اكنون انجام ميدهند محق باشند. همه اينها بستگي به این دارد که آيا ما موجودي برابر از تاريخ زنان و تاريخ ديپلماتيك ميخواهيم و با چه سرعتي ميخواهيم اين دو موجودي را برابر سازيم.

سرانجام اگر شما باور داريد كه اقتصاددانها آدمهاي هنرنشناسي هستند (يا دست كم اينكه من يكي اينطور هستم) اينجا مثالي آمده است كه باور شما را محكم خواهد كرد. موجودي در دسترس تصنيفهاي موسيقي طي زمان رشد ميكند. با اين فرض كه براي لحظهاي درآمد و سليقه تغيير نمیكند، به جايي خواهيم رسيد كه موجودي بهينهای از تصنيفهاي موسيقي را انباشت خواهيم كرد- يا حتي پيش از اين انباشت كردهایم، بهطوري كه چيز اندكي باقي ميماند تا تصنيفسازان انجام دهند. ترديدي نيست كه برخي تصنيفسازان معاصر آنقدر با استعداد هستند كه ما ميخواهيم تصنيفهاي آنها جايگزين تصنيفهاي بيشتري شود كه در موجودي انباشته شده ما وجود دارد، اما به محض اينكه اينكار را ميكنيم، كيفيت موجودي افزايش مييابد، بهطوري كه مانع تعيينشده براي تصنيفسازان جديد بالاتر و بالاتر ميرود. به جايي ميرسيم كه هيچ فضايي براي حتي بااستعدادترين تصنيفگر در يك نسل وجود ندارد. البته در واقعيت امر، درآمدها در حال افزايش هستند؛ بنابراين ما ميتوانيم ارضاي اشتياق خود به تنوع بيشتر و نيز سليقههاي اقليت را با افزودن تصنيفهاي جديد به موجودي انباشته شده خود برآورده سازيم. علاوه براين، تغيير سليقهها، يك بازار براي تصنيفات جديد خلق ميكند. با همه اينها، انتظار ميرود افزايش موجودي دائما رو به افزايش ما از تصنيفات قديم، تقاضا براي تصنيفهاي جديد را كاهش دهد. ما همچنين انتظار داريم تصنيفهاي مدرن با سليقههاي خاص بيشتر تطبيق يابد. همين اصل براي ادبيات هم به كار ميرود، اگرچه در اينجا انتظار داريم همانطور كه شرايط زندگي تغيير ميكند سليقهها با سرعت بيشتري تغيير كند و در هنرهاي تجسمي شايد بيشتر استقرار «هنر» كه ما ميبينيم را بتوان با هنرمنداني تبيين كرد كه خواهان كنار كشيدن از رقابت با نقاشيهاي پیشین هستند، رقابتي كه كيفيت بسيار بهتر بازآفرينيها به كمكش آمده است.

پاراگراف بالا فقط به يك جنبه از بررسي اقتصادي هنر پرداخت و بنابراين «بيماري هزینه خدمات» يا «بيماري بامول» (كه به نام كاشف آن ناميده شده است) را ناديده گرفت. اين اصطلاح ميخواهد بگويد در حالي كه پيشرفت فناوري، بهرهوري نيروي كار را در بيشتر بخشهاي اقتصاد به سرعت افزايش داده است، هنوز نياز به چهار موزيسين است تا كوارتت زهي را اجرا كنند و با پيشرفت فناوري، دستمزدها در بقيه اقتصاد افزايش يافته است، كه در نتيجه به موزيسينها نيز بايد حقوق بيشتري پرداخت شود. نتيجه اينكه قيمت نسبي بليتهاي كنسرت افزايش يافته است و اينكه اشتغال موزيسينها كاهش يافته است، اما تايلر كوون (در کتاب در ستايش فرهنگ تجاري، كمبريج، انتشارات دانشگاه هاروارد، 1998) تصوير بسيار خوشبينانهتري نسبت به بامول يا من ارائه ميدهد، با تاكيد بر اينكه پيشرفت فناوري چقدر زياد توانسته است دسترسي به هنر را افزايش دهد. اكنون نسبت به زمان موتزارت بخش بسيار زيادتري از جمعيت جهان به موسيقي موتزارت دسترسي دارند.

3- واقعي با اسمي تفاوت دارد

فرض كنيد به جاي بيان كردن دستمزدها و قيمتها به دلار، ما آنها را به سنت نامگذاري كنيم. اساسا هيچ چيز تغيير نخواهد كرد. يا فرض كنيد درآمد، ثروت و بدهيهاي هر كسي را دو برابر میكنيم و نيز قيمتها را دو برابر سازيم. دوباره ماهيت هيچ چيز تغيير نخواهد كرد. آنچه سطح زندگي شما را تعيين ميكند درآمدتان به دلار يا آنچه اقتصاددانان درآمد «اسمي» مينامند نيست بلكه درآمد «واقعي» شما است، يعني درآمدي كه با ميزان تسلط شما بر كالاها و خدمات اندازهگيري ميشود. اينها به نظر بديهي ميرسد، اما به نظر ميآيد كه بيشتر مردم اين نكته را خيلي خوب نميگيرند يا دستكم اهميتش را تشخيص نميدهند. در 4 اكتبر 2006، نيويورك تايمز گزارش داد كه شاخص داو جونز سرانجام از اوج تاريخي خود كه در ژانويه 2000 رسيده بود عبور كرد. اين گزارش تا پاراگراف هجدهم اصلا اشاره نكرد كه اين فقط برحسب قيمتهاي اسمي بوده است بهطوري كه بر حسب قيمتهاي واقعي آن هنوز بسيار با حد نصاب قبلي خود فاصله داشت. (من در سرتاسر مباحث كتاب از نيويورك تايمز انتقاد ميكنم نه چون كه اين روزنامه از ساير روزنامهها بدتر است بلكه چون اين روزنامهاي است كه من ميخوانم و از اين رو شناخت دارم. علاوه بر اين، روزنامه نخست از نظر من بودن، آن را هدف مناسبي ميسازد. سرمقالهها در وال استريت ژورنال نيز از برخي هدفگيریهاي من در امان نبودهاند.)

شگفتآور است كه ببينيم چه تعداد بنگاه و مردم نتايج مالي امروز را در برابر ديروز مقايسه ميكنند با اين خيال كه نتيجه امروز بسيار بهتر از ديروز بوده است و آنها به ندرت پيش ميآيد درباره منافع بزرگ عايد شده به درستي قضاوت كنند. شخصي كه به خود ميبالد «من خانهام را 300 هزار دلار خريدم و آن را 450 هزار دلار فروختم» معمولا آن همه سال بين خريدن و فروختن خانه را ناديده ميگيرد و اينكه تورم سالانه از ارزش دلار در هر سال ميكاهد. (ما حتي به اين مساله نپرداختيم كه خانه جديد وي كجا است و چقدر بابتش پول داده است.) هر صبح دوشنبه که فروش ناخالص فيلمهای هاليوود برای هفته قبل به دست ميآيد مقايساتي اغلب با سال قبل يا فيلمهاي برتر گذشته به عمل میآید. تقريبا هميشه با بيان موفقيت فروش فيلمهای امروز، عامل تورم ناديده گرفته ميشود؛ بنابراين مرد عنكبوتي 3 بيش از بر باد رفته فروخته شده است، اما بليت ورودي بر باد رفته بين 10 سنت تا 25 سنت بود در صورتي كه بلیت مرد عنكبوتي 7 تا 10 دلار است. اگر نرخ تورم از 1939 تاكنون را در نظر بگيريد خواهيد ديد كه برنده از لحاظ ميزان فروش اين فيلم قديمي است.

سردرگم شدن با درآمد اسمي و واقعي، احتمالا با توجه به درآمد بهره حتي بدتر ميشود. هر كسي ميداند كه «ارزش یک دلار آنچه سابق بر اين بود نيست،» اما چه تعداد مردم ميدانند كه اگر شما مثلا سپردهای در حساب پسانداز يك ساله با نرخ 3 درصد در فصل نخست 2007 گذاشتید و در طبقه ماليات نهايي 33 درصدي باشيد (با محاسبه هر دو ماليات فدرال و ايالتي)، در اين معامله ضرر كردهايد. شما پس از پرداخت ماليات، 2 درصد به دست ميآوريد، اما در این مدت که تورم 3/2 درصدی داشتیم و قیمتها به همین میزان افزايش يافتند، قدرت خريد 02/1 دلار دریافتی شما پس از کسر ماليات بابت هر دلاري كه در بانک پسانداز بلندمدت كرديد فقط 997/0= (23% – 02/1) دلار خواهد بود. براي اينكه نرخ بهره واقعي پيدا شود- يعني نرخ بهرهاي كه با تورم تعديل شده است- بايد نرخ تورم را از نرخ بهره «اسمي» كم كنيد. اگر تمايز بين نرخ بهره اسمي و واقعي را ناديده بگيريم پس هر وقت قيمتها در حال افزايش هستند، هر آنچه که از پساندازتان به دست ميآوريد را زياده از واقع تخمين خواهيد زد و همچنین هر زمان وام ميگيريد هزينه بهره واقعي را زياده از واقع تخمين خواهید زد.

اشتباه بين ارزشهاي اسمي و واقعي در شيوه بيان بودجه فدرال نيز فراوان دیده میشود. فرض كنيد درآمدهاي دولت 100 دلار و مخارج دولت كه صرف كالاها و خدمات ميشود 98 دلار باشد. همچنين فرض كنيد ارزش بدهي ملي 50 دلار است و نرخ بهره 6 درصد است، به طوري كه دولت بايد 3 دلار هزينه بهره بپردازد. پس بودجه دچار 1 دلار کسری میشود (3- 98- 100). اگر هيچ تورمي وجود ندارد اين درست است، اما فرض كنيد نرخ تورم 4 درصد است. پس نرخ بهره «واقعي» كه دولت ميپردازد فقط 2 درصد است، به طوري كه هزينه بهره كه بايد در بودجه لحاظ كرد 1 دلار (2 درصد ضربدر 50 دلار) و نه 3 دلار است؛ بنابراين وقتي به مقادير واقعي نگاه ميكنيد دولت، مازاد (1- 98 – 100)= 1 دلاري و نه آنطور كه بودجه اظهار ميدارد كسري 1 دلاری دارد. نيويورك تايمز وقتي گزارش داد در سال مالي 2006 پرداخت بهره بدهي ملي به ميزان «220 ميليارد دلار بيش از آنچه صرف خدمات پزشكي كرد» شد تفكيك بين نرخهاي بهره اسمي و واقعي را ناديده گرفت. گزارش بايد پرداخت بهره واقعي را با هزينه مراقبت پزشكي مقايسه ميكرد و مبادا خيال كنيد كه فقط دولت بودجه خود را به اين شيوه نادرست گزارش ميكند، حسابهاي سود و زيان و ترازنامه شركتها نيز معمولا با تورم تعديل نميگردند، چون كه تعديل كردن آنها نياز به فروض تقريبا دلبخواهي دارد.

4- دلارهاي آتي با دلارهاي جاري تفاوت دارد

امكان جمع كردن سيب با پرتقال هست و آنچه به دست ميآيد سالاد ميوه است؛ اما اگر يك دلار امروز و يك دلار سال بعد را با هم جمع كنيم آنچه كه به دست ميآيد، در صورتي كه قيمتها ثابت نباشند نتيجه بيمعنايي است. دليل آن نه فقط اين است كه قدرت خريد اين دو دلار تفاوت دارد، بلكه همچنين اگر يك دلار را امسال دريافت كنيد امكان سرمايهگذاري كردن آن وجود دارد و به مدت يك سال بهره از آن كسب ميكنيد، به طوري كه وضع مالي شما بهتر خواهد شد نسبت به زماني كه آن پول را يك سال بعد دريافت ميكرديد. پس اگر آن پول را امسال دريافت ميكنيد عالي است، اما اگر قرار است آن را سال بعد دريافت كنيد، پس بايد براي يك سال زودتر داشتن آن دلار، وام بگيريد و بهره بپردازيد.

پرسشي در اينجا مطرح ميشود. وضعيتهاي بسيار زيادي پیش میآید كه اميد و انتظار به دريافت جريان درآمدي مبالغي پول طي چند سال به شما پیشنهاد میشود: براي مثال زماني كه اوراق قرضه ميخريد اگر نتوانيد اين دلارهاي آتي را دقيقا با هم جمع كنيد، چگونه ميتوانيد بفهميد چقدر ارزش دارد پول بابت خريد اين ورقه قرضه بدهيد، یا چگونه تعهد بابت پرداخت جريان هزينه از قبيل هزينه اجاره در آينده را بپذیرید و ارزشگذاري كنيد؟ امكان چنين كاري با محاسبه و رسيدن به آنچه كه «ارزش حال» هر يك از اين مبالغ آتي ناميده ميشود هست و سپس اين ارزشهاي حال و نه خود دلار را با هم جمع كنيد.

در ادامه شيوه محاسبه ارزش حال را آوردهايم. براي اينكه محاسبات ساده بماند فرض ميكنيم شخص شما امكان سود 5 درصدي در يك فرصت سرمايهگذاري كاملا امن را دارید یا اینکه با نرخ 5 درصد وام بگيريد. پس اگر سال بعد يك دلار به دست آوريد ارزش آن براي شما همين حالا فقط 95/0 دلار است چون اگر يك دلار را همين حالا به دست ميآورديد بهره 05/0 دلاري ميتوانستيد به دست آوريد که حالا از دست ميدهيد. با استفاده از نشانهها، اگر PV ارزش حال يك دلاری باشد كه سال بعد دريافت خواهيد كرد و i نرخ بهره سالانه باشد كه «نرخ تنريل» نيز ناميده ميشود، پس: $(PV=1/(1+i است، به طوري كه در مثال جاري ارزش حال0/95=$(1+%5) /1 دلار است. به همين ترتيب فرض ميكنيم كه شما مجبور هستيد يك دلار سال آينده بپردازيد. ارزش فعلي اين تعهد فقط 95/0 دلار است، چون در همين اثنا ميتوانيد 05/0 دلار با 1 دلاري به دست آوريد كه مجبور نخواهيد بود تا سال بعد آن را تحويل دهيد.

تا اينجا حالت يك سال را در نظر داشتيم، اما ارزش حال1 دلار در 2 سال يا 10 سال بعد چقدر است؟ بدين منظور با بهره مركب سر و كار مییابیم. براي اينكه گامهاي آساني برداريم ابتدا به ارزش 1 دلاري كه دو سال بعد به دست ميآوريد نگاه ميكنيم. ابتدا ببينيم ارزش سال بعد آن 1 دلاري كه سال بعد از آن (دو سال بعد) دريافت ميكنيد چقدر است. مثل قبل، نياز به انتظار يك ساله است، به طوري كه يك سال از اكنون، ارزش 1 دلاري كه شما دو سال بعد از هم اكنون دريافت ميكنيد دوباره (1+i)ا/1 دلار است. براي اينكه ارزش امسال چيزي كه سال بعد (1+i)ا/1 دلار ارزش دارد را پيدا كنيم، مجبوريم دوباره آن را در (1+i)ا/1 ضرب كنيم كه به (1+i) (1+i)ا/1دلار ميرسيم كه معمولا به صورت 2(1+i)ا/1 نوشته ميشود. به همين ترتيب ارزش حال 1 دلار در 10 سال بعد 10(1+i)ا/1 دلار است.

(يك هشدار در اينجا بدهم كه من مثالهای پاراگراف بالا را سادهسازي كردم. فرض را بر اين گرفتم كه بهره در پايان سال پرداخت شده و تركيب ميگردد. بيشتر اوراق قرضه دو بار در سال بهره ميپردازند و برخي سرمايهگذاريها بهره مركب روزشمار يا پيوسته دارند.)

گام آخر را هم برداريم: درباره ارزش حال جريان درآمدي دائمي چه ميگوييم؟ براي مثال وعده پرداخت 1 دلار تا ابد يا ارزش يك پروژه بهبود محيطزيست كه فايده آن صرفهجويي 1 دلار در هزينههاي تصفيه و پاكسازي در هر سال تا آينده بينهايت است؟ از آنجا كه 1 دلار براي هميشه به ما فايده ميدهد شايد به نظر رسد كه ارزش حال آن نامحدود است، اما اصلا اينطور نيست. يك قضيه رياضي (اگر حساب دبيرستان خواندهايد با آن برخورد داشتيد) به ما ميگويد اگر مبلغهاي دريافتي پيدرپي، كمتر از 100 درصد مبلغ پيش از خود باشد، پس حاصل جمع اين دريافتيهاي بينهايت به يك حد بالايي ميل ميكند بدون ملاحظه اينكه چقدر به زمان عقب برويد.

براي اينكه ارزش حال آن را پيدا كنيد، مبالغي كه هر سال دريافت خواهيد كرد را بر نرخ بهره كه به صورت درصدي از اصل پول است تقسيم كنيد مثلا نرخ بهره 5 درصدي به 05/0 تبديل ميشود. براي مثال با نرخ بهره 5 درصدي، ارزش حال دريافت كردن 1 دلار براي تعداد سال نامحدود 20 دلار ميشود. براي اينكه بفهميد چرا اينگونه است خوب است ملاحظه كنيد كه اگر 20 دلار داشته باشيد و با نرخ بهره 5 درصد آن را سرمايهگذاري كنيد هر سال تا روز قيامت ميتوانيد 1 دلار به دست آوريد.

جدول 1 برخي مثالها از ارزش حال 1 دلار كه در زمانهاي متفاوت و با نرخهاي بهره گوناگون دريافت ميشود را نشان ميدهد.

همانطور كه ميبينيد هم طول زمان و هم نرخ بهره اهميت دارند. با نرخ بهره 1 درصدي، دلاري كه بيست سال بعد دريافت خواهيد كرد اكنون 82 سنت ارزش دارد، اما با نرخ بهره 10 درصدی همان يك دلار 20 سال بعد اكنون فقط 15 سنت ميارزد. تعجبي ندارد كه براي دورههاي كوتاه زماني، اثر نرخهاي بهره متفاوت كمتر است. اگر نرخ بهره 1 درصد باشد 1 دلار سال بعد ارزش حال 99 سنت دارد و اگر نرخ بهره 10 درصد باشد 91 سنت ارزش پيدا ميكند.

اگر اينها به نظر پيچيده ميآيند و مايليد يك جواب تقريبي اما با کمال شگفتي نزديك به واقعیت داشته باشيد، يك روش ساده وجود دارد كه ميتوان حساب كرد چه مدت طول ميكشد تا مبلغي پول دو برابر شود. فقط كافي است عدد (جادويي) 72 را بر نرخ بهره تقسيم كنيد و تعداد سالها را به شما ميدهد. به شكل ديگر ميتوان نرخ بهره مورد نياز براي اين که مبلغي پول مثلا در 7 سال دو برابر شود را با تقسيم كردن 72 بر 7 پيدا کنید.

براي اينكه اثر بهره مركب را بهتر مجسم كنيد، فرض ميكنيم كه در سال 1507 میلادی (پانصد سال پيش) يكي از اجدادتان به حد كافي خوش اقبال بوده است كه تابلوي نقاشي متعلق به رافائل جوان و هنوز گمنام را به ارزشي معادل 10 دلار و با وام گرفتن به نرخ بهره 3 درصدي خريداری کرده است كه هر ساله بهره مرکب ميشود تا زماني كه وام بازپرداخت شود. در سال 2008 شما كه وارث خوششانس او هستيد، تابلو نقاشي را به مبلغ 25 ميليون دلار ميفروشيد، اما وقتي كه ميرويد وام10 دلاري بهعلاوه بهره انباشته شده آن را بازپرداخت كنيد متوجه ميشويد كه بيش از يك ميليون دلار علاوه بر 25 ميليون دلار بايد از جيب خود بدهيد.

قدرت بهره مركب را از اينجا ميفهميم. قدرتي عظيم به نظر ميرسد و هر كسي را واميدارد تا پسانداز كند. خوشبختانه همانطور كه در كادر يك ميبينيم، بهره مركب به اين معنا نيست كه اساسا همه ثروت به دست چند نفر ميرسد، اما براي وامگيرندگان بيتجربه يا بياراده، بهره مركب مشكل ايجاد ميكند.

تا اينجا هر چه گفتيم حالت محاسبه مكانيكي داشت، اما اوضاع قطعيت كمتري مييابد زماني كه ميپرسيم چگونه بفهميم نرخ بهره مناسب براي تنزيل كردن درآمد يك سرمايهگذاري چقدر است؟ اگر انتخاب شما به جاي سرمايهگذاري كردن، وام دادن پول است، پس بايد نرخ بهرهاي را استفاده كنيد كه ميتوانيد از يك وام با همان ميزان ريسك بهدست آوريد. يا اگر مجبور به وام گرفتن هستيد تا سرمايهگذاري كنيد پس بايد از نرخ بهرهاي برابر با نرخ بهرهاي كه بايد براي پول مورد نياز در سرمايهگذاري بپردازيد استفاده كنيد. پس هيچگاه اوراق قرضه دولتي 5 درصدي را با پول قرضي از كارت اعتباري خود خريداري نكنيد.

اینک به برخي پرسشهاي تقريبا ناخوشايند ميرسيم. نخست اينكه چرا اين تعداد زياد از مردم با نرخ مثلا 5 درصد حساب پسانداز به وام بانك ميدهند، وقتي در همان زمان با كارت اعتباري خود در مثلا نرخ 15 درصدی وام ميگيرند؟ در كادر2 كوشش ميكنيم آن را توضيح دهيم. دوم اينكه اگر وامگيرنده هستيد خيلي راحت است كه بگوييم بايد همان نرخ بهرهاي را استفاده كنيد كه تقريبي از نرخ بهرهاي است كه بايد بپردازيد، اما اين نرخ بهره چيست؟ اگر شما فقط يك بار وام ميگيريد تا سرمايهگذاري خاصي بكنيد و وام دوبارهاي نميگيريد، پاسخ به اين پرسش آسان است، اما فرض كنيم كه شما در آينده هم وام خواهيد گرفت. آنگاه بايد در نظر بگيريد هر اندازه كه بيشتر خودتان را الان بدهكار كنيد رتبه اعتباريتان پايينتر ميآيد و بنابراين نرخ بهرهاي که در آينده هنگام وام گرفتن مجبوريد بپردازيد بالا ميرود و همانطور كه در كادر سه نشان داديم انتخاب نرخ بهره درست نيز پرسش پردردسري براي سياست زيستمحيطي ايجاد ميكند.

اين اصل كه دلارهاي آتي بايد پيش از افزودن به دلارهاي جاري تنزيل شود برخي اوقات فراموش ميشود. فرض كنيد مخالفت از سوي طرفداران محيطزيست، ساخت يك پل را به تاخير مياندازد كه منجر به افزايش هزينه چشمگيري ميشود. اين «افزايش» هزینه ادعايي، كه طرفداران محيطزيست بابت آن مقصر دانسته خواهند شد، هنگامي كه هزينهها به درستي برحسب ارزش حال بيان شوند احتمال دارد افزايش بسيار اندكي باشد يا اصلا افزايشي نيافته باشد. مثال ديگر از بيتوجهي به هزينهها و فايدههاي آتي این ادعا است كه بيشتر مردم خسارت محيطزيستي كه وارد ميسازند را ناديده ميگيرند چون كه آنها دوراندیشی ندارند؛ يعني با خودداري کردن از خرج 1 دلار دقيقا حالا، باعث خسارتي ميشوند كه برطرف كردن آن بعدها 2 دلار هزينه دربرخواهد داشت.

من قطعا موافقم كه خسارات جدي بسياري به محيطزيست وارد ميشود و برخي از آنها به خاطر ناديده گرفتن بيفكرانه هزينههاي آتي است، اما عامل ديگري شايد در كار باشد كه نقش بزرگتري دارد. اگر نرخ بهره 4 درصد باشد و هزينه 2 دلاري پاكسازي محيط را هجده سال بعد متحمل خواهيم شد پس عقلایی است كه 2 دلار را در آن زمان خرج كنيم به جاي اينكه اكنون 1 دلار خرج شود.

5- سطح قيمت با قيمتهاي نسبي تفاوت دارد

فرض كنيد يك روز بيدار ميشويد و ميبينيد كه فروشگاه محله اینک يك كيلو چاي از آن نوعی را كه دوست داشتيد گرانتر ميفروشد. اين گران شدن ميتواند به خاطر تغيير «سطح قيمت»- كه «قيمتهاي مطلق» نيز ناميده ميشوند- يعني نرخ مبادله پول در برابر كالاها و خدمات به طور كلي يا تغيير در «قيمت نسبي» يعني نرخ مبادله چاي نسبت به ساير كالاها باشد. اين تفاوت مهم است چون سطح قيمت بستگي به عوامل كلان اقتصادي از قبيل تغيير مقدار پول دارد، در حالي كه قيمتهاي نسبي به عوامل اقتصاد خرد مختص صنايع يا بنگاههاي خاص از قبيل جابهجايي تقاضاي مصرفكننده، پيشرفت فناوري در صنعتي معين يا تغيير قدرت بازاري يك بنگاه خاص بستگي دارد.

حالا ميخواهيم اين تمايز را به كار بگيريم. فرض كنيد قيمت يك كالاي وارداتي 50 درصد افزايش يابد كه مستقيما (و نيز غيرمستقيم چون كه ماده خام براي ساير كالاها است) 10 درصد از فروش كل را تشكيل ميدهد. تحليل سادهلوحانهاي كه خبرگي بيشتر در رياضيات تا اقتصاد را به نمايش ميگذارد خواهد گفت كه سطح قيمت به ميزان 5 درصد افزايش خواهد يافت (10 درصد × 50درصد)، اما اين تحليل فرض ميكند ساير قيمتها تغييري نخواهند كرد و اين فرضي مشكوك است. براي اينكه حالت حدي را در نظر بگيريم، فرض كنيد بانك مركزي اجازه نميدهد عرضه پول اصلا افزايش يابد. پس اگر سطح قيمت به ميزان 5 درصد افزايش يابد، ارزش واقعي پول اسمي كه شما و هر كس ديگري نگه ميدارد به اندازه 5 درصد كاهش مييابد، اما از آنجا كه هيچ چيز ديگري تغيير نكرده است، اگر شما پيش از اين تشخیص داده بودید كه نگه داشتن مبلغ معيني پول واقعي، نيازتان را تامين ميكند اكنون نيز ميخواهيد همان مبلغ واقعي پول واقعي را نگه داريد و نتيجه اين ميشود كه 5 درصد پول اسمي بيشتر نگه ميداريد. (البته در صورتي كه شما اقتصاددان وسواسي نباشيد به اين روش فكر نخواهيد كرد، بلكه به خودتان چيزي مثل اين خواهيد گفت: «خوب است كه پول نقد بيشتري داشته باشم.»)

براي عملي كردن تصميم خود، پول كمتري صرف خريد كالاها و خدمات، سهام و اوراق قرضه و غيرآن خواهيد كرد و در شرايطي كه شما و ساير مردم همين كار را ميكنند، تقاضا كاهش مييابد و بيكاري و ظرفيت مازاد بنگاهها افزايش مييابد.

اين فعل و انفعالها منجر به فشار به سمت پايين بر دستمزدها و حاشيه سود ميشود. سرانجام، سطح قيمت را به جايي برميگرداند كه پيش از اين بود. در آن نقطه، همه تعديلي كه رخ داده است در قيمتهاي نسبي خواهد بود. كالاي وارداتي پيش گفته و كالاهايي كه در توليد خود به آن كالا نياز دارند اكنون گرانتر ميشوند، اما ساير قيمتها به حد كافي كاهش يافتهاند تا اين افزايش قيمتها را خنثي نمايند. اين صرفا مثال فرضي بود تا مقصود را برساند؛ در واقعيت امر بانك مركزي احتمالا دخالت ميكند و عرضه پول اسمي را مقداري افزايش ميدهد به طوري كه قيمت ساير كالاها كاهش نمييابد.

نكته آخر درباره قيمتهاي نسبي را نيز بگوييم. آنها در همه زمانها تغيير ميكنند چون عرضه و تقاضا به علت عواملي از قبيل جابهجايي تقاضاي مصرفكننده يا تغييرات فناوري تغيير ميكنند. برخي قيمتها افزايش واقعي مييابند يعني افزايش اسمي آنها بيش از نرخ تورم كلي است و قيمتهاي ديگر كاهش واقعي مييابند. هيچ دليلي ندارد كه با حالت عصباني درباره برخي قيمتها كه با نرخي سريعتر از تورم افزايش يافته است صحبت كنيم. معناي آن اين است كه برخي قيمتهاي ديگر هستند كه با نرخي كمتر از نرخ تورم كه خود يك ميانگين است افزايش مييابند.

6- قيمتهاي تثبيت شده با قيمتهاي پايين تفاوت دارد

اين تفاوتي است كه برخي گروههاي با منافع ويژه انگيزه دارند پنهان سازند. رييس يك اتحاديه كشاورزي را در نظر بگيريد كه ميخواهد با محدود كردن ميزان عرضه محصولات خود در زماني كه قيمتها در حال كاهش يافتن است آنها را افزايش دهد. (اين كار قانوني است چون تعاونيهاي كشاورزي از قوانين ضد انحصار معاف هستند.) اگر او اعلام كند كه ميخواهد قيمت محصولات را افزايش دهد، مصرفكنندگان احتمالا مخالفت ميكنند؛ بنابراين او در عوض اعلام ميكند همه كاري كه ميخواهد بكند «تثبيت كردن» قيمتها از طريق محدود كردن توليد فقط در دوران كاهش يافتن قيمتها است.

به نظر ميرسد اين ايرادي نداشته باشد و كمتر كسي پيدا ميشود كه با تثبيت كردن قيمتها مخالفت كند، ولي بر اين واقعيت سرپوش ميگذارد كه اگر جلوي مواردي كه قيمتها كاهش مييابند را بگيريم بدون اينكه جلوي آن مواردي كه قيمتها افزايش مييابند را بگيريم پس ميانگين قيمت را بالا ميبريم. حواستان به توليدكنندگان باشد زماني كه آنها پيشنهاد «تثبيت كردن» را به شما ميدهند. اين كاري است كه اوپک درباره قيمت نفت مرتب انجام ميدهد.

كادر 1 – آيا ثروتمند شدن با بهره مركب ممكن است؟

استيو استاتيوس در بستر مرگ است. درمان بيماري وي به ده سال زمان نياز دارد. پس استيو تصميم ميگيرد كه او را منجمد كنند، اما اين عمل پرهزينهاي است و براي استيو فقط 100 هزار دلار باقي ميماند تا براي نيازهاي آينده خويش سرمايهگذاري كند. مهارتي كه وی در حوزه كاري پر تحول خود دارد در زمان زندگي دوبارهاش كهنه ميشود به طوري كه او به سختي ميتواند شغل يا درآمد خوبي پيدا كند و استيو دوست ندارد كه فقير باشد. او وصيتي از خود برجاي ميگذارد كه تا سيصد سال بعد او را بيدار بكنند و با نرخ بهره واقعي 3 درصد، 100 هزار دلار وي به بيش از 700 ميليون دلار (به دلارهاي سال 2008) ميرسد. او سرانجام به هدف خويش كه خيلي ثروتمند بودن است ميرسد.

آيا اين فكر خوبي است؟ نه كاملا. وقتي استيو به زندگي برميگردد او واقعا به ارزش 700 ميليون دلاري ميرسد، اما اگر بهرهوري نيروي كار نيز با نرخ 3 درصد رشد كرده باشد، 700 ميليون دلار وي فقط معادل دو برابر درآمد سالانه يك خانواده ميانه خواهد بود. آن طور كه در نگاه اول چنين به نظر ميرسد بهره مركب تهديد جدي به برابري نيست.

كادر 2 – گرم شدن زمين و نرخ تنزيل

نرخ تنزيل نقش مهمي در تصميمگيري در اينباره ايفا ميكند كه با گرم شدن كرهزمين چكار كنيم چون كه هزينههاي اقدامات جاري براي بهبود شرايط را بايد با منافع آن مقايسه كرد منافعي كه در آينده دور رخ خواهند داد.

در يك سر طيف، عدهاي استدلال ميكنند كه ما بايد از نرخ تنزيل صفر يا نزديك به صفر استفاده كنيم چون در غير اين صورت، ما براي يك دلار مصرف نسلهاي آتي، ارزش كمتري نسبت به يك دلار مصرف نسل جاري قايل شدهايم و چنين خودخواهي غيراخلاقي است.

اگر با يك دلار هزينه كردن اكنون، بتوانيم بيش از يك دلار براي نسلي در آينده پسانداز كنيم پس بايد اين كار را كرد.

اما پاسخهاي محكمي وجود دارد. نخست، فرض ميشود (هر چند نه لزوما) كه نسلهاي آينده بسيار ثروتمندتر از ما باشند، به طوري كه مطلوبيت نهايي يك دلار مصرف، از دید ما بيشتر از دید آنها است. دوم اينكه مردم در زندگي روزمره خود بدون دودلي آشكاري رفتار ميكنند گويي كه ارزش يك دلار براي وارثانشان كمتر از ارزش آن براي خودشان است؛ در غير اين صورت با توجه به معجزه بهره مركب، آنها پسانداز بسيار بيشتري میکردند. علاوه بر اين بسيار بعيد به نظر ميرسد كه بيشتر مردم فكر كنند اجداد قرن چهاردهم ميلادي آنها غيراخلاقي بودند چون كه آنها به نفع نسل كنوني ما، پسانداز زيادي نكردند. آيا بايد چنين شهودهاي اخلاقي گستردهاي را ناديده گرفت؟ بنابراين اگر ما تصميم بگيريم نرخ بهرهاي به مراتب بزرگتر از صفر تعيين كنيم آن نرخ چه بايد باشد؟ نرخ بهرهاي كه در حال حاضر در بازار رايج است «لزوما» نرخ درستي نيست چون كه آن نرخ به نرخ پسانداز نسل جاري بستگي دارد، تصميمي كه نسلهاي آينده درباره آن هيچ قدرتي ندارند، اما اگر نگاه حقوق طبيعي مالكيت را بپذيريم اين پاسخ را داريم كه درآمد جاري به نسل جاري تعلق دارد و نسل آينده هيچ حقي در اينباره ندارند كه ما بايد چقدر پسانداز كنيم چون كه آنها آن درآمد را كسب نكردند، اما كسي شايد واكنش نشان دهد كه آنچه ما به دست ميآوريم با سرمايهاي بوده است كه نسلهاي پيشين انباشت كرده بودند. اينك بحث ما دارد به مسائل فلسفي خارج از قلمرو اين كتاب میچرخيد.

اما اين عدم قطعيت درباره نرخ تنزيل به اين معنا نيست كه ما نبايد كاري درباره گرم شدن زمين بكنيم. حتي با نرخ تنزيل بالا، برخي اقدامات هنوز توجيه دارد به خصوص اگر كسي عدم قطعيت جدي درباره اثرات وخیمی كه اثرات گرم شدن زمين خواهد داشت را در نظر بگيرد. از آنجا كه مردم از عدم قطعيت متنفر هستند، شايد منطقي باشد كه يك دلار اكنون خرج كنيم حتي اگر بهترين منافعي كه از اين مخارج قابل تصور باشدكمتر از 1 است.

شايد دفاع قويتری از اقدام عليه گرم شدن زمين بتوان كرد نه با اين استدلال كه گرم شدن، اين اثر يا آن اثر ناگوار را خواهد داشت، بلكه با استدلالي كه ما نميدانيم اثرات آن چه خواهد بود، اما ميخواهيم در برابر زيانهاي كاملا بعيد اما «بالقوه» عظيم و هولناک حمايت شويم.

كادر 3 -چرا با نرخ بهره پايين وام ميدهيم و با نرخ بهره بالا قرض ميكنيم؟

اينكه مردم با استفاده از كارتهاي اعتباري خود وام ميگيرند، در حالي كه همزمان با نرخ بهره بسيار پايينتر از سپردههاي بانكي يا اوراق بهادار بهره دريافت ميكنند، به سختي قابل تبيين است اگر كه فرض كنيم آنها حداكثركنندگان مطلوبيت بيغرض و كاملا عقلايي هستند كه هيچ مشكلي در كنترل و انضباطبخشي خود ندارند؛ بنابراين براي یافتن پاسخ به اقتصاد رفتاري مراجعه ميكنيم.

تبيينی كه ارائه ميشود اين است كه مردم ميترسند اگر پول موردنیاز را از سپردههاي بانكي خود بردارند آنها فاقد ابزار خودكنترلي مورد نياز براي جايگزين كردن آن خواهند بود و حتي اگر آنها موفق شوند، نيازمند مبارزه دروني ناگواري است، اما پرداخت مخارج از محل كارت اعتباري به خودكنترلي كمتري نياز دارد؛ بنابراين در حالي كه از يك جهت وام گرفتن با نرخ بهره بالا و قرض دادن با نرخ بهره پايين شايد غيرعقلايي باشد، آن سطحي كه بر وجود نقطه ضعف انساني صحه ميگذارد چنين رفتاري را عقلايي ميبيند. بهترين كار براي اينكه كاملا عقلايي باشيد اين است كه از رفتار نامعقول خود باخبر بوده و با آنها مقابله نماييد.

نوشته: توماس مایر

مترجم: جعفر خیرخواهان

برگرفته: دنیای اقتصاد

Hits: 0