هر بحرانی متفاوت با سایر بحران ها است، اما آنها ویژگی های معین یکسانی دارند. قیمت یک دارایی که از بنیان های تاریخی خود فاصله می گیرد، نشانه وجود حباب است، اما نه نشانه این که چه وقت و چگونه این حباب خواهد ترکید.

هر بحرانی متفاوت با سایر بحران ها است، اما آنها ویژگی های معین یکسانی دارند. قیمت یک دارایی که از بنیان های تاریخی خود فاصله می گیرد، نشانه وجود حباب است، اما نه نشانه این که چه وقت و چگونه این حباب خواهد ترکید.

بدهی، از متهمان اصلی در هر بحرانی است. عدم توازن ارزی و نرخ بهره؛ اتکا به بدهی کوتاه مدت و کژمنشی؛ جملگی توطئه گران شریک هستند.

بحران ها از طریق اثر سرایت گسترش می یابند: سرمایه گذارانی که به دست یک شرکت یا کشور داغ شده اند، باعث می شوند از دست سایرینی هم که شبیه آن به نظر می رسند، فراری شوند. بانک ورشکسته، سایرینی را که با او معامله می کنند یا روابط مالی دیگری دارند به زیر می کشد. به علت اثر سرایت، شرکت ها یا کشورهایی که تنها مشکل نقدینگی دارند، ورشکسته و از هم پاشیده می شوند.

در نوامبر ۲۰۰۸ هنگامی که انگلستان وارد بدترین بحران مالی از دهه ۱۹۴۰ تاکنون می شد، ملکه الیزابت از فرهیختگان نخبه در مدرسه اقتصاد لندن پرسید، چرا هیچ کس آمدن این بحران را ندید؟ اقتصاددانان برجسته همایشی ترتیب دادند تا این پرسش را بررسی کنند و سپس با خجالت زدگی نامه ای برای ملکه تهیه کردند. آنها نوشتند «علیاحضرت، ناتوانی در پیش بینی زمان، دامنه و شدت این بحران، اصولا به ناتوانی در توان خیال پردازی جمعی برمی گردد.»

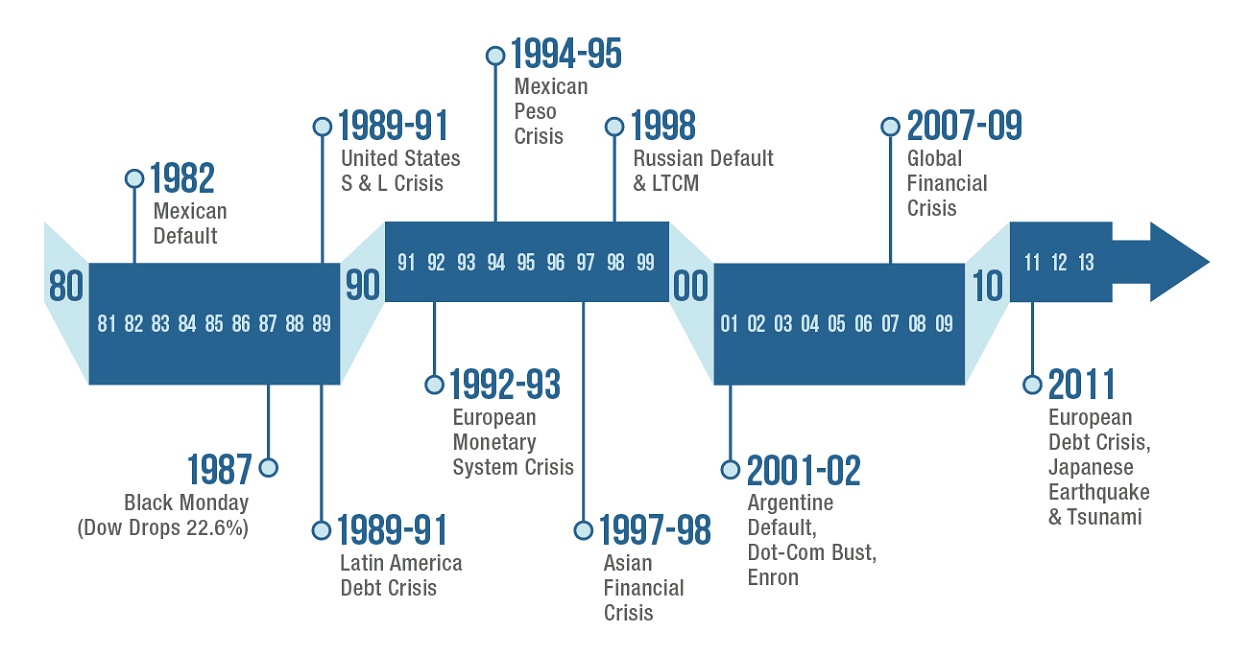

آنها نباید احساس خیلی بدی داشته باشند. تنها چیزی که چاره ناپذیرتر از خود بحران ها است، ناتوانی ما در حدس زدن و پیش بینی آنها است. آن طور که کارمن راینهارت و کنث راگاف در کتاب «این دفعه متفاوت است: هشت سده حماقت مالی» توجه می دهند، بحران ها پای ثابت فاینانس از سال ۱۳۴۰ میلادی به بعد بودند؛ زمانی که ادوارد سوم شاه انگلستان در پرداخت بدهی کوتاهی کرد و باعث ورشکستگی بانکداران فلورنتین شد که پول جنگ وی با فرانسه را تامین می کردند تقریبا از سال۱۸۰۰ به طور پیوسته، بخشی از جهان گرفتار بحران بانکداری یا بدهی بوده است و برای سده ها جوامع سعی کرده اند تا راه هایی برای متوقف کردن آنها پیدا کنند. به این خاطر بود که بانک های مرکزی را ایجاد کردند تا جلوی بحران ها را بگیرد و نقش آخرین مرجع وام گیری را به آنها دادند و صندوق بین المللی پول همین کار را برای کشورها انجام می دهد.

هیچ تعریف واحدی از بحران وجود ندارد؛ همان گونه که یک قاضی هنگام حکم دادن درباره صور قبیحه گفت، تصاویر این چنینی فقط زمانی شناخته می شوند که آنها را ببینید. به راه افتادن بحران غیرقابل پیش بینی بوده و رویدادی خشونت بار و اغلب احساسی است، چون سرمایه گذاران و وام دهندگان

دسته جمعی به راه می افتند تا از منافع خود حمایت کنند. بازارها معمولا خود تصحیح کننده هستند، به طوری که قیمت های پایین تر خریداران بیشتری را به دنبال می آورد. اما بحران ها خود تقویت کننده هستند، چون قیمت های پایین تر فروشندگان بیشتری را به بیرون می راند.

تقریبا برحسب تعریف، بحران ها نامنتظره بوده اند، چون مستلزم خطای قضاوت جمعی هستند. الن گرینسپن در کتاب خاطرات خویش «عصر پرآشوب» نوشت: «بحران های مالی که قابل پیش بینی هستند …. به ندرت اتفاق می افتند.» اگر یک سقوط مالی به نظر نزدیک است، «سفته بازان و سرمایه گذاران سعی خواهند کرد تا زودتر بفروشند. با این کار، حباب بورس فرومی خوابد و از سقوط جلوگیری می شود.» برای مثال در انتهای دهه ۱۹۹۰ اد یاردنی یک اقتصاددان برجسته پیش بینی کرد که ناتوانی رایانه ها در حل مشکل تغییر تاریخ هزاره در یکم ژانویه سال ۲۰۰۰ می تواند به رکود جهانی بینجامد. با این هشداردهی، جهان میلیاردها دلار صرف کرد تا مشکل را رفع کند و هیچ چیزی اتفاق نیفتاد.

بحران ها همیشه با ما خواهند بود، چون ریشه در تمایل ذاتی انسان ها به برون یابی گذشته، ناتوانی آنها در پیش بینی آینده و رفت و برگشت منظم آنها بین حرص و ترس است. البته این چیزها همیشه در اقتصاد حضور دارند. اگر چه برای اینکه آنها بحران مالی تولید کنند ترکیبی از سایر شرایط نیز باید حاضر باشد.

● شرط ۱ شناور بودن روی حباب

هر دارایی یک ارزش ذاتی دارد. در مورد سهام شرکت ها، ارزش آن به سودهای آتی، سود سهام و جریان های نقدی بستگی دارد. در مورد خانه، این ارزش هزینه اجاره دادن به جای در تملک داشتن خانه است. در مورد چاه نفت، این ارزش هزینه به دست آوردن مقدار بیشتری نفت از زیر زمین است. در عین حال محاسبه ارزش ذاتی هرگز آسان نبوده است. سودهای آینده چقدر است؟ آیا هر خانه دیگری شبیه این خانه است؟ با چه سرعتی می توانیم نفت را از زیر زمین با تلمبه بیرون بکشیم؟ بیشتر ما در نهایت فرض را بر این می گذاریم که ارزش یک دارایی آن چیزی است که سایر مردم فکر می کنند ارزش دارد؛ بسیار شبیه زمانی که یک رستوران را نه بر اساس بررسی دقیق فهرست غذاها و نظر منتقدان، بلکه در اینکه چقدر شلوغ است انتخاب می کنیم. با این فروض خیلی راحت امکان دارد که یک دارایی از بنیان های خود خارج شود. در سال ۲۰۰۰ شاخص اس اند پی ۵۰۰ از ۳۰ برابر عایدی های سهام هم رد کرد که دو برابر میانگین تاریخی آن بود. در سال ۲۰۰۶ نسبت قیمت خانه به اجاره به ۴۷ درصد بالاتر از میانگین چند ساله رسید.

جرمی گرانتام مدیر یک صندوق سرمایه گذاری می گوید که در همه حباب ها، ارزش دارایی مورد بحث به سمت میانگین بلند مدت خود بازگشت کرده است: «هیچ استثنایی وجود ندارد.» پس چرا حباب ها تکرار می شوند؟ در زمان شروع هر حباب، به اندازه یک ارزن واقعیت اقتصادی وجود دارد: اینترنت واقعا کسب و کار آمریکا را دگرگون کرده بود؛ دقیقا همان طور که راه آهن یک سده و نیم پیش از آن همین کار را کرد. بنابراین عامه مردم نتیجه می گیرند قوانین قدیمی کاربردی ندارد. در دهه ۱۹۸۰ سهام ژاپنی ها دو تا چهار برابر ارزش گذاری سهام آمریکایی ها معامله شد، اما این را به اثر سهام داری متقاطع بین شرکت ها نسبت دادند. قیمت زمین که سر به فلک کشید، به کمبود زمین در ژاپن نسبت داده شد. البته که هر دو تا بر سر مالکان شان فرو ریختند.

بیشتر مردم به درستی حباب را پیش از اینکه بترکد شناسایی می کنند. اما زمانی که موج افکار و پول در نقطه مقابل آنها حرکت می کند، سود بردن از این پیش آگاهی دشوار است. نشریه اکونومیست در سال ۲۰۰۲ درباره قیمت املاک آمریکا هشدار داد و قیمت به مدت چهار سال دیگر بالا رفت. این روزها قیمت مسکن در استرالیا و انگلستان که بسیار بیشتر از قیمت ها در آمریکا بالا رفت، باید کاهش یابد. تاریخ می گوید این کار خواهد شد؛ چه وقت؟ هر کسی حدسی می زند.

● شرط ۲: اهرم مالی، مظنون اصلی

همه حباب ها به بحران منجر نمی شوند. برای اینکه بحران تولید شود، نیاز به چیز دیگری است: اهرم مالی که به معنای وجود بدهی بسیار زیاد نسبت به دارایی یا درآمد است. اهرم مالی باعث نمی شود که بازار سقوط کند؛ به همان اندازه که رانندگی سریع در بزرگراه باعث تصادف کردن خودروی شما نمی شود. اما اهرم مالی مثل سرعت بالا باعث می شود که تصادفات به نحو کشنده تری رخ دهد. وقتی که بازارها به حرکت درمی آیند اهرم مالی سودها و زیان ها را بزرگنمایی می کند. فرض کنیم شما یک دلار را صرف خرید یک سهم می کنید که ارزش آن ۵۰ درصد کاهش می یابد. در این حالت نصف سرمایه گذاری خود را از دست می دهید. فرض می کنیم که شما دلار خود را برمی دارید و یک دلار دیگر قرض می گیرید و با دو دلار یک سهم می خرید که سپس ۵۰ درصد کاهش ارزش پیدا می کند. پس از بازپرداخت یک دلاری که قرض گرفتید کل سرمایه خود را از دست داده اید.

کاهش قیمت مسکن که از سال ۲۰۰۶ شروع شد، خسارت بسیار بیشتری از سقوط قیمت سهام پس از ترکیدن حباب دات کام در سال ۲۰۰۰ ایجاد کرد؛ اگر چه ارزش از دست رفته تقریبا شبیه هم بود. چرا؟ طی حباب دات کام، سهام بسیار کمی با پول وام گرفته شده خریداری شده بود، در صورتی که طی حباب مسکن، تقریبا همه خانه ها با وام بانکی خریداری شده بودند. به محض اینکه قیمت خانه ها سقوط کرد، مالکان خانه ها از پرداخت اقساط وام ها ناتوان شدند و زیان وام تمام سرمایه وام دهندگان را نابود کرد. حقیقتا در بدترین بحران های مالی معمولا بانک ها درگیر هستند، چون ماهیت فعالیت بانک ها بر اساس اهرم مالی است.

اهرم مالی اغلب دست یاری گر کژمنشی (مخاطره اخلاقی) را به کمک می گیرد؛ اصطلاحی که ریشه آن به بیمه بازمی گردد و به این معنا است که شخص حقیقی یا حقوقی، اگر از پیامدهای منفی ریسک برکنار بماند، ریسک های بیشتری را خواهد پذیرفت. اگر قرار باشد بیمه خودرو و قبض جریمه های پسرتان را شما بپردازید، احتمال اینکه وی با سرعت بیشتری رانندگی کند بیشتر خواهد شد. اگر سرمایه گذاران به این باور برسند که دولت اجازه نخواهد داد فلان شرکت ورشکست شود، پول بیشتری به آن شرکت داده و بهره کمتری از آن طلب خواهند کرد. در دهه ۱۹۸۰ بیمه سپرده فدرال به بنگاه های وام دهی امکان داد تا بی مهابا به مسکن سازان وام دهند. سرمایه گذاران به روسیه وام دادند، با این تصور که این کشور «قدرت هسته ای بوده و ورشکست نمی شود.» اما روسیه در ۱۹۹۸ از پرداخت بدهی های خود ناتوان شد. اگرچه فانی می و فردی مک در مالکیت سهامدارانش بودند، سرمایه گذاران فرض را بر این گرفتند که دولت اجازه نخواهد داد این دو نهاد ورشکست شوند و به آنها با نرخ های بهره پایین در سطحی که به دولت آمریکا وام می دهند، وام دادند. آیا می توان سرمایه گذاران را مقصر دانست؟ پس از اینکه دو موسسه مالی با وجود دریافت همه وام های یارانه ای ورشکست شدند، مالیات دهندگان به نجات سرمایه گذاران آمدند.

اهرم مالی یک نشانه هشداردهی اولیه از بحران است. این هشدار می تواند بالا رفتن نسبت بدهی به درآمدهای یک شرکت یا سهم بدهی خارجی یک کشور از تولید ناخالص داخلی آن باشد؛ حالتی که تایلند داشت و بحران مالی انتهای دهه ۱۹۹۰ در شرق آسیا را به وجود آورد.

اما گاهی ردیابی اهرم مالی نیز سخت می شود، چون وام گیرندگان از طفره روی، حسابداری خلاقانه، مشتقات و تقلب های آشکار برای پنهان ساختن بدهی های خود استفاده می کنند. وقتی سرمایه گذاران به حقیقت پی می برند، اوضاع به کلی به هم می ریزد همان گونه که کشور یونان کسری بودجه خود را در سال ۲۰۰۹ کمتر از واقع نشان داده بود، شرکت انرون در سال ۲۰۰۰ از اقلام بیرون ترازنامه استفاده کرد یا کره جنوبی ذخایر ارزی را در ۱۹۹۷ بزرگنمایی کرد.

وقتی برادر زن ولخرجتان قادر به پرداخت بدهی خود به شما نیست، ابتدا زمان می خرد؛ با این ادعا که یک چک در راه دارد. به همین ترتیب، یک شرکت یا کشور ناتوان در پرداخت دیون به فریبکاری روی می آورد. ابتدا ادعا می کند که صرفا نقدینگی ندارد.

● شرط ۳ ناهمخوانی ها، نخستین همدست توطئه گران

هنگامی که یک نفر عاشق کوهنوردی با کسی ازدواج می کند که از ارتفاع هراس دارد، طلاق سرنوشت محتوم خواهد بود. به همین ترتیب ناهمخوانی ها در فاینانس معمولا نشانه وجود مشکل است. شرکتی که فروش هایش به روپیه اندونزی است و به دلار وام می گیرد، فردی که برای خانه دار شدن به فرانک سوئیس وام می گیرد، اما دستمزدش به فورینت مجارستان است، شرکتی که از بانک های خارجی به پول کشور سومی وام می گیرد، در همه این موارد، کاهش ارزش پول داخلی، بازپرداخت وام خارجی را عجیب مشکل خواهد ساخت.

یک نوع ناهمخوانی به همین اندازه خطرناک، وام گرفتن کوتاه مدت برای انجام سرمایه گذاری بلندمدت است. اتکا به وام های کوتاه مدت مثل اجبار به درخواست شغل کردن هر سه ماه یکبار است. بخت با شما یار باشد که رییس تان یک روز سرحال است و احتمال دارد روز دیگر از شما متنفر شود و شغلتان را دیگر به دست نیاورید. استقراض کوتاه مدت به معنای مشکل است، اگر نرخ های بهره به شدت افزایش یابد یا زمانی که سررسید پرداخت می رسد، سرمایه گذاران از استمهال وام ها خودداری ورزند.

در واقع، افزایش وابستگی به استقراض کوتاه مدت اغلب یک نشانه هشدار است: به این معنا که سرمایه گذاران عصبی، وام های بلندمدت مگر با نرخ های بسیار بالا نمی دهند. به این جهت کشورها، شرکت ها و افراد اغلب وسوسه می شوند که اتکای شدیدی به منابع مالی کوتاه مدت پیدا کنند، چون ارزان تر است. بحران ۱۹۹۴ پزو مکزیک به خاطر وابستگی سنگین به استقراض کوتاه مدت که بیشتر آن به پول های خارجی پیوند خورده بود، شتاب بیشتری گرفت.

● شرط ۴ اثر سرایت

ورشکستگی بانک، شرکت یا صندوق تامینی به ندرت بحران به وجود می آورد. زمانی به آستانه بحران می رسیم که هراس عمومی به دیگران هم رسیده باشد؛ پدیده ای که سرایت نامیده می شود.

اثر سرایت چندین علت دارد. یکی این که تقصیر وابسته سازی و ارتباطات است. وقتی لمان برادرز در پاییز ۲۰۰۸ ورشکست شد، سرمایه گذاران شروع به شرط بندی روی مورگان استنلی و گلدمن ساکس کردند. تایلند ارزش پول خود را در جولای ۲۰۰۷ نسبت به سایر ارزها کاهش داد، سرمایه گذاران طبیعتا نگران شدند که مالزی، اندونزی، فیلیپین و کره همین کار را خواهند کرد، چون شرایط اقتصادی آنها هم مشابه بود. آنها برای فروش پول داخلی هجوم آوردند که کاهش ارزش پول را شتاب بخشید.

منبع دیگر سرایت به این واقعیت مربوط می شود که کشورها، شرکت ها و بانک ها اغلب روابط بی شماری با وام دهندگان، وام گیرندگان، شرکای تجاری و سرمایه گذاران اطراف جهان دارند.

نتیجه اینکه ورشکستگی یک شرکت می تواند همه همتایان و رقبای وی را نیز پایین بکشد. برای نمونه اگر بانک الف نتواند وامی را که به بانک ب دارد بپردازد، بانک ب قادر به پرداخت وام خود به بانک ج نخواهد بود و همین طور جلو می رود. هر اندازه یک شرکت ارتباط بیشتری با سایر شرکت ها داشته باشد، تهدید بزرگ تری برای نظام مالی خواهد بود. لمان برادرز تنها یک دهم افرادی را که در جنرال موتورز شاغل هستند در خدمت داشت، اما ورشکستگی این بانک خسارت بسیار بیشتری ایجاد کرد، چون ارتباطات بسیار بیشتری با سایر بنگاه ها داشت.

در ابتدای این بخش توضیح دادیم که کسی که ورشکسته شده است، ابتدا ادعا می کند که صرفا نقدینگی ندارد. در عین حال زمان هایی وجود دارد که به علت سرایت، یک صندوق تامینی، بانک یا کشور که در غیر این صورت سالم است، بدون نقدینگی(یعنی ناتوان از وام گرفتن) خواهد شد و فرو می ریزد. در بحران بزرگ مالی، ناتوانی در پرداخت بدهی و نداشتن نقدینگی به یکسان به ورشکستگی بانک ها کمک کرد.

● شرط ۵ انتخابات

بحران ها اغلب در سال های انتخابات دیده می شوند. آنها اغلب نتیجه سختی های اقتصادی هستند و تنها با علاج های دردآوری قابل درمان هستند که سیاستمداران درگیر در انتخابات نمی خواهند مدیریت کنند. سیاستمداران این مشکل را نادیده گرفته یا پنهان می سازند، با این امید که پس از انتخابات به حل آن بپردازند؛ همان طور که مکزیک در ۱۹۸۲ با کمک فدرال رزرو این کار را کرد و یونان در ۲۰۰۹ چنین کرد.

پس از این که بیر استرنز در مارس ۲۰۰۸ در آستانه ورشکستگی قرار گرفت، هنری پالسون وزیر خزانه داری به دنبال کسب اختیار بر نیامد تا ورشکستگی بنگاه های مشابه لمان برادرز را کنترل کند، چون دموکرات های کنگره نمی خواستند تا پیش از انتخابات پاییز اقدامی کنند. نامزدهای مخالف انگیزه ای نداشتند تا خود را وارد حوادث نامطلوبی کنند که ابر نااطمینانی را می گستراند. این شیوه عمل، سرمایه گذاران را ناراحت کرده و باعث فرار آنها می شود؛ اتفاقی که در ۱۹۹۷ در کره و در ۱۹۹۸ در برزیل افتاد. پس سال های ۲۰۱۲ و ۲۰۱۶ شاید سال های حساسی برای آمریکا باشد.

● ریزه کاری های اقتصادی

به دنبال سقوط بازار سهام در سال ۱۹۸۷ گروه کاری رییس جمهور برای بازارهای مالی که متشکل از روسای فدرال رزرو، خزانه داری، کمیسیون بورس و اوراق بهادار و کمیسیون معاملات آتی کالا بود، به صورت دوره ای تشکیل شد

درباره توانایی بازارها مشورت کنند. نظریه پردازان توطئه هر گونه حرکت عجیب و درک نشدنی بازار را به دوز و کلک این «گروه جلوگیری از سقوط قیمت ها» نسبت می دهند. این گروه از قدرت و تشخیص بسیار زیادی برخوردار شده است. در عمل وقتی که بحران ها از راه می رسند، خزانه داری و فدرال رزرو به نجات های تک موردی، اعمال نفوذ و دعا متوسل می شوند.

در طرح بازسازی فراگیر مالی ۲۰۱۰ هدف این است که جلوی بحران ها به صورت گسترده تری گرفته شود. در این طرح یک شورای ۱۶ نفره نظارت بر ثبات مالی ایجاد می شود که روسای ارگان های نظارتی فدرال رزرو و وزیر خزانه داری در آن عضویت دارند و به دنبال تهدیدها می گردند؛ با این قدرت که هر شخص خطرناک را مهار یا حتی له کنند.

تنظیم گران می توانند دستور توقیف هر بازار بزرگ را بدهند (بسیار شبیه شرکت بیمه سپرده فدرال که توانایی مصادره یک بانک را دارد) و آن را تعطیل کنند؛ در حالی که بدهی هایش را کامل می پردازد تا هراس عمومی را مهار کنند. در تئوری، نظام مالی نجات داده می شود، احمق ها شدیدا مجازات می شوند و مالیات دهندگان حمایت می شوند. در عمل، چه کسی می داند که آیا سیاستمداران آتی ریسک انحلال یک شرکت بزرگ را خواهند پذیرفت؟ چه بسا این خود دولت باشد که باعث بحران بعدی می شود؟

کوتاه زمانی پس از اینکه فدرال رزرو در ۱۹۱۳ تاسیس شد، جان ویلیامز بازرس حساب های پولی نوشت: «وقوع بحران ها یا «هراس های» مالی و تجاری … با بدبختی ها و درماندگی هایی که همراه خود دارند ظاهرا از نظر ریاضی ناممکن هستند.» در آن زمان این ادعا حقیقت نداشت. اینک هم حقیقت ندارد.

ترجمه: جعفر خیرخواهان

برگرفته: دنیای اقتصاد

Hits: 0