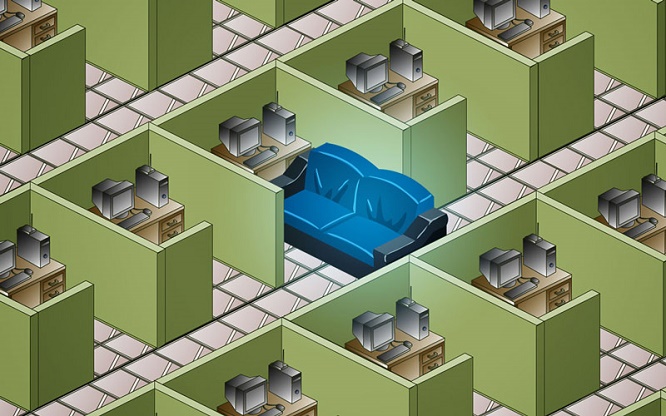

یکی از دغدغههای اکثر کارمندان این است که چطور کمتر کار کنند و بیشتر پول در بیاورند. قاچاق گوسفند به دُبی و مگنا قرمز به بندر با قایق موتوری، احداث صفحهی فیسبوک برای فروش آنلاین کپسول گاوی و دینامیت چهارشنبهسوری، یا آواز خواندن و تُمبک زدن در اتوبوس در مسیر بازگشت به خانه، تنها راهحلهای موجود برای این کار نیستند. اگر میخواهید تا چند سال آینده از شرّ شغل دوم خود خلاص شوید، بد نیست یاد بگیرید که چطور با پول کارمندی وارد بازار بورس شوید. این شما و این ۸ نکتهی کاربردی برای خرید سهام از بازار بورس و برای کارمندانی که میخواهند سرمایهگذاری کنند.سرمایهگذاری خیلی ریزهکاری دارد، مخصوصا برای قشر کارمند که بر خلاف طبقهی مرفه، امکانش را ندارند تا از خدمات تخصصی مشاوران مالی بهره بگیرند. اگر کسی میخواهد سرمایهگذاری برایش خوب جواب بدهد، باید بازار را مثل کف دستش بشناسد و بداند کِی سهام بخرد و کِی بفروشد. اما چه کنیم که برای کسب آگاهی دربارهی سرمایهگذاری باید حسابی وقت بگذاریم و تلاش کنیم. کارهایی که شاید برای سبک زندگی کارمندی، ممکن نباشد. با در نظر داشتن این محدودیتها، در اینجا ۸ نکته را برای کارمندانی که میخواهند ذخیره بانکیشان را به کار بیندازند و پول بیشتری دربیاورند، لیست کردهام.

۱. به دنبال سهامی باشید که سود باثباتی داشته باشند

خب، این طبیعی است که وسوسه شوید تا سرمایهتان را جایی بخوابانید که احساس میکنید پتانسیل خیلی خوبی دارد و هر آن ممکن است ارزش سهامش مثل گربه از دیوار بالا برود، اما خرید این جور سهامها، شُمای کارمند را در درازمدت بدجوری اذیت میکند. اگر شرکتی پیدا کردید که عملکردش خیلی بالا و پایین نداشته باشد و سر سال سود سهام معقولانهای به جیبتان بریزد، انتخابش کنید و سهامش را بخرید. سود معقولانهای ببرید و راضی باشید.

۲. روی سهام قمار نکنید

فکر کنم پیرمردیترین نصیحتی که میتوانم به شما بکنم این است که از خرید سهام ریسکی، به شدت خودداری کنید. در عالم واقعیت، خیلی از سهامداران هستند که انگیزهشان از سرمایهگذاری فقط سود مالی نیست. اینها دنبال هیجان و ماجراجویی هستند و دلشان میخواهد کشف استعداد کنند. اگر میلیاردر بودید، هیچ اشکالی نداشت که روی قسمتی از سرمایهتان ریسک کنید، اما شرایط اقتصادی دنیا نشان داده که این نوع از سرمایهگذاری خیلی ایدهی جالبی برای قشر کارمند نیست. به جای اینکه با این قضیه مثل تاس انداختن برخورد کنید، سعی کنید بگردید و شرکتهایی را پیدا کنید که به شیوهای سالم و با صبر و حوصله میخواهند آهسته و پیوسته رشد کنند. فکر نکنم موقعی که پوللازم میشوید و از صاحبخانه ندا بر میآید که «۵۰۰ تومن بذار روی اجاره»، تحمل داشته باشید خبر سقوط سهام شرکتِ «الهی-به-امید-تو»ای که داخلش سرمایهگذاری کرده بودید را هم بشنوید.

۳. حداقل ۱۰ جور سهام مختلف بخرید

یکی از چیزهایی که بهتان کمک میکند تا قطعا از سرمایهگذاری سود ببرید، تنوعگرایی در سرمایهگذاری است. البته آیه نازل نشده که باید حتما به عدد ۱۰ پایبند باشید. اما اگر قرار باشد، به طور مثال، فقط در ۲ صنعتِ پرورش آبزیان و تولید بتونهی سنگی سرمایهگذاری کنید، ممکن است به دلایل مختلف، پیشرفت این دو بخش بخوابد و سرمایهتان رشد چندانی نکند. اگر پولدار بودید و مشاوران خوبی داشتید، میتوانستید به موقع پولتان را از صنایعی که دچار رکود شدهاند خارج کنید و داخل صنایع پررونق بریزید. اما چون کارمند هستید و بعید است که به چنین اطلاعاتی دسترسی داشته باشید، کاری کنید که شانس بردتان بیشتر شود. پولتان را در ۱۰ صنعت مختلف پخش کنید تا سهام هر کدامش بالا کشید، حسرت نداشتن قدرت پیشگویی را نخورید.

۴. زیاد سهامهایتان را خرید و فروش نکنید

توصیهی رایجی که در مورد نگهداری سهام وجود دارد، و برای قشر کارمند هم صدق میکند، این است که زارت و زورت سهامشان را معامله نکنند. این امر به این دلیل توصیه میشود که در بازار بورس ایران، مالیات روی معاملهی سهام ۰/۵٪ (نیم درصد) و کارمزد هر معامله هم ۱٪ (مجموعا ۱/۵٪) است و شما بهتر از من میدانید که پول کارمندی کفاف این خرجها را نمیدهد.

۵. سبد داراییهایتان را همراه با گذر عمر، مجددا تنظیم کنید

اکثر سرمایهگذاران در شروع کارشان در بازار بورس، پولهایشان را جای عاقلانهای میخوابانند، اما با ورود به دورهای دیگر از عمرشان، در تنظیم کردن سبد دارایی به مشکل میخورند. چون «نیازها و قدرت ریسکپذیری» افراد به مرور زمان تغییر مییابد و عاقلانه این است که نوع سرمایهگذاریها هم متوازن با تغییرات سن، تطبیق یابد.

به طور کلی، افراد مسن بیشتر دنبال درآمدهای ثابت و مطمئن هستند؛ در حالی که سرمایهگذارهای جوان – که برای زندگی کردن صرفا به درآمد ناشی از سرمایهگذاری اکتفا نمیکنند – قدرت ریسکپذیری بیشتری دارند. با این حال طبقهی کارمند و قشر متوسط، شاید بخواهند هر دفعه که ترفیع گرفتند یا شغل بهتری دست و پا کردند، سبد داراییهایشان را هم متناسب با وضعیت جدید تغییر بدهند.

با تنظیم دورهای سبد داراییها، اطمینان حاصل میکنید که سرمایهگذاریهایتان با نیازهای سن و سالتان مطابقت دارد.

۶. در کنار سهام، کمی هم اوراق قرضه بخرید

خیلی از سرمایهگذارها به این دلیل دنبال خرید سهام هستند که خیلی برایشان هیجانانگیز است، اما بد نیست کارمندان اوراق قرضه را هم در لیست خریدشان یادداشت کنند. هر چند که اوراق قرضه چندان جلب توجه نمیکنند، اما خریدنشان مثل خرید سهام ریسک خیلی زیادی ندارد. برای تشخیص اینکه چقدر از سرمایهتان را به اوراق قرضه اختصاص بدهید، میتوانید از این قاعدهی سرانگشتی استفاده کنید: سنتان را از عدد ۱۰۰ کم کنید. عددی که به دست میآید، درصدی از کل سرمایهتان است که میبایست خرج خرید سهام کنید. یعنی اگر ۳۰ سالتان باشد، ۷۰ درصد از پولتان را سهام بخرید و ۳۰ درصد دیگر را اوراق قرضه بخرید. اگر به این فرمول پایبند باشید، زمین سفتی برای خود درست کردهاید که هر چه رویش بالا و پایین بپرید، ترک نمیخورد.

۷. انتظار منطقی برای بازگشت سرمایه داشته باشید

این را دیگر «مَشتی ماشالله» هم میداند که کسب آخرین اطلاعات و اخبار از بازار سرمایه خودش یک کار تماموقت است. برای کسانی که نه خودشان بچهی کف بازارند و نه آشنایانشان دلارفروشهای دور میدان فردوسیِ تهران، سر درآوردن از اینکه برای هر سرمایهگذاری چه چیزی عایدشان میشود کاری است دشوار. اینکه خیلیها نسبت به بازگشت سرمایهشان زیادی خوشبین هستند یک واقعیت است. اما کار وقتی بیخ پیدا میکند که طرف با مراجعه به بازار کامپیوتر، لب به لبِ باربند یک نیسان گاوی، مادِربورد سوخته بخرد، به امید اینکه آنها را در بالکن خانهاش، توی تشتی پر از تیزآبِ سلطانی بخواباند تا طلاها و نقرههای به کار رفته در آنها در گوشهای از تشت تهنشین شده و به اذن خدا به حالت شِمش درآیند. یارو آنقدر از سرمایهگذاری خود مطمئن است که از همین حالا چک خرید تلویزیون ۹۰ اینچی را هم کشیده است. دریغ از اینکه در طی این عملیاتِ بازیافتِ پیچیده، حتی به اندازهی پول ورود به دستشویی عمومی هم عایدش نمیشود.

واقعگرایانه این است که اگر الگوی رشد سهامی در ۲۰ سال گذشته ثابت مانده باشد، سرمایهگذار میتواند انتظار داشته باشد (با فرض نرخ تورم ۱۵ درصد) ۲۰ تا ۲۵ درصد سود به سرمایهاش تعلق بگیرد. پس قبل از ذوق کردن و چک کشیدن یک بار دیگر این اعداد را خوب به خاطر بسپارید.

۸. کسی را پیدا کنید که این کار را برای شما انجام بدهد

شاید بهترین راهکار برای کارمندانی که وقت سر خاراندن ندارند این باشد که «کار را به اهلش بسپارند». داستان این است که انتخاب سهام خوب مثل انتخاب هنداونهی خوب است و آدم اینکاره میخواهد. در واقع به خیلیها باید این توصیه را کرد که: «آقا جان، شما رو چه به سهام خریدن؟ به جایش پولت را بده به صندوقهای سرمایهگذاری تا برایت سرمایهگذاری کنند.»

در وبسایت مرکز پردازش اطلاعات مالی ایران، میتوانید لیستی از این صندوقهای سرمایهگذاری و اطلاعات مربوط به هر کدام را مشاهده کنید.

شاید هیجان این کار به اندازهی هیجان خرید و فروش سهام توسط خود آدم نباشد، اما فکر کنم هیجان را بتوان با دیدن فیلم مستند «فرار قورباغه از دست مار گرسنه» هم به دست آورد، پس ریسک نکنید.

نوشته: میثم عقیلی | منبع: gobankingrates.com | برگرفته: چطور

Hits: 1