روش صحیح برای سرمایهگذاری در درازمدت چیست؟ بسیاری از افراد به عملکرد گذشته اتکا میکنند یا به مدیران معروف صندوقهای سرمایهگذاری روی میآورند یا صرفاً آن دسته از داراییها را برمیگزینند که بهتازگی عملکرد خوبی داشتهاند. درست همانگونه که نمیتوان همیشه به مدیران صندوقها اتکا کرد باید دانست که بازگشت سرمایه در طبقات مختلف دارایی فراز و نشیب زیادی دارد. هرچه ارزشگذاری اولیه داراییها بالاتر برود احتمال کاهش بازدهی آنها در آینده بیشتر است.

روش صحیح برای سرمایهگذاری در درازمدت چیست؟ بسیاری از افراد به عملکرد گذشته اتکا میکنند یا به مدیران معروف صندوقهای سرمایهگذاری روی میآورند یا صرفاً آن دسته از داراییها را برمیگزینند که بهتازگی عملکرد خوبی داشتهاند. درست همانگونه که نمیتوان همیشه به مدیران صندوقها اتکا کرد باید دانست که بازگشت سرمایه در طبقات مختلف دارایی فراز و نشیب زیادی دارد. هرچه ارزشگذاری اولیه داراییها بالاتر برود احتمال کاهش بازدهی آنها در آینده بیشتر است.

این امر بهویژه در مورد اوراق قرضه دولتی مصداق پیدا میکند. هرکس که اوراقی با نرخ بازدهی دو درصد را خریداری کند و آنها را تا زمان سررسید نگه دارد در بهترین حالت میتواند همان سطح بازدهی (بدون در نظر گرفتن تورم) را انتظار داشته باشد نه بیشتر. یک احتمال ضعیف هم آن است که دولت در پرداخت آن نکول کند. این محاسبات در مورد سهام مالکانه چندان دقیق و معتبر نیست اما قاعده عمومی آن است که خرید سهام دارای سود پایین یا آنهایی که سود بسیار بالا میدهند به احتمال زیاد به نرخ بازدهی کمتر از حد طبیعی منجر خواهد شد.

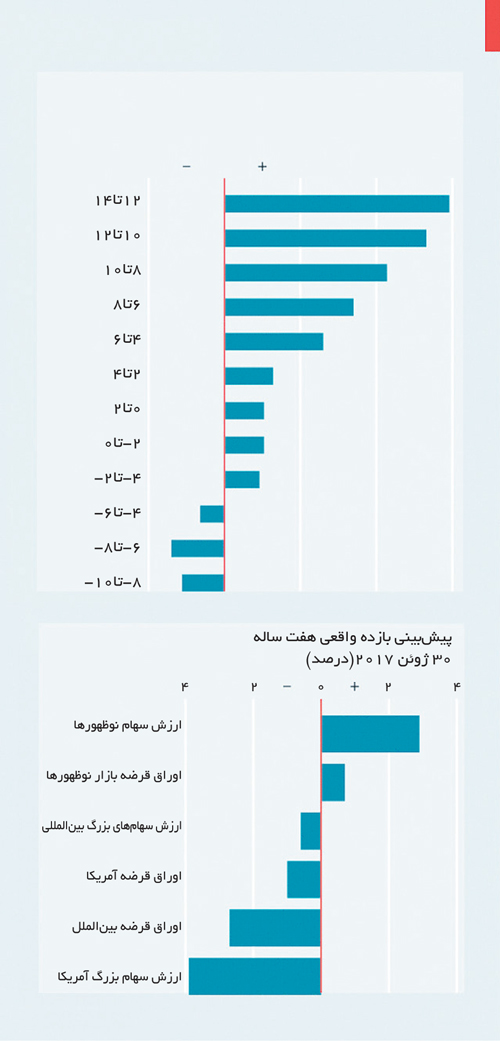

بنابراین در یک رویکرد منطقی برای سرمایهگذاری درازمدت، بازدهی بالقوه طبقات دارایی با توجه به ارزشگذاری آنها و مبانی اصولی ارزیابی میشود و بر همین معیار میزان سرمایهگذاری تخصیصی برای هر کدام تعیین میشود. این همان کاری است که شرکت مدیریت صندوق جیام اُ (GMO) دهههاست انجام میدهد. در این شرکت چندین فرضیه عادی درباره محرکهای بنیادین بازدهی تدوین شدهاند و سپس چنین فرض میشود که ارزشگذاریها در یک دوره هفتساله به سطوح میانگین بازمیگردد.

این فرآیند از یک جنبه موفقیتآمیز بوده است. داراییهایی که از نظر جیام اُ پیشبینی عملکرد خوبی داشتهاند بازدهی نسبتاً بالایی داشتند و برعکس داراییهای با پیشبینی عملکرد بد بازدهی پایینی ارائه میدهند. اما حتی اگر رتبهبندیها صحیح بودند سطح بازدهی درست نبود. بهعنوان مثال میانگین ضرر داراییهایی که طبق پیشبینی جیام اُ بازدهی منفی 10 تا 8 درصد داشتند بهطور متوسط ضرر منفی2.8 درصدی را نشان دادند.

پیشبینیهای جیاماُ برای داراییهایی مانند اوراق قرضه بازارهای نوظهور و سهام بینالمللی (بهجز آمریکا) صحیح بود. بازدهی سالانه سهام حدود 1.5 واحد درصد تا میزان پیشبینیها اختلاف داشت. اما عملکرد جیاماُ در مورد سهام مالکانه در آمریکا نامناسب بود و بازدهی را تا حدود چهار واحد درصد در سال کمتر برآورد کرد.

دلیل این خطا کاملاً آشکار است. ارزشگذاری سهام مالکانه آنگونه که جیاماُ انتظار داشت به حد میانگین بازنگشت و همواره از سطوح گذشته خود بالاتر ماند. جیاماُ تا حدودی در مورد پیشبینی رشد سود سهام صحیح عمل کرد اما برآورد غلط آن از ارزشگذاری باعث بروز خطای کلی شد.

از این موضوع میتوان دو نتیجه گرفت. اول آنکه جیاماُ صرفاً در مورد بازگشت به حد میانگین اشتباه کرده است. سهام مالکانه به سطح ارزشگذاری جدید و بالاتری صعود کردند. این رویداد یادآور گفته ایروینگ فیشر اقتصاددان در زمان قبل از بحران سال 1929 است که سهام به سطح بالای دائمی رسیدهاند. اما دلیل دیگری برای تغییر ارزشگذاری وجود دارد: در یک زمان طولانی سود ایجادشده در آمریکا به نسبت تولید ناخالص داخلی بالا بود. این امر میتواند از وجود قدرت انحصار در برخی صنایع یا کاهش قدرت چانهزنی کارگران در عصر جهانیسازی ناشی شده باشد.

استدلال آشکار دیگر آن است که با وجود بازدهی اندک برای پول نقد و اوراق قرضه دولتی سرمایهگذاران تمایل دارند بهای بالاتری برای سهام مالکانه بپردازند چون این سهام تنها امید سرمایهگذاران برای بازدهی مناسب هستند. اما با توجه به سطوح پایین سود سهام و کندی رشد اقتصاد، سودها باید به نسبت تولید ناخالص داخلی بالا بروند تا امکان تداوم بازدهی بالا برای سهام مالکانه حفظ شود. احتمال این امر اندک است. یا یک واکنش سیاسی بروز خواهد کرد و دولتها در پاسخ به ناآرامیهای اجتماعی بنگاهها را سرکوب میکنند یا انقباض در بازار کار باعث خواهد شد دستمزدها بالا بروند و در نتیجه سودها کمتر شود. در هر صورت، به نظر میرسد جیاماُ فعلاً قصد ندارد نظریه بازگشت به حد میانگین را کنار بگذارد. تازهترین پیشبینیهای بنگاه روندی نزولی داشتند. انتظار میرود بازدهی واقعی بسیاری از طبقات داراییها منفی باشد و فقط سهام مالکانه بازارهای نوظهور بازدهی مناسبی نشان دهند. سرمایهگذارانی که این پیشبینیها را باور نداشته باشند در واقع امیدوارند که اوضاع این بار متفاوت باشد؛ این امر امکانپذیر است اما به باور و اطمینان زیادی نیاز دارد.

منبع: اکونومیست | برگرفته: تجارت فردا

Hits: 0