ادغامها و یکپارچهسازیهای بینالمللی در حوزه بانکداری که به صورت موفق انجام شدهاند و با خطمشیهای مناسب ملی و همکاریهای موثر بینالمللی کارا مورد حمایت قرار گرفتهاند، از روند رشد سریع بسیاری از کشورها پشتیبانی کردهاند و حتی باعث شدهاند کشورهای بسیاری تجربه رشد سریع، رونق تسهیمیافته و کاهش فقر را در کارنامه خود داشته باشند. شاید هیچ بخش دیگری نتواند مانند بانکداری، مزایا و معایب یکپارچهسازی بینالمللی عمیقتر را نمایان سازد. بانکهای بینالمللی، یعنی بانکهایی که خارج از مرزهای کشوری که در آن مدیریت میشوند، به فعالیت میپردازند، به واسطه ارتقای رشد اقتصادی، اغلب به عنوان یکی از مهمترین عواملی که به توسعه مالی پایدار همبخشی دارند، در نظر گرفته میشوند. یکی از خصیصههای اصلی دهه قبل از سالهای بحران مالی جهانی 2007 تا 2009، افزایش معنادار و قابلتوجه جهانیسازی مالی است؛ بهخصوص برای نهادهای بانکی که با افزایش بیسابقه اندازه بانکها همزمان بود. این تغییرات، هم در افزایش وامهای بینکشوری و هم رشد مشارکت بانکهای خارجی در سراسر جهان به عنوان یکی از بخشهای اصلی نظامهای مالی، بهخصوص در کشورهای در حال توسعه، بازتاب داده شده بود.

فعالیتهای بانکداری بینالمللی ممکن است باعث شود که روند رشد سرعت بیشتری به خود گیرد، سطح رفاه بهبود یابد و همچنین ثبات را از طریق دو کانال مهم، به ارمغان آورد: اول اینکه از طریق وارد کردن سرمایه، متخصصان و تکنولوژیهای جدید که بسیار مورد نیاز هستند، باعث شود رقابت میان نظامهای بانکی افزایش یابد و دوم اینکه از طریق تسهیم ریسک و متنوعسازی، باعث شود اثرات شوکهای داخلی کمتر حس شود. اگرچه با توجه به وضعیت موجود، بانکداری بینالمللی ممکن است هزینههایی را نیز به بار آورد. تسهیم ریسک، به طور اجتنابناپذیر، منجر به این میشود که کشورهایی که میزبان نظام مالی بینالمللی هستند، گاهبه گاه متحمل ریسکهای سیستمیک شوند. همچنین اخیراً بانکهای بینالمللی به خاطر نقشی که در انتقال شوکهای مالی در طی بحران مالی جهانی به کشورهای دیگر ایفا کردهاند، مورد انتقاد قرار گرفتهاند. به علاوه، جریانهای بانکی بینالمللی، نقش مهمی در انتقال نقدینگی جهانی به نظامهای مالی محلی دارند و بانکداری بینالمللی میتواند از این طریق، چرخههای رکود و رونق را در کشورهایی که محیطهای نهادی ضعیفی دارند، بیثبات سازد.

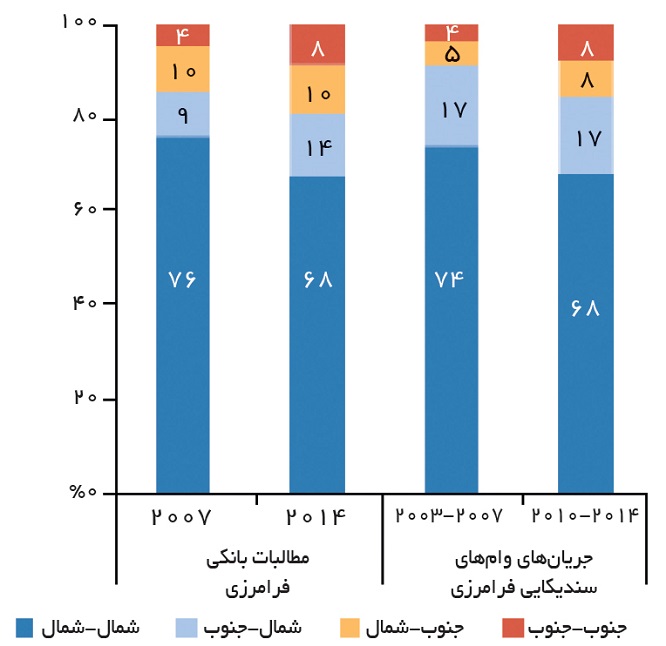

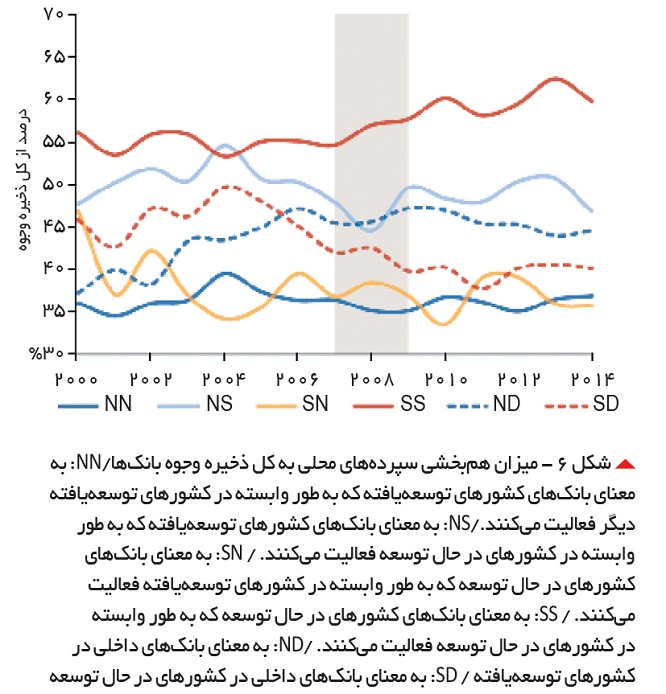

در ابتدای بحران مالی جهانی، به خاطر اینکه بانکهای چندملیتی کشورهای توسعهیافته –کشورهای شمالی- عملیاتهای بینالمللی خود را کاهش دادند، که این کاهش از طرف دیگر با واکنش عمومی شدید علیه جهانیسازی نیز همراه بود، بخشی از روند جهانیسازی، معکوس شد. در شرایطی که بانکهای واقع در کشورهای با درآمد بالا از نظام بانکداری بینالمللی خارج میشدند، بانکهای کشورهای در حال توسعه به گسترش بینالمللی خود ادامه دادند و در نتیجه تودهای عظیم از ورود بانکها به بازار خارجی، به وجود آمد. همچنین طی این دوره، وامهای سندیکایی با کاهش شدیدی روبهرو شد، اما در عوض، نقل و انتقالات مالی «جنوب به جنوب» (South–South) -انتقال نقدینگی از تعدادی از کشورهای در حال توسعه به کشورهای در حال توسعه دیگر- رو به رشد گذاشت و اندکاندک جای نقش کلیدی و رهبری نقلوانتقالات «شمال به جنوب» (North–South) را در نتیجه بحران مالی جهانی گرفت.

دلایل کامل و دلالتهای این تغییرات هنوز به صورت کامل فهمیده نشده است. افزایش نظارت بر فعالیت بانکها و اصلاحات مقرراتی بعد از بحران، با این هدف انجام شد که وضعیت ترازنامه بانکها را بهبود بخشد و ثبات مالی را به ارمغان آورد. از جمله این نظارتها و اصلاحات میتوان به الزامات سرمایهای شدیدتر برای بانکها اشاره کرد. طی بحران مالی، به این دلیل که تقاضا برای تامین مالی فرامرزی کاهش یافت و میزان ریسک زیاد شد، بانکها نیز میزان قرضدهی خود را کاهش دادند. به علاوه، بحران نشان داد که به همکاریهای بیشتری میان بانکهای دارای مشکل که به صورت چندملیتی فعالیت میکنند نیاز است. به طور کلی میتوان گفت که منطقهایسازی بانکداری بینالمللی باعث میشود که کشورها، قوانین و رویکردهای نظارتی منطقهای را مدنظر قرار دهند.

با توجه به این توسعهیافتگیها، بانکداری بینالمللی توجهات زیادی را از سوی سیاستگذاران، محققان و دیگر ذینفعان بخش مالی، به سوی خود جذب کرده است. به قطع، بحران مالی جهانی سال 2008 باعث شده است که مجدداً ارزیابیهایی در مورد منافع و هزینههای بالقوه جهانیسازی بانکها صورت گیرد. زیرا بسیاری از نهادها و افرادی که مسائل مالی و بانکی را پیگیری میکنند، متوجه شدهاند که بانکهای جهانی به صورت اساسی، مسوول شوکهایی هستند که میان کشورهای مختلف طی بحران مالی اخیر، منتقل شد. نگرانیها در مورد اثرات بانکداری بینالمللی، به طور ویژه بانکهایی که به طور جهانی و سیستماتیک از اهمیت بالایی برخوردار هستند و عنوان میشود که این بانکها بزرگتر از آن هستند که بخواهند شکست بخورند (در واقع بزرگتر از آن هستند که دولتها بگذارند ورشکسته شوند، زیرا ورشکسته شدن آنها اثرات مخرب شدیدی را به دنبال خواهد داشت)، افزایش پیدا کرده است. به طور خاص، این نگرانیها مورد بحث هیات ثبات مالی یا (FSB (Financial Stability Board، کشورهای گروه 20 (G-20) و سیاستگذاران سراسر جهان قرار گرفته است.

گزارش توسعه مالی جهانی (Global Financial Development Report) که در سال 2017 با عنوان بانکداران بدون مرز (Bankers Without Borders) منتشر شده، در پی این است که در مورد منافع و هزینههای بانکهای بینالمللی توضیحاتی را ارائه دهد و بر اساس شواهد، پیشنهادهایی را برای سیاستگذاری و طراحی خطمشیهای اقتصادی آماده کند. این گزارش، هم شواهد موجود که از سالهای پیش به دست آمدهاند و هم شواهد جدید را در مورد فعالیتهای بانکهای بینالمللی، و با تمرکز روی فعالیتهای داخلی و خارجی آنها، نیروهایی که فعالیتهای آنها را کنترل و هدایت میکنند و همچنین اثرات اقتصادیای که دارند، مورد بررسی قرار میدهد. به طور کلی، گزارش مورد نظر با وارسی شواهد حاصل از تحقیقات انجامشده، توجهات را به خطمشیهای دیرپایی که در ادامه عنوان میکنیم، جلب میکند. اینکه کشورهای در حال توسعه تا چه اندازه باید به بانکهای بینالمللی وابستگی داشته باشند و از این بانکها، برای تامین مالی محلی خود استفاده کنند و از خدمات مالی آنها بهره ببرند؟ آن هم با توجه به اینکه این بانکهای بینالمللی، ممکن است به دلیل فشارهایی که از سوی کشوری که در اصل متعلق به آنجا هستند، فعالیتهای بینالمللی خود را کاهش دهند و خدماترسانی فرامرزی آنها فرسایش یابد. یا اینکه آیا مقامات کشورهای در حال توسعه باید هوشیارانه و در حد بالایی مراقب رویکردهایشان در مورد فعالیتهای بانکداری بینالمللی «جنوب – جنوب» باشند یا خیر. اینکه آیا فقدان تجربه یا نبود مقررات محتاطانه کافی در کشور مبدأ بانکهای بینالمللی، باید نگرانی کشورها باشد، یا اینکه این کمبودها از طریق دانش بهخصوص در مورد یک منطقه که از سوی کشورهای مقصد، به بانکهای بینالمللی داده میشود و به آنها این اجازه را میدهد خدمات خود را بهتر ارائه کنند، جبران میشود؟ آیا اینکه کشورهای در حال توسعه به بانکهای خارجی اجازه دهند که سهم بیشتری از بازار بانکی داشته باشند، قیمت خدمات بانکی را برای بنگاههای کوچک و متوسط یا (SMEs (small and medium-sized enterprises و خانوارهای با درآمد پایین، افزایش میدهد؟ و در نهایت اینکه تکنولوژی و به طور ویژه فینتکها (که در واقع همان استارتآپهای مالی هستند) که به واسطه محصولات دیجیتال خود، به صورت جهانی فعالیت میکنند، میتوانند روی بانکداری بینالمللی تاثیر داشته باشند یا خیر. در واقع این گزارش، ترکیبی را از آنچه ما میدانیم به همراه مباحثی که هنوز به شواهد بیشتری برای درک آنها نیاز است و همچنین توسعههای اخیر در مورد این موضوع، ارائه میکند و باعث میشود سوالات زیادی به ذهن برسد.

سیاستگذاران و دیگر افراد و نهادهایی که در بخشهای مالی فعالیت میکنند، به سمت اعمال خطمشیها و انجام اقداماتی گام برداشتهاند که ورود بانکهای خارجی را افزایش دهند و تسهیل کنند. با توجه به چهارمین بارومتر توسعه مالی (Financial Development Barometer) که در نتیجه پرسش از سیاستگذاران در کشورهای در حال توسعه حاصل میشود، ورود بانکهای خارجی به بازار بانکی کشورها، هم اثرات مثبت و هم اثرات منفی دارد. اگرچه بانکهای خارجی از آن جهت که خدمات مالی فراوانی به بنگاهها و خانوارهای کشور مقصد (کشوری که بانک خارجی در آن فعالیت میکند) ارائه میکنند مفید هستند، اما از طرف دیگر، نگرانیهایی نیز در مورد ثبات فعالیت آنها وجود دارد. افراد و نهادهایی که در بازار مالی فعالیت میکنند و همچنین سیاستگذاران، اذعان میدارند که بانکهای بینالمللی ممکن است بیش از اندازه بزرگ و پیچیده شوند. بنابراین با توجه به بدهبستانی که در برابر سیاستگذاران وجود دارد، مهم است که به طور کامل، هزینهها و منافع بانکداری بینالمللی مورد بررسی قرار گیرند و در نهایت خطمشی مناسب و کارا بر مبنای شواهد موجود، اعمال شود. همانطور که گفته شد، گزارش بانکداری بدون مرز، به دنبال این است که دادهها و تحقیقات جدیدی را در ارتباط با این موضوع ارائه کند.

پیامهای اصلی گزارش توسعه مالی جهانی

طی یک دهه افزایش جهانیسازی، بانکداری بینالمللی پس از بحران مالی جهانی، رکود اقتصادی را تجربه کرد. به دنبال آن جریانهای مالی فرامرزی و ورود بانکهای خارجی کاهش چشمگیری داشته است. با این حال، روند ورود بانکهای خارجی در کشورهای مختلف، متفاوت است. در حالی که بانکها در کشورهای توسعهیافته سرمایهگذاری فرامرزی خود را کم کردند، بانکها در کشورهای در حال توسعه همچنان به سرمایهگذاری در خارج از کشور، از طریق فعالیتهای فرامرزی و تجارت فیزیکی ادامه میدهند که منجر به یک نظام بانکداری منطقهای «جنوب-جنوب» میشود. کشورهایی که دارای اقتصادهای نوظهور هستند، ذخیره اقتصاد بزرگی دارند که بخشی از آن در داخل کشورشان به مصرف نمیرسد. این سرمایهها به کشورهای پیشرفته سرازیر میشود. توسعه بانکداری جنوب-جنوب میتواند به عنوان سامانهای برای تقویت سرمایههای جنوب-جنوب عمل کرده و به بازیافت سرمایهها و استفاده از این منابع در جهت تامین نیازهای کشورهای در حال توسعه کمک کند. از اینرو، اعطای وامهای بینالمللی بانکی همچنان یک منبع مهم تامین مالی برای کشورهای در حال توسعه است. اما ترکیب آن از زمان بحران دستخوش تغییراتی شده است. اگرچه موانع قانونی بانکداری خارجی پس از بحران مالی افزایش یافت، اما بانکهای بزرگ بینالمللی همچنان به بزرگتر شدن ادامه دادهاند.

با افزایش روزافزون حمایتگرایی، باز ماندن درهای بانکداری بسیار حائز اهمیت است. زیرا کشورها میتوانند از جریانهای جهانی بودجه، دانش و فرصتها بهرهمند شوند. فعالیتهای بانکداری بینالمللی از این پتانسیل برخوردار هستند که سطح رقابت در بخش بانکداری محلی را توسعه بخشند، سطح مهارتها را بالا ببرند و کارایی تخصیص منابع را افزایش دهند. با وجود تهدید خروج برخی مناطق، بانکداری بینالمللی میتواند در سیاستهای مالی داخلی، مقررات و اقدامات نظارتی داخلی نظم ایجاد کند و سنگربندی بین موسسههای مالی داخلی و دولتها را تضعیف کند. به طور کلی، سرمایه بیشتر و افزایش کارایی تخصیص، رشد سریع اقتصادی و ثبات مالی را افزایش میدهند.

باز بودن درهای بانکداری موجب نوسانات بیشتر میشود و کشورها را در معرض ریسک ارز خارجی، شوکهای سیاست پولی خارجی و سایر ناسازگاریها قرار میدهد. امور مالی جهانی ممکن است در محیطهای نهادی با اطلاعات ضعیف، اجرای ناکافی قرارداد، همچنین مقررات و نظارت ضعیف، منجر به بیثباتی چرخه رونق و رکود شود. ورود بانکهای خارجی ممکن است بانکهای داخلی را از بین ببرد و دسترسی به امور مالی و فراگیری آنها را کاهش دهد. علاوه بر این، تسهیم ریسک نیز دارای ضعفهایی است. بانکهای بینالمللی که ریسک را به کشورهای دیگر صادر میکنند، از سوی دیگر این ریسک را از کشورهای خارجی به داخل کشور وارد میکنند. بانکداری بینالمللی میتواند انحرافات در سیاستهای بانکی داخلی، مقررات و شبکههای امنیتی را افزایش دهد.

یک نقش مهم در سیاستگذاری برای به حداکثر رساندن مزایای بانکداری بینالمللی و به حداقل رساندن هزینهها وجود دارد. بانکداری بینالمللی میتواند از طریق بهبود بازده و به اشتراکگذاری ریسک، منافع مهمی را برای توسعه کسب کند. اما این منافع با توسعه موسسهها و اعمال سیاستهای درست حاصل میشود. کشورهای توسعهیافته تمایل دارند که از منافع حاصل از توسعه و تسهیم ریسک بانکداری بینالمللی بهره ببرند. به همین منظور، اشتراکگذاری اطلاعات خوب، حقوق مالکیت، اجرای قرارداد، و قوانین و نظارت قوی، از عناصر کلیدی جهت تحقق این امر هستند. این پیشرفتها، از خروج بانکهای خارجی از بانکهای داخلی و بهرهبرداری از ضعفهای قانونی جلوگیری میکنند. با وجود موسسات قوی، بانکهای خارجی و بانکهای داخلی، هر دو در حال حاضر در معرض رقابت بیشتر هستند و میتوانند دسترسی و شمولیت مالی را برای شرکتهای کوچک و متوسط و همچنین خانوارها بهبود بخشند.

برای طراحی سیاستهای موثر، باید تفاوتها در ویژگیهای بانکی و شرایط کشور اصلی و کشور میزبان در نظر گرفته شود. جریانهای مالی فرامرزی نسبت به بانکهای فیزیکی ثبات و انعطافپذیری کمتری دارد. بانکهای خارجی با تعهد بیشتر، دارای سهم بازار محلی بزرگتر هستند و بیشتر به منابع مالی محلی متکی هستند. همچنین در مواجهه با شوکهای خارجی هزینههای موقت را متحمل میشوند و از اقتصاد محلی حمایت میکنند.

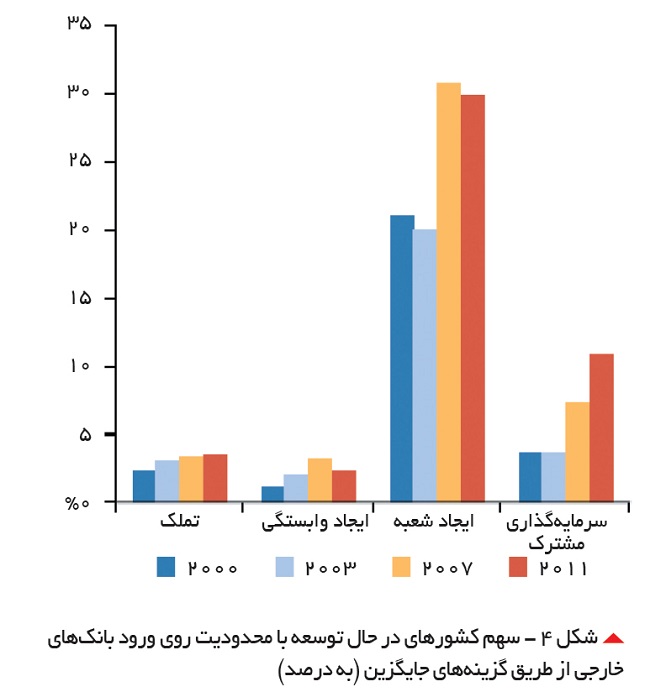

در مقایسه با شعبهها، بانکهای وابسته خارجی میتوانند با الزامات سرمایهای بالا و سهم بیشتر از طریق سپردههای خردهفروشی، خودکفا باشند که موجب بهبود ثبات اقتصادی میشود. تحقیقات نشان میدهد که ورود بانکهای خارجی، نسبت به استراتژی ادغام و تملک، تاثیر مثبت بیشتری بر رقابت در سرمایهگذاریها در جایی که قبلاً در آنجا سرمایهگذاری نشده است، دارند. هرچند، سرمایهگذاران در بخشهای جدید، لزوماً دسترسی بیشتری به خدمات مالی ندارند و در صورت یکپارچگی بهتر با بانک مادر، میتوانند در مدت رکود اقتصادی محلی کمک بیشتری کنند. با این حال، سرمایهگذاری از طریق تملک ممکن است در پاسخ به کشور اصلی یا شوک جهانی، مزایای بیشتری را به ارمغان بیاورد. همچنین، برای بسیاری از کشورها، ورود بانکهای خارجی ممکن است با محدودیتهایی همراه باشد.

مقررات و نظارت بانکی بینالمللی پیچیده است و باید شامل هماهنگی گسترده فرامرزی باشد و به همکاری بیشتر بین کشور اصلی و کشورهای میزبان نیاز دارد و این همکاریها باید فراتر از یادداشتهای تفاهم و تبادل اطلاعات باشد که تواناییهای محدود مقامات کشور میزبان برای نظارت مناسب بر بانکهای بینالمللی بزرگتر را نشان میدهد. با تغییر ساختار صنعت و افزایش نقش فناوری، هماهنگی مقررات و نظارت همچنان چالشی جدی برای سیاستگذاران است. ظهور بانکداری جنوب-جنوب با منافع و همچنین خطرات احتمالی همراه است. بانکداری جنوب-جنوب میتواند رقابت محلی و توسعه مالی را افزایش دهد. بانکها از جنوب با موسسهها و فرهنگ دیگر کشورهای در حال توسعه آشنا هستند و تمایل دارند که در خدمت بخشهای کوچکتر مانند شرکتهای کوچک و متوسط و همچنین خانوارها باشند. آنها همچنین با احتمال بیشتری به کشورهای میزبان متعهد میمانند و کمتر احتمال دارد در دوران رکود خارج شوند. شوکها در داخل مناطق همبستگی بیشتری نسبت به سطح جهانی دارند. منطقهبندی بیشتر، اشتراکگذاری ریسک و انتشار تکنولوژی و مهارتهای بانکی را محدود خواهد کرد.

پس از بحران، یک روند ناپیوستگی وجود داشت که در آن اعتبار بانکی فرامرزی با بودجه بازار سرمایه جایگزین شد. اهمیت بازار سرمایه داخلی خوب به عنوان یک «لاستیک یدکی» در طول بحران مالی جهانی تایید شد و آنها در بسیاری از کشورها حداقل به طور جزئی برای کاهش سرمایهگذاری بانک جایگزین شدند. الگوهای نشان دادهشده، نهتنها مزایای استفاده از منابع جایگزین مالی را برجسته میکنند، بلکه نیاز به گسترش بحث سیاسی برای در نظر گرفتن سیستم مالی به عنوان سیستم واحد را نشان میدهند که فقط به یک نوع واسطه مالی مانند بانکهای جهانی تمرکز نمیکند. با این حال، این تغییرات محدودیتهای مالی شرکتهای کوچک را که دسترسی به بازار ندارند، کاهش نمیدهد. برای شرکتهای کوچکتر که دسترسی محدود به بازار سرمایه دارند، بانکها نقش بسیار مهمی را ایفا میکنند. فینتک یا فناوری مالی به معنای کاربرد نوآورانه فناوری در ارائه خدمات مالی است. فینتک معادل Financial technology یا FinTech در فضای اقتصادی است و به شرکتهایی اشاره دارد که با کاربرد تکنولوژی تلاش میکنند خدمات مالی را کارآمدتر کنند. تحولات فینتک ممکن است پیامدهای مهمی برای چشمانداز بانکداری جهانی داشته باشد. شرکتهای فینتک به سرعت در حال گسترش هستند و انجام معاملات با هزینه پایین را تسریع میکنند و فناوری برای امنیت دادهها، مدیریت ریسک، بانکداری تلفن همراه و ارزهای جایگزین را بهبود میبخشند. بانکهای بزرگ خارجی که میتوانند منابع بیشتری را برای تحقیق و توسعه اختصاص دهند، احتمالاً نقش مهمی در این زمینه ایفا خواهند کرد. تاکنون، رابطه بین بانکهای جهانی و شرکتهای فینتک مکمل هم بوده است. شرکتهای دولتی سرمایهگذاری را به بخش فینتک منتقل میکنند. روند دیجیتالی شدن و نوآوریهای تکنولوژیک احتمالاً نقش کانالهای توزیع غیرفیزیکی را افزایش میدهد و همچنین ریسکهایی را به همراه دارد؛ بنابراین قانونگذاران توجه زیادی به آن دارند و دقت دارند که چگونه این موضوع باعث ایجاد انقلاب در بخش بانکداری میشود و در عین حال چالشهای جدیدی را در بخش نظارت و مقررات بانکهای خارجی به دنبال دارد. قانونگذاران باید با ورود سریع خدمات دیجیتال همگام باشند. آنها همچنین باید به خطرات بالقوهای که این تغییرات میتوانند به دنبال داشته باشند، توجه کنند. این خطرات شامل حفاظت از مشتریان آسیبپذیر، تبعیض، الزامات افشا برای شرکتهای کوچک و متوسط و نگرانیهای مربوط به حفظ حریم خصوصی مربوط به اشتراک اطلاعات مصرفکننده است.

بانکداری بینالمللی: سنجهها و روندهای اخیر

بانکهای بینالمللی درگیر دو نوع اصلی از فعالیتهای بینالمللی هستند: جریانهای مالی فرامرزی و مشارکت خارجی در نظامهای داخلی بانکداری از طریق ایجاد شعبه در کشورهای مقصد. همچنین تجارت در خدمات مالی، بیشتر از طریق دو کانال انجام میشود. اول از کانال فعالیتهای فرامرزی یک بانک همچون قرض دادن و قرضدهی، سپردهپذیری یا فعالیتهای مربوط به حوزه بیمه و دوم از کانال تدارک دیدن این خدمات از طریق حضور بانکهای خارجی در کشور که این بانکها میتوانند به صورت وابسته با بانکهای داخلی و برای کمک به آنها فعالیت کنند یا به صورت مجزا در یک کشور خارجی (کشور مقصد) شعبه داشته باشند. در اینجا، منظور از بانک بینالمللی (international bank)، بانکی است که فعالیتهای فرامرزی دارد، یا در کشور مقصد به صورت وابسته یا مستقل از بانکهای آن کشور، شعبه دارد. همچنین بانک بینالمللی فراگیر (global bank)، به آن دسته از بانکهای بینالمللی گفته میشود که در چندین منطقه مختلف، فعالیت میکنند. بانک منطقهای (global bank) نیز به بانکی گفته میشود که تمرکزش روی فعالیت در یک منطقه خاص است. در نهایت نیز، بانک داخلی (domestic bank) به بانکی گفته میشود که دارای فعالیتهای بینالمللی نیست.

یک دهه قبل از بحران مالی، فعالیتهای بانکهای بینالمللی به طور معنادار و قابل توجهی افزایش یافته بود؛ روندی که با جهانیسازی عمومی طی آن دوره، همزمان شده بود. به طوری که در آن دوره، علاوه بر افزایش فعالیتهای بانکهای بینالمللی، تجارت و سرمایهگذاری مستقیم خارجی در کالاها و خدمات (FDI) در کشورها در حال افزایش بود. همچنین مقرراتزدایی و حرکت به سمت آموزههای لیبرالی در سراسر جهان، افزایش فعالیتهای فرامرزی بانکها را همانند افزایش فعالیتهای بانکهای محلی، تقویت کرد. بنابراین، هر دو نوع فعالیتهای بانکهای بینالمللی، قبل از اینکه بحران مالی 2008 آغاز شود، روند صعودی داشت و تنها پس از بحران و در نتیجه آن بود که رو به افول گذاشت. اگرچه این افول، بهخصوص در مورد حضور فیزیکی بانکهای بینالمللی در کشورهای خارجی، در کشورهای در حال توسعه نسبت به کشورهای توسعهیافته، عمر کمتری داشت. همچنین قابل توجه است که در کشورهای توسعهیافته، حجم مطالبات بانکهای خارجی به خاطر قرضهایی که به صورت محلی میدهند، از حجم مطالبات این بانکها در عوض قرضهایی که داده به صورت محلی دادهاند، پیشی گرفته است و با حجم مطالبات بانکهای خارجی در کشورهای در حال توسعه، قابل مقایسه است. همه اینها به این دلیل است که ثابت شده است، بانکهای خارجی که به صورت فیزیکی در یک کشور فعالیت میکنند، در پاسخ به بحران مالی، به صورت انعطافپذیرتر عمل میکنند.

قرض دادن بانکهای خارجی به طور محلی بعد از بحران مالی جهانی، نسبت به جریانهای مالی فرامرزی از انعطاف بیشتری برخوردار بود؛ اما خالص ورود بانکهای خارجی برای فعالیت در کشورهای مقصد، از سال 2010 منفی شده است. اگرچه تعداد بانکهای خارجی موجود در بازارها کم و بیش، در همان اندازه قبل باقی مانده است، با این حال بعد از بحران، ورود بانکهای خارجی به کشورهای مقصد، بسیار کمتر از قبل از بحران بوده است. به طور کلی تعداد بانکهای خارجی در سراسر جهان کاهش یافته است، اما نه نسبت به تعداد بانکهای داخلی که آنها هم، کاهش چشمگیرتری داشتهاند. مهمتر اینکه بانکهایی که مرکز فعالیتشان (مقر اصلیشان) در کشورهای با درآمد بالاست، عمده خروج از کشورهای دیگر و بازار بانکی جهانی را رقم زدند، اما کشورهای توسعهیافته به گسترش فعالیت بانکهایشان در کشورهای دیگر، ادامه دادند که رقم آن نزدیک به 60 درصد ورود بانکهای جدیدی است که به بازار بانکی جهانی ورود کردند. بنابراین دو روند مهم به وجود آمده است: اول بانکداری «جنوب-جنوب» و دوم، بانکداری منطقهای. تا سال 2013، بانکهایی که مقر اصلیشان در کشورهای با درآمد بالا بود، هنوز 89 درصد از داراییهای بانکی در بازار بانکی جهانی را در اختیار داشتند، اما این سهم شش درصد نسبت به وضعیت قبل از بحران مالی 2008، کمتر بود. در واقع قبل از بحران مالی، بانکهای بینالمللی کشورهای با درآمد بالا، دارایی بیشتری را در بازار بانکی جهانی در اختیار داشتند. همچنین بعد از بحران، فعالیت بانکهای بینالمللی بیشتر به سطح منطقهای معطوف شد. این وضعیت، بازتابدهنده گسترش فعالیت بانکهای کشورهای در حال توسعه بود که فضای آن به دلیل کاهش فعالیت بانکهای بینالمللی سراسری به وجود آمده بود.

چرا به بانکداری بینالمللی اهمیت میدهیم؟

جهانیسازی مالی، در عین اینکه فرصتهایی را به وجود میآورد، با ریسکهایی نیز همراه است. از جمله منافعی که میتوانند وجود داشته باشند، میتوان به تخصیص کاراتر سرمایه به طور جهانی و همچنین افزایش تسهیم ریسک میان کشورها اشاره کرد. داشتن حساب سرمایه آزادتر، منجر به این میشود که تامین مالی از دنیای خارج ارتقا پیدا کند و همچنین افرایش رقابت در نتیجه ورود بانکهای خارجی، بهبود سطح کارایی و تخصیص بهتر منابع داخلی را به دنبال دارد. در نتیجه این دو موضوع، سرمایه بیشتر و افزایش کارایی در تخصیص منابع باعث خواهد شد که توسعه اقتصادی سریعتر صورت پذیرد و ثبات مالی بیشتری نیز به ارمغان خواهد آمد؛ زیرا ریسکهای مالی میتوانند به کشورهای دیگر صادر شوند و به صورت کاراتری میان کشورها تسهیم شوند. اگرچه باز بودن فضای بانکی، ریسکهایی را نیز به همراه خواهد داشت. بدین صورت که کشورها را در معرض ریسکهای خارجی، شوکهای سیاست پولی خارجی و دیگر انواع ناهمخوانیهای نظام بانکی جهانی با نظام داخلی، قرار میدهد. رشد سریع در میزان اعتبار مالی بینالمللی، میتواند در محیطهایی که از نهادهای ضعیفی برخوردارند، به آسانی منجر به ایجاد چرخههای رکود و رونق و بیثباتی شود. زمانی که بانکهای بینالمللی روی مشتریان درجه یک و افزایش رقابت تمرکز میکنند، اطلاعات ضعیف و الزام ناچیز طرفهای بانکی به اجرای قراردادها در نتیجه چارچوب نهادی نامناسب، کار را برای بانکهای داخلی جهت خدمترسانی به مشتریان قبلی خود و همچنین فعالیت آنها در بخشهای دیگری که قبلاً در آن فعالیت نداشتند، سخت میکند. همین امر میتواند از ارزش بانکهای داخلی بکاهد و این پتانسیل را دارد که روی فراگیری بانکهای داخلی تاثیر منفی داشته باشد و آنها را از بازار بانکی خارج کند. همچنین تسهیم ریسک، به طور اجتنابناپذیر دلالت بر این دارد که ریسکهای سیستمیک در کشورهایی که منشأ این ریسکها هستند ممکن است در مواردی از کشورهای دیگر وارد شده باشند. مضاف بر این، وجود انحرافات در سیاستگذاری در نظامهای داخلی مانند مقررات نامناسب و نظارت ضعیف، که باعث میشوند انگیزههای ریسکپذیری افزایش یابند، به دلیل بانکداری بینالمللی که فرصتهای ریسکپذیری را افزایش میدهند، بزرگتر میشوند.

بینالمللیسازی بانکها، به خودی خود، اکسیری برای ضمانت اینکه توسعه مالی و ثبات در کشورها اتفاق بیفتد نیست. بانکداری بینالمللی میتواند به واسطه ارتقای سطح کارایی و تسهیم ریسک، منافع مهمی برای توسعه داشته باشد، اما این منافع تا زمانی که محیط نهادی مناسب توسعه پیدا نکند و خطمشیهای درست اتخاذ نشوند، به دست نخواهند آمد. بنابراین چالش پیشروی سیاستگذاران این است که محیطی را فراهم آورند که منافع حاصل از بینالمللیسازی بانکها را حداکثر کند؛ آن هم در حالی که هزینههای آن را به حداقل هزینههای ممکن میرساند. تحقیقات نشان میدهد که کشورهایی که از نظر نهادی به طریق بهتری توسعه پیدا کردهاند، پتانسیل بیشتری برای جذب منافع حاصل از تسهیم ریسک ناشی از بانکداری بینالمللی را دارند.

بنابراین برای کشورها مهم است که از این موضوع که قوانین درستی را اتخاذ و زیرساختهای مناسبی را در جای درست ایجاد کردهاند، اطمینان حاصل کنند. اگرچه مشارکت بانکهای خارجی ممکن است بتواند سنگربندی سیاسی بانکهای داخلی را تضعیف کند، اما در شرایط نهادی نامناسب، همان بانکهای خارجی میتوانند جایگزین بانکهای داخلی که تا پیش از این بدون رقیب بودند شوند و به جمعآوری سود و بهرهکشی از قوانین ضعیف ادامه دهند. آن هم در حالی که لزوماً رقابت و کارایی را در بخش بانکی کشور دارای چارچوب نهادی ضعیف، افزایش ندادهاند. بنابراین حرکت نظام مالی به سمت آموزههای لیبرالی باید با اصلاحات نهادی همراه باشد و از این طریق ممکن است در نهایت افزایش رقابت در نظام بانکی یک کشور را تضمین کند و باعث نشود که در جریان ورود بانکهای خارجی، این بانکها به طور کامل جایگزین بانکهای داخلی شوند.

۱- چارچوب مفهومی، برخی حقایق آماری و نقش سیاست

بانکهای بینالمللی میتوانند نقش مهمی در شکلگیری توسعه اقتصادی و مالی ایفا کنند. آنها قادرند سرمایه، نقدینگی و تخصص تکنولوژیک را برای کشور میزبان فراهم کنند. در عوض، انتظار دارند بازده بالا، مزایای حاصل از تنوعبخشی و فرصتهای رشد نصیبشان شود. در واقع، از لحاظ تاریخی فعالیتهای بینالمللی برای بانکداری ضروری بوده است.

بانکها همچنین از قدیم سنت تامین مالی تجارت فرامرزی را به جا میآورند و حتی بعضی از شرکتهای مراجعهکننده به خود را در تجارت بینالملل دنبال میکنند. کاهش ریسک از طریق تنوعبخشی (به عنوان یکی از اهداف بانکها از فعالیت در عرصه بینالملل) بهویژه موفقیتآمیز خواهد بود اگر کشور اصلی (مبدأ) با شوکهایی مواجه باشد که همبستگی بالایی با شوکهای موجود در کشور میزبان نداشته باشند. این وضعیت اغلب هنگامی رخ میدهد که کشور میزبان در منطقه جغرافیایی متفاوت قرار دارد. در واقع، اینگونه از فعالیت بانکی روشی است برای جذب جریانهای سرمایهای از کشورهای کمبازده به کشورهای پربازده. در بسیاری موارد، فعالیتهای بانکی بینالمللی با انواع دیگری از جریانها نیز در ارتباط است؛ مانند زمانی که بانکهای خارجی به تقویت بازار سرمایه در کشور میزبان یا افزایش جریان سرمایهگذاری مستقیم خارجی (FDI) در بخشهای غیرمالی کمک میکنند. از منظر قرضگیرنده در کشور میزبان، تنوع منابع تامین مالی خارجی، ریسک از دست رفتن اعتبارات در طول بحران یا رکود داخلی را کاهش میدهد.

به دلیل تمایل به ریسک بیش از حد، بانکها اغلب با تدابیر شدید نظارتی مواجه هستند. اینگونه تفاوتها مهم هستند زیرا میتوانند آینده فعالیت بانکی بینالمللی و نتایج آن را در کشورهای میزبان و مبدأ تعیین کنند. بسته به محیط نهادی، کیفیت نظارت و قانونگذاری، ثبات اقتصاد کلان در کشورهای میزبان و مبدأ و ویژگیهای مختلف بانکهای بینالمللی، فعالیتهای بانکی بینالمللی نافع ممکن است منجر به تحمیل هزینههایی نیز برای ذینفعان شود که اهمیت نقش دولت در این مجموعه را یادآور میشود.

بانکداری بینالمللی و توسعه اقتصادی

بانکهای خارجی میتوانند در صنعت بانکداری رقابت را افزایش دهند که این امر به نوبه خود منجر به بسیج و تخصیص منابع بهتر و دسترسی بیشتر به تامین مالی برای شرکتها و خانوارها میشود؛ پیامدهایی که همگی میتوانند به خوبی زمینهساز توسعه اقتصادی یک کشور باشند. سرمایهگذاریهای سهام و بدهی بینالمللی همچنین باید چنین فشارهای رقابتی ایجاد کنند اما به دلیل هزینههای ثابت و مشکلات مربوط به اطلاعات، این سرمایهگذاریها بیشتر به شرکتهای بزرگ و نه شرکتهای کوچک و متوسط (SMEs) و نه خانوارها اختصاص مییابند. بنابراین در یک محیط نهادی نامناسب، اجرای قراردادها و اطلاعات ضعیف ممکن است منجر به این شود که سرمایهها در بانکداری بینالمللی بیشتر به سمت شرکتهای بزرگ و دولتها حرکت کنند و خانوارها و SMEs از منابع مالی محروم بمانند.

بانکداری بینالمللی همچنین میتواند با فراهم آوردن دانش و سرمایه انسانی بیشتر در کشور میزبان، توسعه اقتصادی و مالی را گسترش دهد. ورود بانکهای خارجی میتواند منجر به پیشرفت فناورانه در نظام مالی کشور میزبان و مدلهای تجاری بانکهای داخلی شود؛ این امر برای شرکتها و خانوادهها امکان دسترسی به خدمات مالی پیچیدهتر و منطقیتر را فراهم میکند.

در مجموع، هر چند بانکهای بینالمللی به طور بالقوه میتوانند کارایی و دسترسی را افزایش دهند اما محیطهای قانونی، اطلاعاتی و نهادی کشور میزبان و مبدأ نقش مهمی در میزان تاثیرگذاری بانکداری بینالمللی بر توسعه اقتصادی بازی میکنند.

بانکداری بینالمللی و ثبات مالی

حضور بانکهای بینالمللی به احتمال زیاد با جریانهای ورود و خروج (تزریق و تراوش سرمایه) بیشتر برای بازارهای کشور میزبان به عنوان بخشی از فرآیند تقسیم ریسک همراه است که میتواند به طور کلی نقش تثبیتگر را برای عرضه اعتبار داخلی بازی کند. به عنوان مثال، بانکهای بینالمللی به لطف ذخایر بهتر و احتمالاً سرمایهگذاریهای بلندمدتتر، با احتمال بیشتری نسبت به بانکهای داخلی در طول رکود اقتصادی (داخلی) به روند پرداخت وام در کشور میزبان ادامه میدهند.

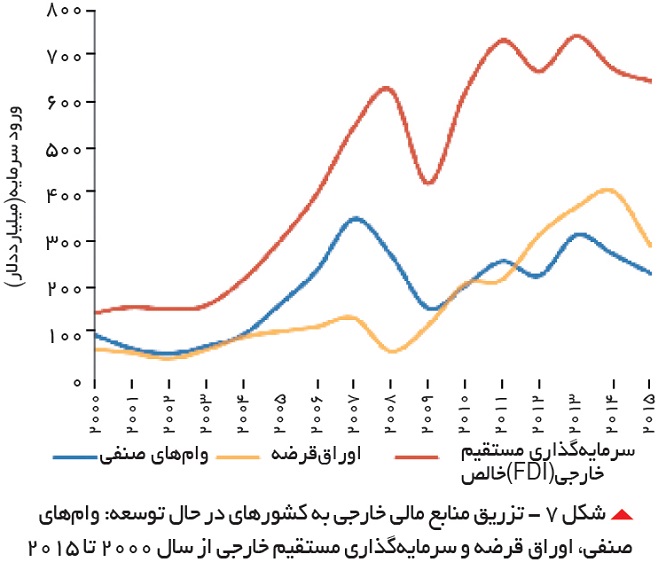

بحران مالی جهانی نشان داد میزان انتقال سرمایه بانکهای بینالمللی (از کشور میزبان به مبدأ) در صورت بروز بحران در کشور مبدأ (خانه)، به برخی از ویژگیهای کشوری و بانکی مربوط میشود. این ویژگیها عبارتند از: فاصله فرهنگی و نهادی میان کشور میزبان و کشور مبدأ و چارچوب قانونی و حاکمیتی آنها، ساختار صنایع بانکی مربوطه، زیرساختهای مالی و اطلاعاتی موجود، نحوه ورود بانکهای بینالمللی (آیا به صورت پرداخت وام بینالمللی بوده یا به واسطه حضور فیزیکی بانک و از طریق شرکتهای تابعه یا شعب) و ویژگیهای مالی (مانند ساختار مالی) بانک مادر یا وابسته خارجی آن. بنابراین سیاستگذاری که این ویژگیها را تحت تاثیر قرار میدهد یا تعیین میکند میتواند تاثیر مهمی بر تجربیات کشور میزبان با بانکهای بینالمللی بگذارد. وامهای بانکی بینالمللی در مقایسه با FDI (سرمایهگذاری مستقیم خارجی) و فعالیتهای مرتبط با بازار مالی بینالمللی، یک منبع مهم بودجهای برای کشورهای در حال توسعه محسوب میشوند. بانکهای بینالمللی درگیر دو نوع فعالیت بینالمللی اصلی هستند: 1- وامدادنهای فرامرزی و 2- مشارکت خارجی در نظامهای بانکی داخلی به واسطه حضور فیزیکی بانک در آن کشور از طریق یک دفتر که میتواند یک شعبه یا بخشی از یک شرکت تابعه خارجی متعلق به بانک (خارجی) باشد. شکل 7 اهمیت فعالیتهای بانکی بینالمللی را برای کشورهای در حال توسعه در مقایسه با صدور اوراق قرضه خارجی و FDI نشان میدهد. طبق این شکل، قبل از بحران مالی جهانی، حجم وامهای صنفی خارجی بسیار بزرگتر از اوراق قرضه خارجی بوده است (در سال 2006، 239 میلیارد دلار وامهای صنفی در مقایسه با 117 میلیارد دلار اوراق قرضه). در سالهای پس از بحران مالی جهانی، اوراق قرضه فرامرزی از وامهای صنفی خارجی پیشی گرفت اما اندازه آنها هنوز هم قابل مقایسه است (در سال 2015، 233 میلیارد دلار وام صنفی و 292 میلیارد دلار اوراق قرضه ثبت شد). اعطای وامهای صنفی به رهبری بانکهای خارجی، حدود یکسوم از حجم تزریقات خالص سرمایهگذاری مستقیم خارجی (FDI) در سالهای پس از بحران را به خود اختصاص داده است.

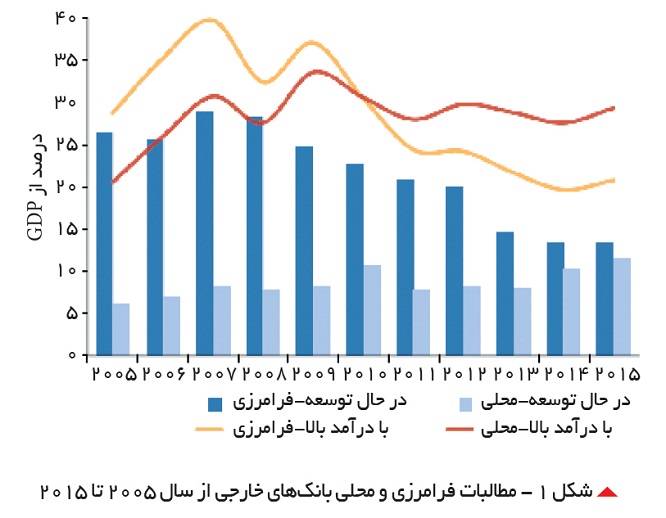

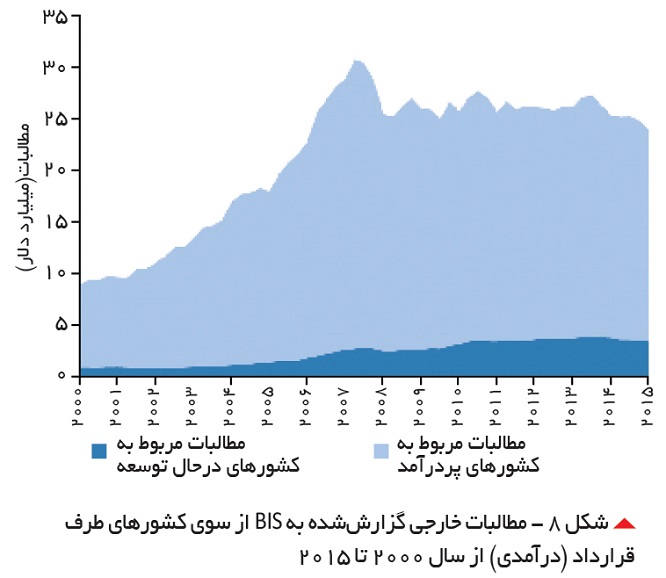

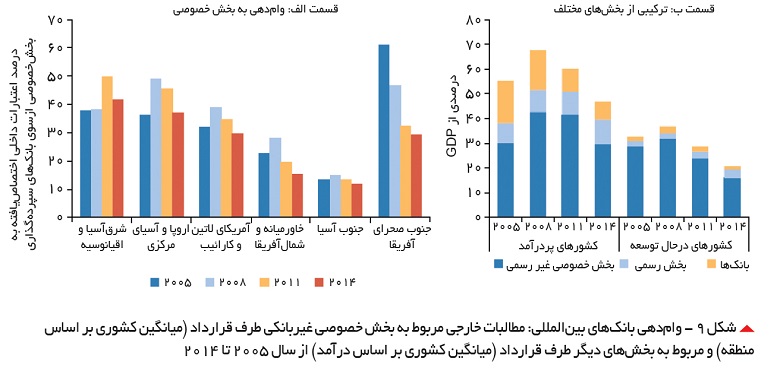

فعالیتهای بانکی بینالمللی از سال 2001 تا بحران مالی جهانی در سالهای 2007 تا 2009 به طور چشمگیری افزایش یافته بودند اما پس از بحران اقتصادی، آثار کاهش حجم این فعالیتها در کشورهای با درآمد بالا از بین نرفت و بهبودی مشاهده نشد. شکل 8 نشان میدهد که تمام مطالبات خارجی بانکهای بینالمللی طبق گزارش(BIS (Bank for International Settlements از 6 /8 هزار میلیارد دلار در سال 2000 به 31 هزار میلیارد دلار در سال 2008 افزایش یافته است. اما پس از بحران، بانکهای بینالمللی مطالبات خود را کاهش دادند (تا پایان سال 2015 کل مطالبات خارجی 24 هزار میلیارد دلار یا 5 /22 درصد کمتر از سال 2008 بود). این کاهش بیشتر از ناحیه کشورهای پردرآمد و نه کشورهای در حال توسعه صورت گرفت.

مطالبات خارجی عمدتاً تامین مالی بخش خصوصی غیربانکی به خصوص در کشورهای در حال توسعه را هدف قرار داده است. در حداکثر مقدار آن (در سال 2008)، حجم مطالبات خارجی مربوط به بخش خصوصی غیربانکی تقریباً 43 درصد از تولید ناخالص داخلی (GDP) در کشورهای با درآمد بالا و 32 درصد از تولید ناخالص داخلی کشورهای در حال توسعه را به خود اختصاص داد. در مقابل، مطالبات خارجی اختصاصیافته به بخش رسمی معمولاً کمتر از 10 درصد از تولید ناخالص داخلی کشورهای با درآمد بالا و کمتر از چهار درصد از GDP کشورهای در حال توسعه را تشکیل میدهد. قسمت دوم شکل 9 نشاندهنده کاهش چشمگیر وامهای خارجی اختصاصیافته به بخش خصوصی غیربانکی و بانکها، به عنوان درصدی از تولید ناخالص داخلی، پس از سال 2008 در کشورهای پردرآمد و نیز کشورهای در حال توسعه است در حالی که اعطای وام به دولتها از سوی بانکهای بینالمللی افزایش یافته است. با توجه به انعطافپذیری نسبی مطالبات خارجی کل در مورد کشورهای در حال توسعه، این کاهش در ارزش نسبی (به تولید ناخالص داخلی) نشان میدهد بانکداری بینالمللی با رشد اقتصادی کشورهای در حال توسعه همگام نشده است.

وامهای فرامرزی در مقایسه با وامهای داخلی اعطایی از سوی بانکهای خارجی

تقریباً تمام مناطق جغرافیایی شاهد افزایش بسیار زیاد در مطالبات فرامرزی پیش از بحران مالی جهانی و به دنبال آن (پس از بحران) کاهش این مطالبات بودند. اگرچه همه مناطق پس از بحران چنین کاهش سریعی را تجربه کردند، مطالبات فرامرزی آمریکای لاتین و حوزه کارائیب (LAC) و شرق آسیا و اقیانوس آرام (EAP) بعد از این دوره بهبود قابل توجهی یافت. با اثبات انعطافپذیری بیشتر در بحران مالی، در حال حاضر اعطای وام از سوی (شعب داخلی) بانکهای خارجی منبع مهمتری از اعتبارات نسبت به وامهای فرامرزی برای کشورهای پردرآمد و نیز کشورهای در حال توسعه محسوب میشود. در کشورهای با درآمد بالا، این مطالبات که برای مدتی و پیش از بحران مالی جهانی بالاتر از سطح مطالبات داخلی بود، به طور قابل ملاحظهای سقوط کرد. بعد از بحران، مطالبات داخلی مربوط به شعب بانکهای خارجی خیلی کمتر تحت تاثیر بحران مالی قرار گرفته و آسیب کمتری دیده بودند که منجر به مهمتر شدن آنها از مطالبات فرامرزی در چند سال گذشته شد. این تفاوت همچنین برای کشورهای در حال توسعه بیان شده است که در آنها تا قبل از بحران مالی جهانی، مطالبات داخلی بیشتر از مطالبات فرامرزی بودند و مطالبات داخلی حتی بیشتر از مطالبات فرامرزی پس از بحران مالی، افزایش یافتند.

نتایج سیاستی

به طور کلی میدانیم تخصیص کارآمد منابع کلید توسعه اقتصادی است و بانکهای بینالمللی میتوانند نقش مهمی در ایجاد رقابت و بهبود کارایی نظام مالی ایفا کنند. علاوه بر این، بانکداری بینالمللی میتواند با تسهیم ریسک میان کشورهای میزبان و مبدأ، به عنوان طرحی برای تقسیم ریسک، آثار رکود را تخفیف دهد. تقسیم ریسک به معنای ورود و خروج سرمایه بیشتر برای بازارهای میزبان است اما باید در مجموع به عرضه اعتبارات در سطح داخلی ثبات ببخشد. با وجود این، تجربه یک کشور در همکاری با (و میزبانی از) بانکهای بینالمللی به ویژگیهای این بانکها و نیز محیط نهادی و قانونی آن کشور بستگی دارد که این امر بر اهمیت و نقش مهم سیاست در شکل دادن به این تجربه دلالت میکند. بحران مالی جهانی، بینش مهمی را در مورد اهمیت بانکداری بینالمللی برای توسعه اقتصادی و ثبات مالی به وجود آورد که اهمیت ناهمگونی آثار را تایید میکرد؛ این ناهمگونیها به دلیل تفاوت در سیاستهای کشور مبدأ و میزبان به وجود میآید.

فایده و هزینههای بانکداری بینالمللی مانند دو روی یک سکه است؛ این بدان معنی است که سیاستگذاری خوب در تضمین اینکه کشورهای در حال توسعه از بانکداری بینالمللی بهرهمند شوند، بسیار مهم است. چالش سیاستی، حداکثر کردن مزایای بینالمللیسازی فعالیت بانکی همزمان با حداقل کردن هزینههای آن و تبدیل بانکداری بینالمللی جزء قابل اعتمادی از نظام مالی جهانی برای کشورهای در حال توسعه است. مقرراتگذاری فرامرزی، نظارت و سازوکارهای حلوفصل دعاوی؛ چارچوبهای نهادی، قانونی و اطلاعاتی؛ و سیاستهای رقابتی در حوزه مالی (از جمله قوانین ورود) همه را میتوان با نگاهی (هدف قرار دادن) به، به حداقل رساندن هزینهها و حداکثر کردن مزایای جهانی شدن بانک طراحی کرد. در نهایت، دو روند جدید یعنی افزایش فعالیتهای بانکی میان کشورهای در حال توسعه با یکدیگر (روابط جنوب با جنوب) از طریق بینالمللیسازی بانکهای این کشورها و پتانسیل پیشرفتهای تکنولوژیک و فناوریهای جدید در حوزه مالی (فینتکها) برای تغییر بانکداری جهانی، چالشهای جدیدی پیش روی سیاستگذاران قرار میدهد.

پیامهای کلیدی بحث

بانکهای بینالمللی در کشورهای خارجی از طریق وابستگان محلی (شرکتهای تابعه) و قرضدهی بینالمللی (فرامرزی) کار میکنند. آنها به نوعی ترویجگر توسعه اقتصادی هستند زیرا سرمایه، نقدینگی، تخصص و فناوریهای نوین به همراه دارند که میتواند منجر به سرمایهگذاری و رقابت بیشتر و تخصیص منابع بهتر شود. بانکهای بینالمللی همچنین نقش تقسیمکننده ریسک را ایفا میکنند؛ یعنی میتوانند در تثبیت عرضه اعتبارات در طول یک رکود داخلی به کشور میزبان کمک کنند و اگر شرایط اقتصادی در کشور مبدأ (اصلی) نامطلوب شد، میتوانند منابع را به آن کشور منتقل کنند. با این حال، دلایلی برای احتیاط نیز وجود دارد. قرض گرفتن از خارج ممکن است با خطراتی نظیر نوسان ارز و سایر ناسازگاریها مواجه شود. همچنین تسهیم (تقسیم) ریسک میتواند گهگاه کشور میزبان را در معرض ریسک نظاممند قرار دهد. از آنجا که اقتصاد مالی در سطح جهان نسبت به سطوح داخلی آن، به نظر میرسد بیشتر به صورت موافق چرخهای (سیکلی) تغییر و نوسان میکند این عامل میتواند به راحتی به دورههای رکود-رونق اقتصادی در محیطهای نهادی ضعیف منجر شود.

حضور بانکهای بینالمللی (که با مطالبات خارجی آنها اندازهگیری و سنجیده میشود) در دهه گذشته چهار برابر شد که به بحران مالی جهانی2009-2007 منتهی شد؛ البته از آن زمان این روند کاهش یافته و دچار رکود شده است. در واقع، اگرچه تعداد بانکهای خارجی که از بازار خارج میشدند تقریباً مشابه پیش از بحران بود اما پس از بحران میزان ورود بسیار کمتر شد و نرخ ورود خالص برای اولین بار از سال 1995 منفی شد. با وجود این کاهش، وامهای بانکهای بینالمللی همچنان منبع تامین مالی مهمی برای بخش خصوصی و دولتی در سراسر جهان محسوب میشود. به طور مشخص، حجم مطالبات بانکهای خارجی از محل پرداخت وامهای داخلی در حال حاضر بیش از وامهای فرامرزی است زیرا ثابت شده است وامهای پرداختی از سوی بانکهایی که حضور فیزیکی (ساختمان) دارند در مواجهه با مشکلات و نوسانات مالی، مقاومتر است.

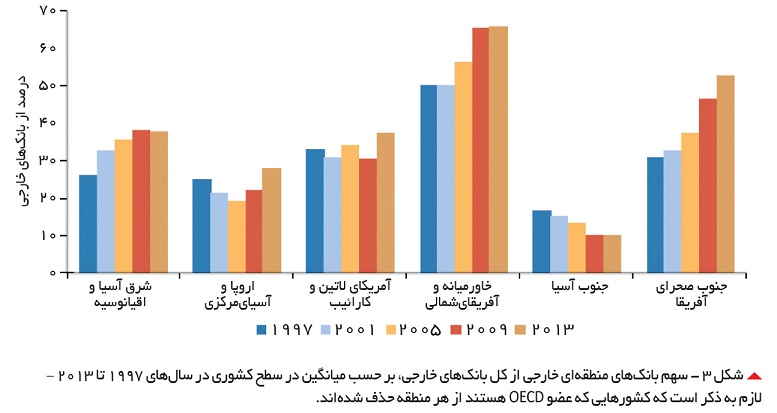

در واقع، مشارکت بانکهای خارجی از طریق شعبهها و شرکتهای تابعه در تمام مناطق تا سالهای اخیر (که بانکهای فراگیر بینالمللی (بزرگ) اصلی شروع به کاهش فعالیتهای بینالمللی خود کردند) در حال افزایش بود. با وجود اینکه بانکهای کشورهای پردرآمد در حال خروج بودند، کشورهای در حال توسعه به گسترش (فعالیت) بانکهای خارجی خود ادامه دادند تا جایی که تقریباً 60 درصد از ورودهای جدید را به خود اختصاص دادند. بدین ترتیب بود که دو روند مهم ظاهر شد: تعاملات بانکی میان کشورهای در حال توسعه با یکدیگر (جنوب به جنوب) و منطقهگرایی. تا سال 2013، بانکهای کشورهای پردرآمد هنوز 89 درصد از داراییهای بانکهای خارجی را در سطح جهانی داشتند و این سهم تنها شش درصد کمتر از میزان آن پیش از وقوع بحران است که این امر نشاندهنده تنوع بیشتر در مالکیت بانکهای خارجی است. میزان حضور بانکهای خارجی نیز بیشتر به صورت منطقهای شد و میانگین سهم (حضور) درونمنطقهای افزایش چهاردرصدی یافت؛ این مساله عمدتاً گسترش فعالیتهای بانکهای کشورهای در حال توسعه را به علت خروج بانکهای بینالمللی فراگیر نشان میداد.

روند دیگر در بینالمللیسازی فعالیت بانکی، افزایش قابل توجه در اندازه بانک است. داراییهای بزرگترین بانکها در سطح جهان از سال 2005 تا 2014 بیش از 40 درصد افزایش یافته است. بهرغم تلاشها در راستای قانونگذاری پس از بحران مالی جهانی برای تبیین مساله «بیش از حد بزرگ در نتیجه شکستناپذیر»، اندازه بانکها به صورت مطلق و نسبت به تولید ناخالص داخلی (GDP) کاهش نیافته است. بزرگترین بانکها همان بانکهای فعال در سطح بینالمللی هستند.

از سال 2007 و به دنبال واکنشهای شدید علیه جهانی شدن، بسیاری از کشورها از جمله بسیاری از کشورهای در حال توسعه سیاستهای به طور فزاینده محدودکنندهای را اتخاذ میکنند که به طور مستقیم و غیرمستقیم بر حضور بانکهای خارجی تاثیر میگذارد. در مجموع، محدودسازی فعالیتهای بانکی بینالمللی پس از بحران مالی جهانی، افزایش یافت.

به طور کلی بانکداری بینالمللی از طریق بهبود بهرهوری و تقسیم ریسک، میتواند منافع مهمی برای توسعه به همراه داشته باشد اما مزایای آن به بار نمینشینند مگر به واسطه بهبود محیط نهادی و اتخاذ سیاستهای درست. بنابراین چالش پیشروی سیاستگذاران ایجاد شرایطی برای بهرهبرداری حداکثری از مزایای بینالمللی شدن و حداقلسازی هزینههای آن است. کلید حل این چالش اتخاذ سیاستها با در نظر گرفتن تفاوتها و تغییر مزایا و هزینههاست؛ تفاوتهایی که به ویژگیهای بانکی و شرایط کشور مبدأ و کشور میزبان وابسته هستند. گسترش روابط بانکی میان کشورهای در حال توسعه و همچنین ظهور تکنولوژیهای مالی جدید، چالشهای جدید پیشروی سیاستگذاران است.

۲- حضور (فیزیکی) و فعالیت بانک بینالمللی چه آثاری بر اقتصاد کشور میزبان و کشور مبدأ دارد؟

بخش گستردهای از ادبیات موضوع در این زمینه به بررسی تاثیر بانکهای خارجی بر حوزه بانکداری داخلی که میزبان حضور (فیزیکی) آنهاست و همچنین تاثیر حضور بانک خارجی بر رقابت میان بانکهای داخلی، ثبات مالی و دسترسی به اعتبارات اختصاص دارد. نتایج بخش عمدهای از تحقیقاتی که از اواخر دهه 1980 تا اوایل سال 2000 منتشر شد، نشان میداد که حضور بانکهای خارجی عموماً تاثیر مثبتی بر رقابت، کارایی و ثبات بخش بانکی دارد گرچه در مورد دسترسی به اعتبارات نتایج متفاوتی ارائه میشد. اما این ارزیابیِ در مجموع مثبت، حداقل تا حدی، بازتابی از نوع بانکهایی بود که در این مدت تصمیم گرفتند به آن سوی مرزها هم نگاهی بیندازند و از کشور خارج شوند؛ به این معنی که بیشتر آنها بانکهایی قوی از کشورهای توسعهیافته بودند و تاثیرات آنها بر بانکداری داخلی بهشدت وابسته به میزان توسعهیافتگی بانکهای کشور میزبان بود؛ البته کشورهای میزبان با بخش بانکی کمتر توسعهیافته، منافع بیشتری از بهبود رقابت و بهرهوری که حاصل میشد، کسب میکردند. قطعاً (و تجربه نشان داد) رقابت کارا برای بانکهای خارجی در صورت ورود به بسیاری از کشورهای توسعهیافته، بسیار مشکلتر بود. همچنین، بحرانهای بانکی عموماً در کشورهای میزبان کمتر توسعهیافته رخ میدهند و ورود بانکهای خارجی به نوعی به آنها کمک کرد تا واسطههای مالی را ترمیم کنند. علاوه بر این، بانکهای خارجی که قبلاً در این کشورها حضور داشتند (که باز هم بیشتر وابسته به بانکهای اصلی کشورهای پیشرفته بودند) اغلب قادر بودند به تثبیت عرضه اعتبارات کمک کنند.

بحث دیگری که وجود دارد منطقهگرایی است؛ منطقهگرایی بیشتر در حضور بانکهای خارجی و افزایش وابستگی به سازوکارهای جایگزین برای خدمات بانکی دیجیتال، چالشهایی را بر سر راه نظارت و مقرراتگذاری بانکی به وجود میآورند. مسوولیت نظارت و رسیدگی به امور شعب و شرکتهای تابعه (وابستگان) بانکهای بینالمللی، باری است که عمدتاً بر دوش کشورهای میزبان قرار دارد. منطقهگرایی بیشتر با مشارکت بانک خارجی میتواند راه را برای همکاری بهینهتر و اشتراک اطلاعات بیشتر بین ناظران در کشور میزبان باز کند. اما یک رویکرد نظارت عمومی همانطور که دیکته شده میتواند برای برخی از کشورها نامناسب باشد، به خصوص با در نظر گرفتن افزایش قابل توجه در ورود بانکهای خارجی متعلق به کشورهای در حال توسعه به کشورهای همتا (روابط جنوب با جنوب). از طرف دیگر، مقرراتگذاری برای خدمات مالی دیجیتال و ارائهدهندگان غیربانکی آنها، همچنان به عنوان یک چالش مهم باقی میماند.

عوامل تعیینکننده ورود بانکهای خارجی

با شناسایی عواملی که بانکهای خارجی را به سمت یک اقتصاد هدایت میکنند، قانونگذاران بهتر میتوانند راههای جذب بانکهای بینالمللی را ارزیابی کنند. بخشهای بانکی بسیاری از کشورهای در حال توسعه و اقتصادهای نوظهور، شاهد افزایش قابل توجه ورود بانکهای خارجی از دهه 1990 بودهاند. تجارب آزادسازی مالی از کشوری به کشور دیگر متفاوت است؛ این تجارب درک ما نسبت به عوامل موثر بر جذب بانکهای خارجی به یک کشور را عمیقتر کردهاند. به طور کلی، بانکهای خارجی در خارج از (مبدأ) کشور خود به دنبال فرصتهایی برای کسب منفعت از طریق دنبال کردن مشتریان اولیه خود (مشتریانی که در کشور مبدأ داشتند) یا جستوجوی مشتریان جدید هستند. گسترش فعالیت در خارج از کشور همچنین به آنها اجازه میدهد تا به کسبوکار خود تنوع ببخشند. با این حال، ورود بانکهای خارجی به میزان زیادی بستگی به محیط اطلاعاتی کشور میزبان دارد. بنابراین، بانکهای خارجی فعالیت در کشورهایی را آسانتر مییابند که سازوکارهای مناسب برای کاهش هزینههای اطلاعاتی مربوط به انجام تجارت خارجی در آنها وجود دارد. موانع ورود و محدودیتهایی که نسبت به فعالیت بانکهای خارجی اعمال میشود نیز اهمیت دارند.

آثار مشارکت بانک خارجی

شواهد مربوط به رقابت و کارایی نشان میدهد اگرچه کارآمدی بانکهای خارجی کمتر از بانکهای داخلی در کشورهای (میزبان) دارای درآمد بالاست، اما در کشورهای در حال توسعه آنها بهتر از همتایان داخلی خود عمل میکنند. بانکهای خارجی ممکن است فناوریها و فرآیندهای برتر را به اقتصاد میزبان منتقل کنند اما با هزینه اضافی ناشی از تجارت در خارج از کشور مواجه میشوند. بخشی از این هزینه ممکن است حاصل از فعالیت در محیطهای مختلفی باشد که بانک خارجی مجبور به آشنایی با آن است؛ این آشنایی بیشتر در زمینه توسعه نهادی، چارچوب قانونی، بازارهای مالی، یا ریسک اعتباری اقتصاد میزبان باید صورت بگیرد. در حالی که مطالعات زیادی در کشورهای پردرآمد حاکی از کارآمدی بیشتر بانکهای داخلی نسبت به بانکهای خارجی است، مطالعات متمرکز بر کشورهای در حال توسعه عکس این الگو را نشان میدهد. به عبارت دیگر، در کشورهای در حال توسعه بانکهای خارجی از نظر هزینه و فایده، کارآمدتر از بانکهای داخلی هستند که در واقع، این یافته منطبق با شواهد حاصل از مطالعات موردی کشوری و کار تجربی با استفاده از دادههای پانل کشورها نیز هست. عملکرد بانک خارجی در کشور میزبان به عوامل مختلفی نظیر ویژگیهای آن کشور، عوامل جغرافیایی و فرهنگی و ساختار بازار بستگی دارد. در کشورهای در حال توسعه، بانکهای خارجی هزینههای بالاسری کمتر و حاشیه سود و سودآوری بیشتری دارند، که احتمالاً به معنی آن است که بانکهای خارجی به طور کلی تکنولوژیهای بهتر نسبت به بخشهای بانکی کمتر توسعهیافته دارند اما در بازارهای بانکی توسعهیافتهتر، این بانکها فاقد چنین مرز تکنولوژیکی هستند. اخیراً، کلاسنس و ون هورن (2012) دریافتند که فعالیت بانکهای خارجی اگر متعلق به یک کشور پردرآمد باشند و اگر رقابت در بخش بانکی داخلی محدود و بانک خارجی بزرگتر باشد، نسبتاً سودآورتر خواهد بود. بانکهای خارجی در طول زمان سودآورتر میشوند، به ویژه هنگامی که اقتصاد میزبان زمینههای جغرافیایی و فرهنگی مشابهی با کشور مبدأ بانک داشته باشد.

در اصل، بازده بالاتر بانکهای خارجی در کشورهای در حال توسعه میتواند عملکرد بانکهای داخلی و میزان رقابت در نظام بانکی آنها را بهبود بخشد. بانکهای خارجی میتوانند عملکرد بانکهای داخلی را به شیوههای مختلفی ارتقا دهند. برای مثال، افزایش رقابت ناشی از ورود عامل خارجی جدید بین بازیگران این حوزه، باعث فشار بر بانکهای داخلی برای افزایش کارایی (مثلاً) از طریق کاهش هزینهها و ارائه محصولات باکیفیتتر میشود. به طور خاص، ورود قطعی و دائمی (حضور فیزیکی) بانکهای خارجی، تعداد بانکها در کشور میزبان و رقابت را افزایش میدهد و میتواند منجر به کاهش تمرکز بازار شود.

رویکردهای فرامرزی نسبت به قانونگذاری، نظارت و حل مساله

مقامات مسوول با چالش پیچیدهای در قانونگذاری، نظارت و به خصوص حلوفصل مسائل مربوط به یک بانک فراگیر بینالمللی مواجه هستند. یک مشکل اساسی این است که کشورهای مستقل در بازارهای جهانی و بینالمللی در حال فعالیت هستند. در این بازارهای متصل و بههمپیوسته، شکست بانک در یک کشور ممکن است منجر به بروز اثرات خارجی زیادی در کشورهای دیگر شود. به عنوان مثال، اگر بانکی شکست بخورد که سهم زیادی از سپردههای آن سپردههای غیرداخلی است، سپردهگذاران خارجی ممکن است در معرض خطر باشند. با این حال، چنین هزینههایی ممکن است از سوی ناظران داخلی در نظر گرفته نشوند که این امر میتواند منجر به اتخاذ تصمیمات نامناسب شود و این جایی است که ارزش مقررات بینالمللی بهتر دیده میشود. برای جلوگیری از این انحرافات و آثار خارجی، مقرراتگذاری، نظارت و حلوفصل مسائل بانکهای فراگیر بینالمللی باید در سطح فراملی رخ دهد. گرچه یک بدهبستان اساسی در انتخاب معماری بهینه در حوزه مالی بینالملل وجود دارد. همانطور که در برخی تحقیقات اشاره شده است، اگر تمام کشورها یکسان باشند، توافق بر سر مدل مناسب برای مقررات بینالمللی، ساده خواهد بود اما هر چه تفاوتها میان کشورها (به عنوان مثال از نظر نظامهای قانونی و نظارتی آنها یا قرار داشتن در معرض هزینههای ناشی از ورشکستگی بانک) بیشتر باشد هزینه همکاریهای نزدیکتر، بالاتر خواهد رفت. بنابراین هر چه این اختلافات میان کشورها بیشتر باشد، نظارت فراملی کمتر مطلوب و موثر خواهد بود. پژوهشگران معتقدند که با مهمتر شدن آثار جانبی و نزدیکتر شدن هزینههای شکست (ورشکستگی) بین کشورها، احتمال ترجیح نظارت فراملی به نظارت ملی نیز بیشتر خواهد شد. از این بدهبستان اساسی میتوان به عنوان یک چارچوب کلی برای ارزیابی اثربخشی و تناسب اَشکال مختلف از ادغامهای فرامرزی در مورد نظارت بانکی بهره جست. تاکنون، همکاری نظارتی در سطح بینالمللی، شیوه مرجح برای مدیریت عدم انطباق جغرافیایی میان بانکهای بینالمللی و نظارت ملی بوده است. برای بیش از 40 سال، ناظران نهتنها از طریق هماهنگسازی مقررات و استانداردهای نظارتی بلکه از طریق تبادل اطلاعات در مورد نهادهای مالی فرامرزی نیز با یکدیگر همکاری کردهاند. تبادل اطلاعات در مورد نهادهای مالی به کشور میزبان در ارزیابی ریسک یک بانک خارجی بر اساس فعالیتهایش در کشور مبدأ کمک میکند و این اطلاعات، اتخاذ اقدامات لازم (از سوی کشور میزبان) برای مقابله با ریسکهای احتمالی را نیز ممکن میسازد. تبادل اطلاعات همچنین برای جلوگیری از ریسکهای عملیاتی قابل توجه مانند پولشویی و تامین مالی تروریسم بسیار حیاتی است.

جمعبندی و نتایج سیاستی

فعالیت و حضور فیزیکی بانکهای بینالمللی میتواند مزایای مهمی برای توسعه مالی هر چه بیشتر کشور میزبان داشته باشد. ورود بانکهای خارجی میتواند رقابت در بخش بانکی را افزایش، عملکرد بانکهای داخلی را بهبود و دسترسی کلی به اعتبارات را افزایش دهد. بانکهای خارجی همچنین میتوانند برای کشور میزبان یک طرح تقسیم ریسک ارائه دهند اما، همانطور که در مورد همه طرحهای تقسیم ریسک صادق است، این یک رابطه یکطرفه نیست؛ دو طرف (بانک مادر و وابستگان خارجی آن یا کشور مبدأ و کشور میزبان) باید از یکدیگر در دوران سختی حمایت کنند. تجربه بانکهای بینالمللی در چند دهه گذشته، درسهای سیاستی ارزشمندی را در راستای کسب منافع حاصل از بانکداری بینالمللی همزمان با حداقلسازی هزینهها برای هر دو طرف ارائه میدهد. مطالعه رانههای بینالمللیسازی بانک و عواقب آن، روشهای خوب و بد برای جذب بانکهای بینالمللی را نشان میدهد. گشودن درهای کشور میزبان به روی شرکتهای غیرمالی خارجی و ایجاد فرصتهای کسب سود برای شرکتهای خارجی، بانکهای خارجی را که به دنبال سود و تنوعبخشی هستند، جذب میکند. البته، کشورهای میزبان باید از ارائه چنین فرصتهایی برای کسب سود به بانکهای خارجی با وجود قوانین و نظارتهای ضعیف اجتناب کنند زیرا این رویکرد بانک مادر (مبدأ) را وسوسه میکند که ریسکهای بیشتری در کشور میزبان بپذیرد، برای مثال از طریق آربیتراژ قوانین

(regulatory arbitrage) (بهرهگیری از خلأهای قانونی و نیز تفاوت قوانین کشورها به منظور اجتناب از یک قانون خاص یا کسب سود). بنابراین بهترین راه برای جلوگیری از تبدیل شدن کشور میزبان به مأمنی که میتوان در آن خطر کرد (سوءاستفاده)، تنظیم یک چارچوب قوی در حوزه نظارت و قوانین مالی و اطمینان از خودکفایی شرکتهای تابعه خارجی (مجهز بودن به الزامات سرمایهگذاری قوی و سهم بالای سپردههای خرد در تامین مالی) است. از آنجا که شعب خارجی، بیشتر تابع قوانین کشور مبدأ هستند مقامات کشور میزبان باید شرکتهای تابعه را به عنوان روش ورود بانکهای بینالمللی ترجیح دهند. از طرف دیگر، برخی از الگوهای تجاری بانکهای خارجی ممکن است از اقتصاد کشور میزبان در برابر نتایج منفی مرتبط با نوع خاصی از فعالیت (به عنوان مثال، شوک منفی وارده به فعالیتهای مبتنی بر هزینه، غیرانتفاعی و درآمدزا) محافظت کنند.

همانطور که پیشتر اشاره شد، مقرراتگذاری و نظارت قوی در یک محیط نهادی ضعیف امکانپذیر نیست. آزادسازی مالی باید با اصلاحات نهادی همراه باشد؛ اصلاحاتی که مانع بیرون راندن شرکتکنندگان از طریق بانکهای خارجی بدون افزایش رقابت و کارایی بخش بانکی در اقتصاد میزبان هستند. همچنین آزادسازی مالی باید به تدریج معرفی شود تا بانکهای داخلی بتوانند خود را با آن سازگار کنند و با بانکهای جدید خارجی بهتر رقابت کنند. در دوران رکود در کشور مبدأ یا رکود جهانی، در کشور میزبانی که دارای محیط نهادی قوی و نظام بانکی رقابتی است بانکهای خارجی با احتمال کمتری هزینهها و فعالیتهایشان را محدود میکنند (در نتیجه کشور میزبان کمتر آسیب میبیند). علاوه بر این، کشورهایی با محیط اطلاعاتی مناسب و اجرای قراردادهای موثر، احتمالاً بیشتر به منافع حاصل از حضور بانکهای خارجی دست مییابند؛ زیرا فرآیند بهبودیافته به اشتراکگذاری اطلاعات (برای مثال از طریق ثبت اعتبار) میتواند به بانکهای خارجی در کاهش میانگین نرخ بهره وام و افزایش کیفیت متوسط آن کمک کند. در صورت امکان، مانند فرآیند خصوصیسازی، مقامات کشور میزبان باید از میان بانکهای مادر خارجی، مالکان آینده را با دقت انتخاب کنند. آنها میتوانند سعی در تنوع بخشیدن به فهرست کشورهای مبدأ کنند و اطمینان حاصل کنند که بانکهای مادر آینده نیز متنوع شدهاند و بیش از حد وابسته به تامین مالی عمده نیستند، تا جایی که میتوانند نقدینگی و حمایتهای دیگری برای شرکتهای تابعه خود حتی در زمانهای سخت (در مبدأ) فراهم کنند.

کشورهای میزبان میتوانند سعی کنند بانک مادر را از میان کشورهایی انتخاب کنند که مقررات بانکی کارا و تا حدی نزدیک به کشور میزبان (از نظر فرهنگی، نهادی یا فاصله جغرافیایی) داشته باشند تا ثبات شرکت تابعه یا شعبه آن بانک خارجی را افزایش دهند. همچنین مقامات کشور میزبان ممکن است در بین ویژگیهای دیگر بانکهای خارجی، مانند مدل کسبوکار، تنوع ایجاد کنند. این تنوعبخشی استراتژیک، بهتر است در سطح استراتژیهای حوزه مالی برنامهریزی شود، نه در مرحله بعضاً بیهوده صدور مجوز. در نهایت، داشتن موقعیت اصلی در گروه بانکی (از لحاظ سودآوری یا اندازه نسبی) موجب کاهش احتمال تصمیم به خروج از سوی بانک خارجی در مواجهه با یک شوک میشود. همچنین همه تلاشها برای شکل دادن به فهرست بانکهای خارجی (حاضر) باید با تعهدات کشور در موافقتنامههای تجاری چندجانبه و ترجیحی مربوط به خدمات تجارت، سازگار باشد. کشوری که این رویکرد را دنبال میکند، احتمالاً نیاز به شناسایی مجموعهای از معیارهای عینی دارد. برای ارزیابی ورودهای آتی جهت اطمینان از اینکه مقررات موجود در توافقنامههای تجاری که مانع تبعیض علیه کشورهای دیگر میشود، نقض نمیشوند. شکستهای مقرراتی و نظارتی در بحران مالی جهانی اخیر، منجر به تلاشهای جدی برای بازسازی نظام حاکم بر مقررات شد. دو رویکرد افراطی که بر مباحث سیاستی فعلی تاثیر میگذارند شامل قلمرو / منطقهگرایی (به معنی محدود کردن فعالیتها به قلمرو حاکمیت خاص که مانعی برای نظام مالی باز محسوب میشود) و جهانیسازی (توزیع عادلانه هزینههای ورشکستگی شامل تقسیم بار به صورت فرامرزی) میشود. اگرچه این دو رویکرد ممکن است برای بسیاری از کشورها بیش از حد افراطی باشد، انتخاب یک مدل بینابینی از همکاری که شامل برخی از عناصر رویکرد جهانیسازی میشود، احتمالاً امکانپذیر است. در حالت ایدهآل، این مدل میانی از یک توافقنامه بینالمللی در مدیریت بحران استفاده میکند که صراحتاً مسوولیتها و فرآیندهای لازم را تعیین میکند. ایجاد محدودیت (رویکرد قلمروگرایی) روشی است که برخی از قانونگذاران داخلی به دنبال محدود کردن پیامدهای بالقوه منفی ناشی از حضور بانکهای خارجی، از آن استفاده میکنند. مقامات میزبان تمایل دارند سرمایه و نقدینگی داخلی، تاثیر شوکهای خارجی را به حداقل برسانند. از لحاظ مزایا، این رویکرد، انگیزههای قویتری برای نظارت داخلی و عدم نیاز به تقسیم بار (هزینه) را فراهم میکند. با این حال، این رویکرد برای نهادهای مالی، کارآمدی کمتری دارد زیرا در وهله اول به دلیل خروجهای احتمالی و مشکلات نقدینگی، مزایای بانکداری فرامرزی را کاهش میدهد و به صورت بالقوه هزینههایی را در صورت بروز فشارهای اقتصادی ایجاد میکند. این رویکرد همچنین هرگونه انگیزه نظارتی و مقرراتی فرامرزی را تضعیف میکند که به این ترتیب، باز بودن عمومی نظامهای مالی نیز آسیب میبیند.

پیامهای کلیدی این مبحث

بانکهای خارجی با حضور فیزیکی خود در کشور میزبان، توانایی بهبود عملکرد و همچنین افزایش شدت رقابت در بخش بانکی داخلی و دسترسی کلی به اعتبارات در اقتصاد میزبان را دارند. این مزایا بیشتر زمانی محقق میشوند که چارچوب نظارتی و قانونی مناسبی در کشورهای میزبان و مبدأ وجود داشته باشد و در صورتی که آزادسازی مالی با اصلاحات نهادی همراه باشد؛ اصلاحاتی که محیط اطلاعاتی و اجرای قراردادهای اقتصاد میزبان را تقویت میکند.

گرچه بانکهای خارجی میتوانند در جریان بحران مالی داخلی به تقویت جریان اعتبارات کمک کنند، اما آنها از طرف دیگر میتوانند شوکهایی را از خارج، وارد کشور میزبان کنند. همکاری مقامات کشورهای مبدأ و میزبان میتواند گسترش شوک را کمینه کند. علاوه بر این، اقتصادهای میزبان میتوانند جهت صدور اجازه ورود به بانکهای خارجی، مقررات بانکی سختگیرانهتری وضع کنند یا فهرست بانکهای خارجی را بر اساس کشور مبدأ متنوع کنند تا تاثیر شوکهای وارده از یک کشور خاص را کاهش دهند.

ترکیب بانکهای خارجی به سرعت در حال تحول است. از زمان بحران مالی جهانی، اکثر بانکهایی که خارج شدند (از کشور میزبان) بانکهای دارای مقر اصلی در کشورهای پردرآمد بودهاند در حالی که ورود بانکهای متعلق به کشورهای در حال توسعه به کشورهای همسطح، افزایش یافته است و منطقهگرایی بیشتری در ساختار بانکهای خارجی مشاهده میشود. این روند میتواند بر چگونگی تخصیص اعتبار بانکی تاثیر بگذارد زیرا بانکداری از نوع رابطه کشورهای در حال توسعه با یکدیگر ممکن است در غلبه بر چالشهای ناشی از اعطای وام به مشتریان کوچکتر و به لحاظ اطلاعاتی غیرشفافتر (که در کشورهای در حال توسعه از این مشتریان بهوفور دیده میشود) قویتر باشد. با این حال، این نوع بانکداری را ممکن است خطراتی از ناحیه میزبانی بانکهای خارجی متعلق به کشورهای کمتر تنظیم (مقرراتگذاری)شده و به لحاظ نهادی ضعیفتر تهدید کند.

در مجموع، همکاریهای فشردهتر و فراتر از موافقتنامههای بینالمللی و تبادل اطلاعات بین کشورهای میزبان و مبدأ مورد نیاز است. طبق موافقتنامههای همکاری فعلی، مقامات کشور میزبان قدرت محدودی برای نظارت مناسب بر بانکهای بینالمللی دارند و ناظران کشورهای میزبان و مبدأ، به طور کامل اثرات تصمیماتشان در حوزه فرامرزی را در نظر نمیگیرند.

همچنین فناوریهای جدید در بخش مالی، رقبای جدیدی را به وجود میآورند و نحوه انجام امور بانکی را تغییر میدهند. این تغییرات به احتمال زیاد بر دسترسی به خدمات مالی و همچنین بهرهوری و ثبات بخش مالی تاثیرگذار خواهند بود. فناوری مالی میتواند به افزایش دسترسی و بهبود خدمات مالی و در نتیجه ایجاد تحول در رقابت بین ارائهدهندگان خدامت مالی بینجامد. بانکهای بزرگ بینالمللی که توانایی سرمایهگذاری بیشتری در تحقیق و توسعه دارند احتمالاً نقش مهمی در این زمینه ایفا خواهند کرد. یک چالش اساسی برای سیاستگذاران، پایش دقیق ریسکهای ناشی از ظهور یک صنعت جدید و به سرعت در حال توسعه بدون ایجاد مانع برای بهرهگیری از امکانات آن خواهد بود.

۳- قرضدهی فرامرزی از طریق بانکهای بینالمللی

اعتبارات بانکی فرامرزی در دهههای اخیر به سرعت گسترش یافته و به بخش مهمی از فعالیتهای تجاری بانکهای فراگیر بینالمللی بدل شدهاند. مطالبات بانکی فرامرزی طی سالهای 2001 تا 2014 در سراسر جهان دو برابر شدهاند که بخش مهمی از این رشد مرهون تراکنشهای مالی صورتگرفته در کشورهای در حال توسعه چه به عنوان مبدأ چه به عنوان مقصد است. برای مثال در مدت زمان یادشده، مطالبات بانکی فرامرزی در کشورهای درحال توسعه سه برابر شده است. این افزایش چشمگیر در اقتصاد کشورهای جنوب همراستا با رشد سریع دیگر تراکنشهای مالی سبب یکپارچگی عمیقتر اقتصادهای مذکور در بازارهای مالی بینالمللی شد.

این گسترش البته یکنواخت نبوده و فراز و نشیبهایی را طی کرده است. شاید یکی از دلایل این امر بحران مالی جهانی در اواسط دوره زمانی یادشده باشد. هرچند که قرضدهی فرامرزی به کشورهای درحال توسعه در ابتدا از سوی بانکهای فراگیر بینالمللی مستقر در کشورهای با درآمد بالا آغاز شد، اما پس از پایان بحران مالی، شاهد افزایش چشمگیر تراکنشهای مالی در میان کشورهای درحال توسعه (یعنی تراکنشهای جنوب به جنوب) هستیم. به علاوه، همزمان با کاهش جریانهای مالی از مبدأ کشورهای توسعهیافته، میتوان به کارگیری منابع جایگزین مالی همچون بازار اوراق قرضه و تسهیلات داخلی را به وضوح مشاهده کرد. همچنین کسبوکارهای دیجیتال امکان ارائه خدمات مالی را ورای بخش بانکی سنتی فراهم کردهاند. این تحولات بنگاهها را قادر ساخته است تا منابع مالیشان را متنوع کنند، درعین حال، آنها را در معرض انواع جدیدی از ریسک قرار داده است. در ادامه این بخش به بررسی این تحولات که افق مالی را در دهه اخیر میلادی شکل دادهاند، خواهیم پرداخت.

مزایا و معایب قرضدهی فرامرزی

اعتبارات فرامرزی مزایای مهمی برای قرضدهندگان و قرضگیرندگان به همراه دارد. پساندازها از طریق بانکداری فرامرزی به سمت کشورهایی سوق داده میشوند که دارای فرصتهای بهرهورتری برای سرمایهگذاری هستند، به این ترتیب انباشت سرمایه در سراسر دنیا به نحوی کاراتر صورت خواهد گرفت. این پدیده همچنین بانکهای فراگیر بینالمللی را قادر میسازد تا متنوعسازی ریسک را بهتر انجام داده و خود را در مقابل ریسکهای مختص کشورهای مختلف پوشش دهند. از دیدگاه قرضگیرندگان، بانکهای فراگیر بینالمللی میتوانند قیود مالی را در کشور میزبان از طریق فراهم ساختن دسترسی به منابع جایگزین تامین مالی خارجی و جبران نوسانات مربوط به اعتبارات داخلی، تسهیل کنند. در عوض، حضور سرمایه خارجی ممکن است سیاستگذاران کشور میزبان را در جهت اتخاذ سیاستهای خوب و حکمرانی بهتر تحت فشار قرار دهد تا بتوانند همچنان به جذب تسهیلات خارجی ادامه داده، سیاستهای مذکور را زنده نگه داشته و از مناقشات مربوط به سرمایه جلوگیری کنند. سرمایه خارجی همچنین رقابت را میان فراهمآورندگان مختلف تامین مالی تشدید و به این ترتیب تلاشی در جهت بهبود کیفیت ایجاد خواهد کرد که میتواند کارایی را در نظام بانکی داخلی بهبود بخشد.

البته بانکداری فرامرزی میتواند از طریق سرریز یا سرایت مالی تهدیدهایی را علیه ثبات مالی به همراه بیاورد. یک پیامد اجتنابناپذیر متنوعسازی بینالمللی ریسک این است که بانکهای فراگیر بینالمللی میتوانند قرضدهی خارجی را به منظور برطرف ساختن ناهمخوانیهای ترازنامهای در کشور خود، متوقف کنند. البته دلایل دیگری نیز در این زمینه وجود دارد، اما درکل باید به یاد داشت که این پدیده نوعی بدهبستان است. اقتصادی که به روی تراکنشهای بینالمللی باز است، درزمان رونق از جریان سرمایه بیشتر سود میبرد و هنگامی که اوضاع چندان خوب نیست، تسهیلات کمتری دریافت میکند و در بدی شرایط سهیم میشود. یک مثال بارز این امر، کاهش تسهیلات از سوی بانکهای کشورهای اروپای غربی به همتایان شرقیشان بود که همزمان با بحران مالی اتفاق افتاد.

علاوه بر این، مولفههای مختص هر کشور مانند شرایط کلان اقتصادی، نهادهای ذیربط و ماهیت چارچوب مقرراتگذاریشان، محرکهای مهمی در زمینه بانکداری فرامرزی به حساب میآیند. درواقع جریانهای سرمایهای در کشورها و مناطق مختلف بسیار ناهمگوناند که این امر از اثرگذاری ویژگیهای خاص هر کشور بر جریانهای سرمایهای حکایت دارد. برای مثال، مطالعات نشان میدهند شرایط کلان اقتصادی کشور دریافتکننده تسهیلات، تاثیر قابل توجهی بر جریان نقدی فرامرزی دارد. نهادها همچنین به غایت مهماند چراکه متضمن حفظ حقوق مالکیت، اثربخشی قانونی و نیز پیشگیری از وقوع مصادرهها هستند. همچنین شواهد حکایت از آن دارند که یکپارچگی فرآیندهای مقرراتگذاری مانند آنچه در اتحادیه اروپا با معرفی ارز مشترک یورو رخ داده است، روند تراکنشهای فرامرزی را سرعت میبخشد.

در ضمن با شتاب گرفتن روند جهانیسازی در زمینه مالی، عوامل دیگری به جز شرایط کشور مقصد نیز در شدت و ضعف این تراکنشها نقشآفرینی میکنند. به میزانی که اقتصاد کشورهای مختلف در هم تنیدهتر شود، مساله یک کشور دیگر تنها به همان کشور محدود نیست و بر سایر اقتصادها نیز اثر میگذارد. از همینرو، روندهای جهانی و رویدادهای پیرامونی نیز هنگام اعطای تسهیلات فرامرزی به عنوان عاملی اثرگذار مطرح میشوند.

ظهور کشورهای جنوب

مقالات و گزارشهای متعددی به بررسی نقش روزافزون کشورهای جنوب (درحال توسعه) در نظام بانکداری جهانی پرداختهاند. این مطالعات را میتوان در دو گروه عمده جای داد. گروه اول پژوهشهایی هستند که به بررسی وضعیت دارایی و بدهی نظام بانکداری برمبنای گزارشهای منتشرشده از سوی بانکها در اقتصادهای مختلف میپردازند. گروه دوم اما جریانهای سرمایهای وامهای اتحادیهای فرامرزی را که از سوی شرکتهای خصوصی اعطا میشوند بررسی میکنند. مطالعات اخیر نشان میدهند وامهای گروه دوم، حدود یکسوم کل مطالبات فرامرزی را در حدفاصل سالهای 1995 تا 2012 به خود اختصاص دادهاند. تفاوت ماهوی دو گروه مطالعه یادشده به نوع دادههای آنها بازمیگردد، جایی که مطالبات بانکی در مقطعی از زمان انباشته میشوند اما وامهای اتحادیهای به صورت جریانهای مبتنی بر تراکنش مالی حرکت میکنند. در این قسمت سعی میکنیم ضمن اشاره به تفاوتهای این دو گروه، نشان دهیم چگونه این دو نوع داده مکمل یکدیگرند و تصویری بزرگ از نظام بانکداری به ما ارائه میکنند.

از اوایل دهه 1990 میلادی، بسیاری از اقتصادهای در حال توسعه، تلاشهای مهمی را در جهت آزادسازی و گسترش دامنه و عمق فعالیت نظامهای مالیشان به انجام رساندهاند. این کشورها، علاوه بر کاهش یکجانبه محدودیتهای رسمی بر تحرک سرمایههای بینالمللی، به سمت همکاریهای بینالمللی روی آوردهاند تا روند یکپارچهسازی نظام مالیشان با بازارهای مالی جهانی را سرعت بخشند. از جمله این همکاریها میتوان به توافقنامه جامع سرمایهگذاری میان کشورهای عضو آسهآن (ASEAN) در سال 2009، مجمع بازار سرمایه آسهآن (ASEAN) در سال 2004 و بیش از چهار هزار معاهده دوجانبه از سوی کشورهای جنوب (اقتصادهای درحال توسعه) طی سالهای 1990 تا 2013 اشاره کرد. درنتیجه این ابتکار عملها، کشورهای یادشده به میزان قابل توجهی در عرصه مالی بینالمللی مشارکت داشتهاند.

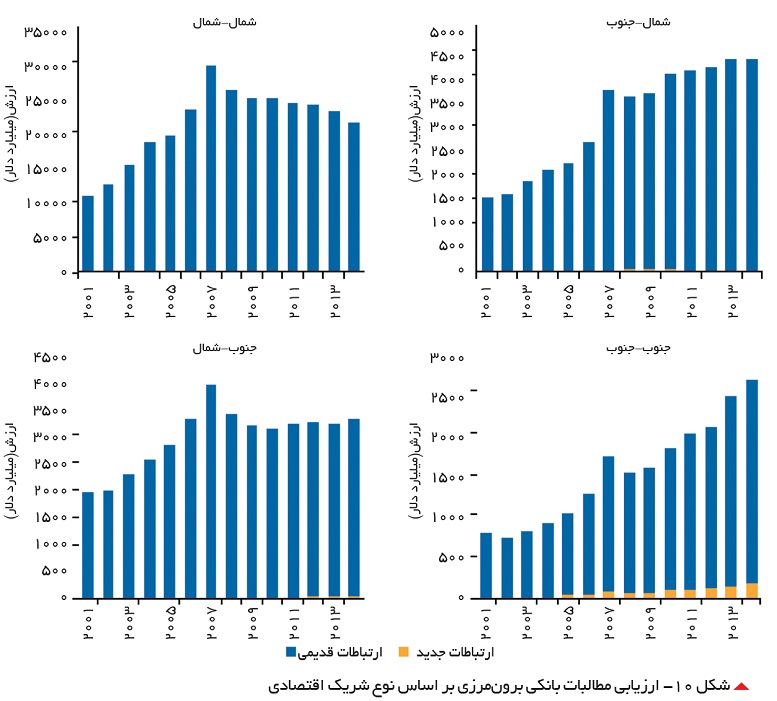

به علاوه در همین راستا، شاهد ارتباط روزافزون اقتصادهای درحال توسعه با سایر نقاط جهان از نظر قرضدهی بانکی فرامرزی هستیم. در حدفاصل سالهای 2002 تا 2014، مطالبات بانکی فرامرزی و وامهای اتحادیهای بیشترین رشد ممکن را تجربه کردهاند که سبب شده تا در مقام مقایسه از مراودات مالی میان کشورهای شمال-شمال (توسعهیافتهها) در زمینه یادشده پیشی بگیرند. البته توجه داشته باشید که ما اینجا از نرخ رشد صحبت میکنیم که بر این اساس، بدون شک قرضدهی مالی میان کشورهای جنوب در مقایسه با کشورهای شمال رشد بیشتری داشته است. اما مساله اینجاست که کشورهای حوزه جنوب همگون نیستند و بسته به مناطق مختلف، الگوهای قرضگیری و قرضدهی متفاوتی را تجربه کردهاند. از این نظر میتوان گفت وضعیت قرضدهنده و قرضگیرنده در میان کشورهای درحال توسعه، از بیشترین ناهمگونی برخوردار است. برای مثال کشورهای حوزه شرق آسیا و اقیانوسیه عملکردی خارقالعاده را از خود به نمایش گذاشتهاند درحالی که مراودات مالی در منطقه آفریقا یا آمریکای لاتین متفاوت بوده است. البته جای تعجب ندارد که کشورهای با درآمد بالا همگونی بیشتری داشته و عملاً در مواجهه با سایر کشورهای حوزه جنوب (به جز منطقه شرق آسیا و اقیانوسیه)، در نقش قرضدهنده صرف ظاهر شدهاند. این در حالی است که الگوی قرضدهی کشورهای شرق آسیا و اقیانوسیه تقریباً مشابه کشورهای حوزه شمال یعنی توسعهیافتهها بوده است. به همین جهت است که در صورت بررسی مراودات مالی از منظر نوع شریک اقتصادی، کشورهای یادشده در مقایسه با سایر همتایان حوزه جنوبی خود از وضع بهتری برخوردارند.

اثر جانشینی طی بحران مالی جهانی

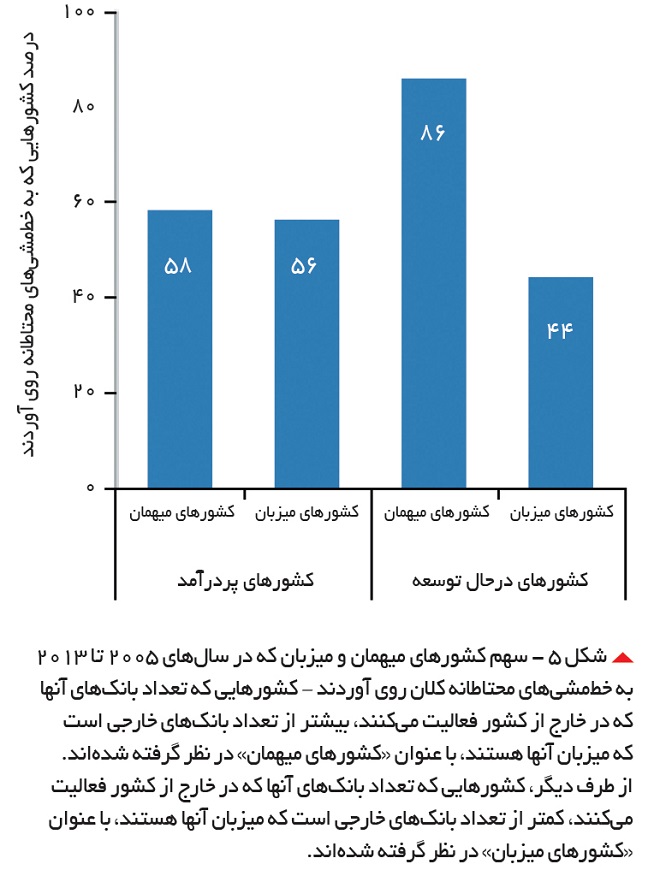

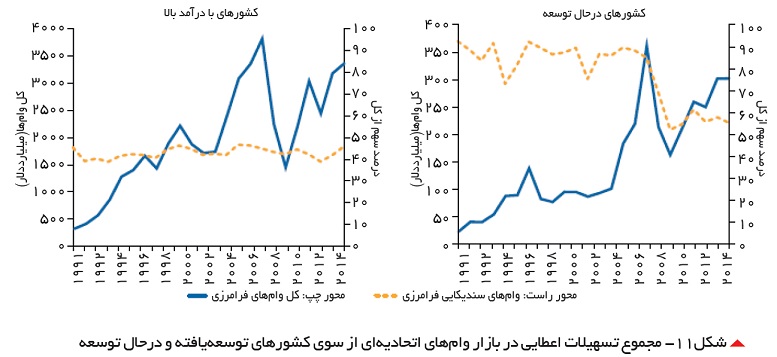

بانکهای فراگیر بینالمللی پیش از وقوع بحران مالی جهانی فعالیتهای قرضدهی خود را به سرعت گسترش دادند. این امر به ویژه در دهه 1990 میلادی و نیز اوایل قرن بیستویکم بهشدت مشهود بوده است. در سالهای 1991 تا 2007، حجم سالانه صدور وامهای اتحادیهای از سوی شرکتهای غیرمالی در کشورهای با درآمد بالا بیش از هفت برابر شده است. این رقم برای کشورهای درحال توسعه بیش از هشت برابر است. به دنبال روند رو به رشد جهانیسازی، بخش مهمی از این جریان تسهیلات به وامهای فرامرزی تعلق داشت. به طور خاص طی این مدت، حدود 43 درصد منابع فراهمشده در کشورهای توسعهیافته و نیز 86 درصد در کشورهای درحال توسعه از خارج نشأت میگرفتهاند. بانکهای کشورهای با درآمد بالا، نهتنها در قرضدهی فرامرزی پیشتاز بودند بلکه بیشتر جریانهای سرمایهای ورودی به کشورهای درحال توسعه از آنها نشأت میگرفت. بانکهای اروپای غربی حدود 53 درصد از وامهای فرامرزی خود را به کشورهای درحال توسعه اعطا کردهاند. رتبه دوم این اعطای تسهیلات به ایالات متحده تعلق میگیرد که منشأ حدود 20 درصد از این جریانهای سرمایهای فرامرزی بوده است.

با این حال، همزمان با وقوع بحران مالی، کشورهای توسعهیافته بسیاری از این جریانهای درآمدی را قطع کرده یا از سرعت آن کاستند. برای مثال، طی سالهای 2007 تا 2009 وامهای اتحادیهای اعطاشده از سوی بنگاههای مختلف در کشورهای توسعهیافته با کاهشی 62درصدی مواجه شد. متعاقباً کشورهای درحال توسعه کاهشی 55درصدی را در تامین مالی مبتنی بر تسهیلات تجربه کردند. طبیعتاً از آنجا که اکثر نهادهای مهم مالی در کشورهای اروپای غربی و آمریکای شمالی واقع شدهاند، این کشورها کاهش شدیدتری را در زمینه تامین منابع مالی تجربه کردند. در نتیجه هم تسهیلات داخلی و هم فرامرزی در کشورهای با درآمد بالا کاهش یافتند در حالی که تنها تسهیلات فرامرزی در کشورهای درحال توسعه با کاهشی قابل توجه روبهرو شدند. واقعیت این است که تامین مالی مبتنی بر تسهیلات فرامرزی در کشورهای درحال توسعه بیش از توسعهیافتهها کاهش یافت چراکه پیش از آن نیز سهم بیشتری داشت و در نتیجه بحران یادشده ناگهان کاهشی شدیدتر را تجربه کرد. جالب آنکه این کاهش با اعطای تسهیلات داخلی از سوی بانکهای کشورهای درحال توسعه به طور نسبی جبران شد. به همین دلیل است که طی دوران بحران مالی و پس از آن، تسهیلات داخلی در مقایسه با وامهای فرامرزی، رو به فزونی داشته است.

پس از مدتی، اعطای سختگیرانهتر تسهیلات و نیز دشواریهای تامین مالی از خارج، سبب شد شرکتهای غیرمالی که در برخی کشورها تغییر ترکیب بازارهای مالی را منعکس میکردند، پا به عرصه بگذارند. تعجبی ندارد که در چنین شرایطی بنگاههای مشغول به فعالیت ترجیح میدهند منابع مالی مورد نیاز خود را از طریق نهادهای داخلی تامین کنند. درنتیجه این امر، اعطای تسهیلات داخلی طی سالهای 2007 تا 2009، 44 درصد افزایش یافت.

فینتکها و آینده بانکداری فراگیر بینالمللی

در این قسمت به تغییر و تحولات ایجادشده در بازارهای مالی از زمان ظهور فینتکها میپردازیم. اگرچه هنوز بر سر معنای دقیق فینتک اجماع نظر وجود ندارد اما در این نوشتار منظور ما از فینتک، پدیدهای است که امکان ارائه برخی سرویسهای مالی را ورای بخش مالی سنتی فراهم میکند. با نگاهی دقیقتر درمییابیم استحکام مقررات بازارهای مالی جهانی پس از بحران مالی و نیز رواج استفاده از گوشیهای همراه هوشمند، بستری مناسب را برای انجام امور مالی از طریق تکنولوژیهای نو فراهم آورده است. این پدیده بدیع انجام کارهایی نظیر قرضدهی، پرداخت و انتقال، و نیز مدیریت ثروت را با سهولت بیشتری در مقایسه با نظام بانکداری سنتی امکانپذیر میسازد. سرمایهگذاری در شرکتهای فینتک بهشدت رشد داشته است، بر اساس برخی برآوردها در سال 2015 حداقل چهار هزار بنگاه فینتکی مشغول به کار بودهاند که گردش سرمایهای قابل توجه را مدیریت میکردهاند. درعین حال این روند به سرعت نیز رو به رشد است. در سال 2015، سرمایهگذاری در فینتکها در سطح جهان معادل مبلغی در حدود 3 /22 میلیارد دلار گزارش شده است که 12 برابر نسبت به همین رقم در سال 2010 رشد داشته است. ایالات متحده و بریتانیا در این زمینه پیشتاز بودهاند. جالب است که هرچند این شرکتها به صورتی فراگیر خدمات ارائه میدهند اما باز هم میزان خدمات ارائهشده به کشورهای درحال توسعه نیز قابل توجه بوده است. از نظر سرعت رشد، آسیا بیشترین میزان رشد را تجربه کرده است. سرمایهگذاری در فینتکهای آسیایی سهمی معادل 19 درصد کل سرمایهگذاریها در این زمینه را به خود اختصاص داده است (آمار مربوط به سال 2015)، در حالی که این رقم در سال 2010 تنها شش درصد بوده است. چین در این زمینه در منطقه مورد بررسی پیشتاز بوده است، به طوری که حدود 45 درصد سرمایهگذاریهای صورتگرفته در آسیا در این کشور بوده است. هند با 38 درصد رتبه بعدی را در این زمینه به خود اختصاص داده است. در کل، شاید گفتنش کمی زود باشد، اما به نظر میرسد آینده نظام بانکداری بهویژه در زمینه قرضدهیهای فرامرزی در دستان فینتکها قرار داشته باشد چراکه در سالهای اخیر به خوبی منابع را به سمت خود جذب کردهاند، البته باید دید در سالهای آتی، خدمات مبتنی بر این تکنولوژیها تا چه اندازه در سراسر کشورهای درحال توسعه میتوانند گسترش یابند. در این صورت جریانهای سرمایهای فرامرزی دوباره افزایشی قابل توجه را تجربه خواهند کرد.

مترجمان: سیدمحمدامین طباطبایی – مرتضی مرادی – سوده شیبانیفر | برگرفته: تجارت فردا

Hits: 0