بیشتر مردم میدانند پولی که اکنون در اختیار دارند، ارزشمندتر از پولی است که در آینده جمع خواهند کرد. زیرا از طریق راهاندازی کسبوکار یا خرید چیزی بهمنظور فروشِ آن با قیمت بالاتر در آینده یا صرفا بازکردن حساب سپرده در بانک و دریافت سود، میتوان از پول کنونی برای بهدستآوردن پول بیشتری استفاده کرد. دلیل دیگرِ پایینتربودن ارزش پول در آینده، تورم است، چون تورم موجب کاهش ارزش خرید آن پول میشود. این همان چیزی است که به آن، «ارزش زمانی پول» (time value of money) میگویند. ولی دقیقا چگونه میتوان ارزش پول در امروز را با ارزش آن در آینده مقایسه کرد؟ این همان جایی است که محاسبهی «ارزش فعلی خالص» (net present value) به کار میآید. در این مقاله اِمی گالو (Amy Gallo)، بهطور مختصر ارزش فعلی خالص (NPV) را تعریف میکند و نحوهی محاسبه و اشتباهات رایج در زمان محاسبهی آن را بیان میکند.

چگونه میتوان از ارزش فعلی خالص برای بیان ارزش سرمایهگذاری براساس ارزش پول امروز استفاده کرد؟ برای کسب اطلاعات بیشتر دراینمورد، با جو نایت (Joe Knight)، نویسندهی همکار در کتاب هوش مالی؛ راهنمای مدیران برای درک معنای واقعی ارقام و از بنیانگذاران و مالک business-literacy صحبت کردم.

ارزش فعلی خالص چیست؟

جو نایت میگوید: «ارزش فعلی خالص یعنی ارزش فعلی جریانهای نقدی با نرخ بازدهی موردنظر در پروژهی شما، در مقایسه با سرمایهگذاری اولیه.» در عمل، ارزش فعلی خالص روشی برای محاسبهی نرخ بازگشت سرمایه یا ROI مربوط به یک پروژه یا سرمایهگذاری است. با درنظرگرفتنِ تمام پولی که انتظار دارید از آن سرمایهگذاری به دست بیاورید و بیان آن بازگشت سرمایه براساس ارزش پول امروز، میتوانید مشخص کنید که آیا آن پروژه ارزشمند است یا خیر.

شرکتها معمولا از ارزش فعلی خالص به چه منظوری استفاده میکنند؟

وقتی مدیری باید پروژههای مختلف را با یکدیگر مقایسه کند و تصمیم بگیرد کدام پروژه را انجام دهد، بهطورکلی ۳ گزینه وجود دارد:

- نرخ بازده داخلی یا Internal Rate of Return؛

- روش محاسبهی بازگشت سرمایه یا Payback Method؛

- ارزش فعلی خالص.

بهگفتهی نایت، ارزش فعلی خالص که اغلب به آن NPV گفته میشود، ابزار انتخاب بیشترِ تحلیلگران مالی است. این مسئله ۲ دلیل دارد: نخست، در محاسبهی ارزش فعلی خالص، ارزش زمانی پول در نظر گرفته میشود و جریانهای نقدیِ آینده براساس ارزش پول امروز بیان میشود؛ دوم، با محاسبهی ارزش فعلی خالص، رقم دقیقی به دست میآید که مدیران میتوانند با استفاده از آن، مبلغ سرمایهگذاریشدهی نقدی اولیه را بهآسانی با ارزش فعلی بازگشت سرمایه مقایسه کنند.

او میگوید: «محاسبهی ارزش فعلی خالص بسیار بهتر از روش محاسبهی بازگشت سرمایهای است که بیش از همه مورد استفاده قرار میگیرد.» آنچه موجب استفادهی بیشتر از روش محاسبهی بازگشت سرمایه میشود، آسانبودنِ محاسبه و درک آن است، چون تنها کافی است محاسبه کنید چه زمانی میتوانید پولی را که سرمایهگذاری کردهاید، دوباره به دست بیاورید. ولی در روش محاسبهی بازگشت سرمایه، به این مسئله توجه نمیشود که قدرت خریدِ امروزِ پول، بیشتر از قدرت خرید همان میزان پول در آینده است.

نایت میگوید، همین مسئله موجب میشود ارزش فعلی خالص، روش بهتری باشد. خوشبختانه باوجود ماشینحسابهای مالی و صفحات گستردهی اِکسل، محاسبهی ارزش فعلی خالص نیز بهاندازهی محاسبهی بازگشت سرمایه آسان شده است.

مدیران از ارزش فعلی خالص برای تصمیمگیری درمورد خریدهای بزرگی مانند خرید تجهیزات یا نرمافزار نیز استفاده میکنند. بهعلاوه از این روش در تصمیمگیری درمورد ادغام و تملک شرکتها (mergers and acquisitions) نیز استفاده میشود که البته در این موارد، به آن «مدل جریانهای نقدی تنزیلشده» (discounted cash flow model) گفته میشود. درواقع این همان مدلی است که وارن بافت (Warren Buffet) برای ارزیابی شرکتها استفاده میکند. هروقت شرکتی بخواهد از ارزش پول امروز برای بیان بازدهی آینده استفاده کند، ارزش فعلی خالص، روش مناسب و مطمئنی خواهد بود.

چگونه ارزش فعلی خالص را محاسبه کنید؟

نایت میگوید، هیچکس ارزش فعلی خالص را بهصورت دستی محاسبه نمیکند؛ با استفاده از تابع NPV در اکسل و با واردکردنِ جریان هزینهها و مزایا بهراحتی میتوان آن را محاسبه کرد. («NPV» را در تابع راهنما (Help function) وارد کنید تا آموزشهای سریع مرتبط با آن را دریافت کنید). بسیاری از ماشینحسابهای مالی نیز دارای تابع NPV هستند. نایت میگوید: «من این تابع را در آیفون خود دارم، چون دوست دارم همیشه در جیبم باشد.»

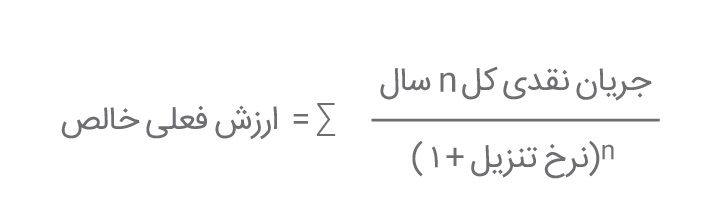

حتی اگر مثل نایت، دیوانهی ریاضی هم نباشید، درککردن ریاضیاتِ موردنیاز برای محاسبهی آن مفید است. نایت میگوید: «حتی تحلیلگرانِ باتجربه هم ممکن است محاسبات ریاضیِ آن را به یاد نیاورند یا درک نکنند، ولی ریاضیات آن بسیار ساده است.» ارزش فعلی خالص بهصورت زیر محاسبه میشود:

در این فرمول، «n» تعداد سالهایی است که جریان نقدی آن تنزیل میشود.

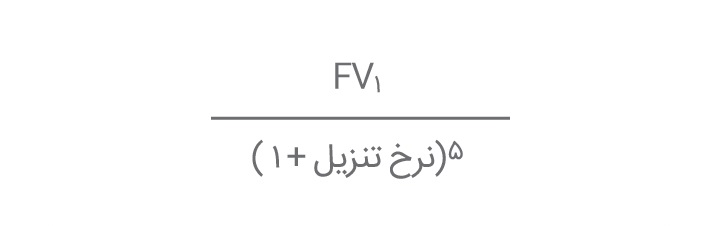

این مجموع ارزش فعلی جریانهای نقدی (مثبت برای دریافت و منفی برای پرداخت) برای هر سال سرمایهگذاری است و بهصورتی تنزیل شده که براساس ارزش پول امروز بیان میشود. برای انجام این کار بهصورت دستی، ابتدا باید ارزش فعلی بازده پیشبینیشدهی هر سال را از طریق درنظرگرفتن جریان نقدی بیشبینیشده برای هر سال و تقسیم آن بر (نرخ تنزیل + ۱) به دست بیاورید. فرمول آن بهصورت زیر خواهد بود:

در اینجا « FV» جریان نقدی پیشبینیشده برای هر سال و «n» تعداد دورههای جریان نقدی از زمان حال است.

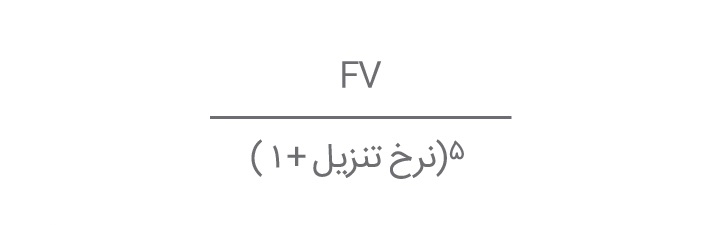

بنابراین معادلهی جریان نقدی برای ۵ سال، بهصورت زیر خواهد بود:

اگر این پروژه بازدههایی برای ۵ سال داشته باشد، این رقم را برای هریک از آن ۵ سال محاسبه میکنید و سپس آنها را با هم جمع میبندید. عددی که به دست میآید، ارزش فعلی تمام بازدههای پیشبینیشدهی شما خواهد بود. سپس سرمایهگذاری اولیه را از عددِ بهدستآمده کم میکنید تا ارزش فعلی خالص را به دست بیاورید.

اگر ارزش فعلی خالص منفی باشد، پروژهی موردنظر پروژهی خوبی نخواهد بود و درنهایت موجب ازدسترفتن پولهای نقد در آن کسبوکار خواهد شد. ولی اگر مثبت باشد، باید پروژه را انجام دهید. هرچه عدد مثبتِ بهدستآمده بزرگتر باشد، سودی که عاید شرکت میشود نیز بیشتر خواهد بود.

اکنون شاید درمورد نرخ تنزیل کنجکاو شده باشید. نرخ تنزیل برای هر شرکت متفاوت است، زیرا با چگونگی بهدستآوردن بودجه در آن شرکت مرتبط است. این نرخ، بازگشت سرمایهی موردانتظارِ سرمایهگذاران یا هزینهی استقراض پول است. اگر سهامداران، انتظار بازگشت سرمایهای ۱۲درصدی را داشته باشند، این رقم همان نرخ تنزیل مورداستفاده توسط آن شرکت برای محاسبهی ارزش فعلی خالص خواهد بود. اگر شرکت برای بدهی خود بهرهای ۴درصدی بپردازد، میتواند از این رقم بهعنوان نرخ تنزیل استفاده کند. معمولا دفتر مدیر ارشد مالی (CFO) این نرخ را تعیین میکند.

برخی اشتباهات رایجی که افراد در زمان استفاده از ارزش فعلی خالص مرتکب میشوند

مدیران باید در زمان استفاده از ارزش فعلی خالص از ۲ مسئله آگاه باشند. نخستین مسئله، دشواربودنِ توضیح ارزش فعلی خالص برای دیگران است. همانطور که نایت در کتاب خود هوش مالی مینویسد، «ارزش تنزیلشدهی جریانهای نقدی آینده، عبارتی نیست که بهراحتی بهزبانی غیرمالی بیان شود». او میگوید: «بااینحال، توضیح و نشاندادن ارزش فعلی خالص، ارزش تلاش بیشتر را دارد، زیرا این روش نسبتبه روشهای دیگر برتری دارد. او مینویسد: «هر سرمایهگذاریای که در آزمون ارزش فعلی خالص نتایج خوبی به دست میآورَد، موجب افزایش ارزش سهامدار میشود و هر سرمایهگذاریای که در این آزمون ناموفق عمل میکند، البته اگر این آزمون درمورد آن اجرا شده باشد، به شرکت و سهامداران آن آسیب میرساند.»

مسئلهی دوم که مدیران باید در نظر داشته باشند، مبتنیبودنِ محاسبهی ارزش فعلی خالص بر فرضیات و برآوردهاست، یعنی احتمال خطا بالاست. البته میتوان با بررسی دوبارهی برآوردها و انجام تحلیل حساسیت پس از محاسبات اولیه، ریسک خطا را کاهش داد.

در ۳ مورد، اشتباه در برآوردها تأثیر قابلتوجهی بر نتایج نهایی محاسبهی ارزش فعلی خالص خواهد گذاشت. نخستین مورد، سرمایهگذاری اولیه است. آیا میدانید که پروژه یا هزینهها چه ارزشی دارند؟ اگر تجهیزاتی میخرید که برچسب قیمت مشخصی دارند، ریسکی وجود نخواهد داشت، ولی اگر اینطور نباشد، ممکن است ارقام بسیار متفاوتی به دست بیاورید، مثل وقتی که سیستم IT خود را ارتقا میدهید یا درمورد زمان و منابع کارکنان، جدول زمانی پروژه و مبلغی که باید به فروشندگان خارج از شرکت بپردازید، برآوردهایی میکنید.

دومین مورد، ریسکهای مرتبط با نرخ تنزیل است. شما از نرخ امروز استفاده میکنید و آن را برای بازدهی آینده به کار میگیرید. بنابراین، احتمال دارد مثلا در سال سومِ پروژه، نرخهای بهره افزایش پیدا کند و هزینهی وجوه شما بالا برود. این یعنی بازدهی شما برای آن سال از آنچه در ابتدا تصور میکردید، ارزش کمتری خواهد داشت.

سومین مورد همانجایی است که بهگفتهی نایت، بیشتر افراد در برآوردهایشان اشتباه میکنند: باید درمورد بازدهیای که برای پروژه پیشبینی کردهاید، تقریبا مطمئن باشید. او میگوید: «معمولا این پیشبینیها خوشبینانه هستند، زیرا افراد مایلاند پروژه را انجام بدهند یا تجهیزات را خریداری کنند.»

نوشته: فاطمه زنگنه | منبع: hbr.org | برگرفته: چطور

Hits: 0