امروزه بیشتر مردم با مفهوم استارتاپ آشنا هستند و میدانند که نحوهی «سرمایهگذاری»، در موفقیت یک استارتاپ نقش زیادی دارد و بنابراین یکی از مهمترین تصمیماتی است که باید در ابتدای راه گرفته شود. به طور معمول، تهیهی سرمایه برای یک شرکت به دو روش امکانپذیر است: «بوت استرپ» یا «جذب سرمایه». در روش بوت استرپ، بنیانگذاران یک شرکت، سرمایهی آن را به طور کامل به صورت شخصی تأمین کنند و از هیچ سرمایهگذار بیرونی کمک نمیگیرند. این روش بیشتر در کسبوکارهای کوچک رایج است. به عنوان مثال، برای باز کردن یک مغازهی خواروبارفروشی یا یک دفتر فنی، احتمالا از شما انتظار میرود که کار را با پول خودتان شروع کنید و بلافاصله به درآمدی برسید که در آینده به سرمایهای برای گسترش کار تبدیل شود. البته میتوانید از سرمایهگذار بیرونی استفاده کنید، اما این کار چندان معمول نیست. در روش جذب سرمایه، همانطور که از نامش برمیآید، عکس این کار انجام میشود، یعنی رفتن به سراغ سرمایهی بیرونی که از جمله مهمترین شکلهای آن، «سرمایه گذاری خطرپذیر» یا Venture Capital است. برای بیشتر استارتاپها تصمیمگیری در مورد انتخاب روش تهیهی سرمایه، تصمیمی بسیار بزرگ و دشوار است. در این مقاله قصد داریم دربارهی برخی موارد که ممکن است به کارآفرینان در گرفتن این تصمیم کمک کند، صحبت کنیم.

وقتی صحبت از استارتاپ به میان میآید، معمولا فرض این است که کار با یک سرمایهگذار آغاز میشود. این مسئله آنقدر جا افتاده که در هر سمینار، کنفرانس یا اجتماع مرتبط با استارتاپ، بیشتر صحبتها حول پول و جذب سرمایه میچرخد. این کار خطرناکی است چون جذب سرمایه تصمیم مهمی است که نباید بدون تفکر انجام شود.

همانطور که اشاره شد، مهمترین منبع جذب سرمایه برای استارتاپها «سرمایه گذاری خطرپذیر» یا سرمایهگذاری جسورانه است. برای تصمیمگیری در مورد اینکه آیا میخواهید برای جذب سرمایه به سراغ سرمایه گذاری خطرپذیر بروید یا نه، باید بدانید که این روش سرمایهگذاری چگونه عمل میکند. در ادامه، سرمایه گذاری خطرپذیر را در شکل ایدهآل خود و از دیدگاه شرکت سرمایهگذار و کارآفرین بررسی خواهیم کرد و سپس معایب این روش را توضیح خواهیم داد. ناگفته پیداست که هیچ روش قطعی و مشخصی وجود ندارد. اما شما میتوانید از اطلاعات این مقاله استفاده کنید و با توجه به اطلاعات موجود دربارهی کسبوکار خود به تصمیم قطعی برسید.

شرکتهای VC چگونه عمل میکنند؟

شرکتهای زیادی وجود دارند که به سرمایهگذاری خطرپذیر دست میزنند و این کار را به روشهای متفاوتی انجام میدهند. در اینجا تا حدی با تعمیم صحبت خواهیم کرد اما، اگرچه جزئیات متفاوت هستند، مبانی ارائه شده در این مقاله احتمالا در مورد تمام شرکتهای سرمایهگذاری خطرپذیر (VC Firm) قابل اعمال میباشند. در عین حال، توجه داشته باشید که شرکتهای VC از یک یا چند «شریک فعال» تشکیل شدهاند. اما، در این مقاله آنچه دربارهی شرکت VC گفته خواهد شد، مربوط به شریک فعالی است که مدیریت آن شرکت را برعهده دارد.

اولین کاری که یک VC انجام میدهد جذب «بودجه» است، یعنی، پولی که بتواند از آن برای سرمایهگذاری در استارتاپ استفاده کند. به عبارت دیگر، اگرچه ما به شرکتهای VC به چشم سرمایهگذار نگاه میکنیم، در واقع قدم اول برای آنها این است که درست مثل یک استارتاپ، سرمایه جذب کنند. آنها مبلغی (معمولا چندین میلیارد تومان) را به عنوان مبلغ هدف تعیین میکنند و سپس تلاش میکنند تا از منابع مختلف این مبلغ را تأمین کنند. منابع تأمین مالی ممکن است شهروندان ثروتمند، صندوقهای سرمایهگذاری یا حتی خود شرکای فعال باشند. افرادی که در یک صندوق VC سرمایهگذاری میکنند، شرکای محدود (LP) خوانده میشوند.

شرکت VC، پس از تأمین بودجه، به دنبال جایی برای سرمایهگذاری خواهد بود. بسیاری از شرکتهای VC، برای خود «تز سرمایهگذاری» دارند، این یعنی، از ابتدا مشخص میکنند که به دنبال چه نوع سرمایهگذاریهایی هستند. مثلا، بعضی شرکتها فقط روی پروژههای خدمات نرمافزاری سرمایهگذاری میکنند. در هر صورت، بعد از تأمین بودجه، VC به دنبال شرکتهای مناسب میگردد و در آنها سرمایهگذاری میکند.

وقتی VC در شرکتی سرمایهگذاری میکند، در حقیقت بخشی از مالکیت آن شرکت را در ازای مبلغی مشخص خریداری کرده است. این مبلغ بسته به عمر شرکت و نوع کار آن میتواند بسیار متفاوت باشد. اما در هر صورت، این سرمایهگذاری مشخصا با هدف دستیابی به سود انجام میشود. این پول تقریبا همیشه طی یک «رویداد نقدینگی» به دست میآید که گاهی «خروج» خوانده میشود. در هر صورت، منظور رویدادی است که طی آن سهامدارِ شرکت قادر است بخشی از سهام خود را بفروشد یا «نقد» کند. در مورد استارتاپها، دو نوع خروج وجود دارد:

- اکتساب (acquisition)؛

- عرضه عمومی اولیه (IPO).

اکتساب رایجترین نوع خروج است. در این فرایند، شرکتی بزرگتر تمام استارتاپ را خریداری میکند. به عنوان مثال، اگر شما شرکتی راه بیندازید که یک اپلیکیشن عالی برای فیلتر هرزنامه تولید کند، ممکن است گوگل برای اضافه کردن این تکنولوژی به سرویس جیمیل خود، شرکت را از شما بخرد. آنها به شما مقداری پول میدهند (که ممکن است نقد یا به صورت سهام گوگل باشد) و شما شرکت خود را به آنها واگذار میکنید.

IPO آنقدر غیرمعمول است که بسیاری از استارتاپها حتی آن را امتحان هم نمیکنند. به زبان ساده، IPO به معنای آن است که شرکت سهام خود را در بازار بورس عرضه کند تا همهی سهامداران بتوانند سهام خود را بفروشند. فرآیندی که گاهی به آن «عام شدن» گفته میشود.

در هر صورت، VC مجبور است برای بازگرداندن پول شرکای محدود، به یکی از این روشها «خروج» کرده و سهامش را نقد کند. در بیشتر موارد، VC متعهد میشود که در یک بازهی زمانی ده ساله از تأمین بودجه، مبلغی بسیار بیشتر از سرمایهی اولیه را به شرکای محدودش بازگرداند. اگر VC نتواند در این بازهی زمانی پول را بازگرداند، ناموفق محسوب میشود. حتی اگر VC در استارتاپهای بسیار خوب و آیندهداری سهام داشته باشد، در صورتی که نتواند سهام خود را در چارچوبی دهساله نقد کند، این سرمایهگذاریها ناموفق خواهند بود.

تا اینجا فهمیدیم که یک VC چطور عمل میکند. حالا بیایید ببینیم اوضاع از زاویهی دید طرف مقابل چگونه است.

از دیدگاه یک کارآفرین، VC چطور عمل میکند؟

یک بار دیگر تأکید میکنیم که مطمئنا برای تمام مواردی که در این مقاله مطرح شده است، استثنائاتی وجود دارد و در اینجا به صورت عمومی صحبت میکنیم.

بیایید فرض کنیم شما کارآفرینی هستید که میخواهید اولین استارتاپ خود را راهاندازی کنید. احتمالا کارتان را از یک ایده شروع کردهاید، یک نمونهی اولیه ساختهاید و سپس، برای گرفتن بازخورد و اعتبار، با چند مشتری بالقوه مشورت کردهاید. حالا همه چیز حاضر است و آماده هستید که ایدهی خود را به یک شرکت واقعی تبدیل کنید. فقط یک مشکل باقی است: برای راهاندازی یک شرکت پول لازم دارید. به هرحال باید یک گروه تولید و شاید یک مسئول فروش برای محصولتان داشته باشید. به علاوه، طولی نخواهد کشید که مشتریانی خواهید داشت و مجبور به استخدام نیروی پشتیبانی خواهید شد. باید دفتر و مکان داشته باشید و برای بازاریابی پول خرج کنید. از همهی اینها گذشته، کمی که پیش بروید، به مشکلات و مسائل زیادی برمیخورید که بدون کمک وکلا یا حسابداران خبره (و البته گرانقیمت) از عهدهی حل آنها برنخواهید آمد. واضح است که نمیتوانید به تنهایی خرج همهی این کارها را بدهید، مگر اینکه به قول معروف، بچه پولدار باشید!

اینجاست که سرمایه گذاری خطرپذیر از راه میرسد. پرزنتیشینی درست میکنید و برای معرفی محصول خود به سراغ چند شرکت VC میروید. دست آخر هم موفق میشوید یکی دوتا از این شرکتها را متقاعد کنید که شرکت شما واقعا آینده دارد و آنها هم در ازای مالکیت بخشی از شرکت (مثلا، ۱۰٪ در ازای ۵ هزار دلار) برایتان چکی مینویسند. فقط یک مشکل کوچک وجود دارد: این شرکتها فردی در هیئت مدیرهی شما خواهند داشت تا مطمئن باشند که از پولشان به درستی استفاده میشود. خبر خوب این است که نمایندهی VCها معمولا انواع و اقسام تجربیات و آشناها را دارد و بنابراین داشتن چنین فردی در هیئت مدیره خیلی هم خوب است.

خب، حالا شما پول را گرفتهاید و با آن کارمند استخدام کردهاید، دفتر بهتری تهیه کردهاید و یک بیلبورد باحال و بزرگ نصب کردهاید که هر روز سر راه رفتن به دفتر آن را میبینید. سرجمع تمام این هزینهها «نرخ سوخت نقدینگی» است، یعنی پولی که در هر ماه صرفا به خاطر «داشتن» شرکت، از دست میدهید. خیلی ساده، نرخ سوخت نقدینگی، برعکس سود است. با داشتن نرخ سوخت نقدینگی میتوانید طول «باند» (runway) خود را حساب کنید، یعنی مدت زمانی که میتوانید بدون تمام شدن پولتان به کار ادامه بدهید. مثلا، اگر ۵ هزار دلار نقدینگی داشته باشید و هر ماه ۵۰۰ دلار خرج کنید، طول باند شما ۱۰ ماه خواهد بود.

ماهی ۵۰۰ دلار، نسبت به میزان سرمایه بسیار زیاد است و در چنین شرایطی، احتمالا نمیتوانید قبل از تمام شدن پولتان به سوددهی برسید. مشکلی نیست. اگر احتیاج به پول بیشتری دارید همیشه میتوانید VCهای بیشتری را به شرکت خود بیاورید. اگر پیشرفتتان مطابق برنامه و انتظار باشد، میتوانید یک بار دیگر مرحلهی معرفی محصول و پرزنتیشن را تکرار کنید. حتی به احتمال زیاد شرکتی که پیش از این در کار شما سرمایهگذاری کرده، حاضر شود دوباره سرمایهگذاری کند. به علاوه، مجبور نیستید تمام پول مورد نیازتان را از یک شرکت جذب کنید. معمولا گروهی از VCها با هم وارد یک سرمایهگذاری میشوند تا ریسک کار پخش شود. این یعنی شما از هر VC مقدار اندکی پول خواهید گرفت.

بسیار خوب، حالا میخواهید برای بار دوم به سراغ جذب سرمایه بروید. این بار به پول بیشتری نیاز دارید (چون الان در حال گسترش هستید) اما در عین حال ارزش شرکت شما هم بالا رفته است. بنابراین، ترکیب کل خوب است. شاید باز هم ۱۰٪ از مالکیت خود را از دست بدهید، اما این بار در ازای آن ۲۰ هزار دلار میگیرید. البته کار به این سادگی هم نیست، اما در اینجا میخواهیم تصویری کلی ترسیم کنیم.

VCها علاقه دارند که شرکتهایشان پول را به سرعت خرج کنند، چرا که این نشانهی رشد سریع شرکت است و معمولا به خروج سریعتر منجر میشود. پس حالا که پول بیشتری دارید، از شما انتظار میرود که افراد بیشتری استخدام کنید، دفتر بزرگتری بگیرید و برای بازاریابی پول بیشتری خرج کنید. به این ترتیب نرخ سوخت نقدینگی شما بالا میرود. مثلا ممکن است بعد از جذب دور دوم سرمایه، نرخ سوخت نقدینگی شما به ماهی ۱ هزار دلار برسد. به این ترتیب، طول باند شما ۲۰ ماه خواهد بود. یک بار دیگر، اگر قبل از رسیدن به سوددهی پولتان تمام شد، میتوانید تلاش برای جذب سرمایه را از نو آغاز کنید و این بار حتی پول بیشتری بگیرید.

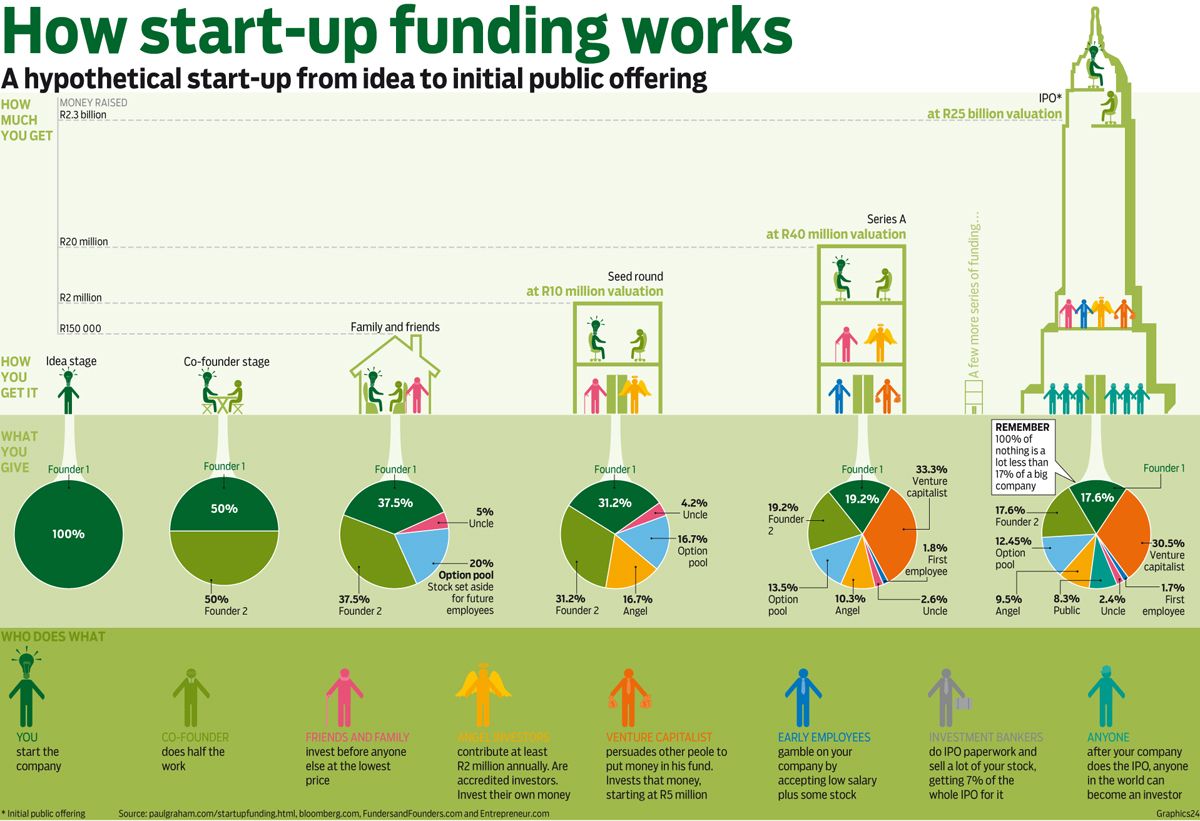

تعریف رسمی مشخصی برای دورهای مختلف جذب سرمایه وجود ندارد، اما معمولا اولین سرمایهای که جذب میکنید «دور دانهپاشی» (seed round) خوانده میشود و دورهای بعدی «سری الف»، «سری ب» و به همین ترتیب. همانطور که گفتیم، تعریف سفت و سختی وجود ندارد، اما دور دانهپاشی معمولا برای تأمین هزینهی مرحلهی اول کار و راهاندازی شرکتی مطابق محصول و بازار شماست، دورهای بعدی هم قرار است برای تنظیم کار به شما کمک کنند.

ترسیم طول باند (نیاز به تصویر ترسیمی):

تصور کنید که استارتاپ شما یک هواپیماست که در ابتدای یک باند قرار دارد. هربار جذب سرمایه کمی به طول باند شما اضافه میکند و در نتیجه برای برخاستن (یعنی رسیدن به سوددهی) زمان بیشتری خواهید داشت. اگرهنوز برنخاستهاید و دارید به انتهای باند نزدیک میشوید، یعنی باید یک دور دیگر سرمایه جذب کنید، در غیراینصورت هواپیما سقوط خواهد کرد و خواهد سوخت.

- دور دانهپاشی: ۵ هزار دلار، ۱۰ ماه؛

- سری الف: ۲۰ هزار، ۲۰ ماه؛

- سری ب: ۱۰۰ هزار دلار، ۳۳ ماه؛

اگر همهچیز مطابق برنامه پیش برود، در نهایت، شرکتهای بزرگ به استارتاپ شما توجه خواهند کرد و ممکن است بخواهند آن را خریداری کنند. ممکن است باعث شوید رقبای شما مقادیر زیادی پول از دست بدهند (کاری که اینستاگرام با فیسبوک کرد) یا شاید تکنولوژی شما برای محصول جاافتادهی دیگری باعث تمایزی کلیدی شود (مثل سیری برای محصولات اپل). شاید هم شرکت بزرگی بخواهد فضایی را که شما در بازار اشغال کردهاید، از آن خود کند و خریدن شرکت شما برایش آسانتر از این باشد که از صفر شروع کند (مثل کاری که گوگل با اندروید انجام داد). در هر حال، اگر به قدر کافی موفق شوید، احتمال دارد خریدار پیدا کنید.

برای بسیاری از کارآفرینان، «خریداری شدن» نقطهی اوج کار استارتاپ است. تصور کنید که گوگل به سراغ شما بیاید و ۱ میلیارد دلار برای خرید شرکتتان به شما پیشنهاد کند. این درست که بخش اعظمی از این پول به سرمایهگذارانتان خواهد رسید، اما سهم شما هم عدد کوچکی نخواهد بود. عددی که بسیار بیشتر از چیزی است که در ابتدا انتظارش را داشتید. پس شما خوشحالید، سرمایهگذارانتان که سرمایهشان با سود قابلتوجهی برگشته خوشحالند و خریدارتان هم خوشحال است. همگی برندهاید.

برخلاف چیزی که تا به اینجا تصویر کردیم، کار VCها آنقدرها هم «گل و بلبلی» نیست. بد نیست به معایب و سختیهایش هم اشارهای بکنیم.

برای دیدن انفوگرافیک بالا در نمای بزرگتر اینجا وارد شوید…

معایب جذب سرمایه

یک VC، وقتی درست عمل کند، چیز فوقالعادهای است. سرمایهی اضافی به استارتاپ کمک میکند تا بسیار سریعتر رشد کند و تجربیات و پارتیهایی که VC برای شرکت به ارمغان میآورد، بیاندازه ارزشمند است. اما VCها معمولا درست عمل نمیکنند. حتما شما هم آمار مربوط به شکست استارتاپها را شنیدهاید. این آمارها در مورد استارتاپهای خوشآیندهای که دارای پشتیبانی VC(ها) هستند هم صدق میکنند. یک پژوهش نشان داده است که ۷۵٪ از استارتاپهایی که دارای پشتیبانی VC هستند شکست میخورند و ۹۵٪ از کل اینگونه استارتاپها فاقد بازگشت سرمایهی مورد انتظار هستند.

شما ممکن است در مخالفت با این نظر بگویید: «چه اهمیتی دارد؟ کار استارتاپ کار پُرریسکی است. بعید است جذب سرمایه VC بتواند وضع را خرابتر کند.»

شاید ظاهر امر اینطور باشد، اما کار به این سادگی نیست. تصور کنید که اگر VCها بدانند ۱۹ مورد از ۲۰ مورد سرمایهگذاری آنها دارای بازگشت سرمایهی مورد انتظار نیستند، وضع اقتصادی آنها چگونه خواهد بود. با چنین وضعی، سرنوشت آن یک شرکت موفق چه خواهد بود؟ در چنین حالتی، آن تک شرکت نمیتواند تنها به یک بازگشت سرمایهی مناسب بسنده کند. بلکه باید به جای آن ۷۵٪ شرکت ناموفق و ۲۰٪ شرکتی که مطابق انتظار ظاهر نشدهاند هم جبران مافات کند. در یک سرمایهگذاری معمولی، دو برابر شدن سرمایه در یک بازهی ۵-۱۰ ساله بسیار خوب و سه برابر شدن آن در همین بازه فوقالعاده است. اما به دلیل نرخ بالای شکست، یعنی موفقیت ۱ در ۲۰، برای آنکه سرمایهگذاری VC موفق محسوب شود، باید در کمتر از ۱۰ سال بازگشت سرمایهای ۵۰ تا ۱۰۰ برابری داشته باشد.

این به معنای آن است که استارتاپی که پول VC را در اختیار دارد باید به سرعت رشد کند. در اینجا دیگر «موفقیت نسبی» بیمعناست. شما یا آن «یک» در بیست هستید یا شکستخورده محسوب میشوید. دیگر رویکرد «آهسته و پیوسته»ای وجود ندارد. نمیتوانید محتاط یا سنجیده (یا با هر عنوان دیگری که به طور معمول در مورد حرکت «هوشیارانه» به کار میرود) حرکت کنید. مثل این است که در یک مسابقهی دو هستید که باید به سمت خط پایان پرواز کنید. باید هرچیزی را که از سرعت شما میکاهد یا پیشرفت شما را کم میکند کنار بگذارید. درست است که این شرایط باعث میشود رشد شما افزایش پیدا کند، اما این افزایش به قیمت از دست رفتن شانس کلی شما برای موفقیت خواهد بود.

استدلال مخالف: «VCها احمق نیستند. بحث پول خود آنها هم مطرح است، بنابراین نمیگذارند شرکت شما ضعیف اداره شود.»

مسئلهی بغرنج این است که: منافع یک کارآفرین لزوما با منافع VC همراستا نیستند.

VC چندین سرمایهگذاری متفاوت انجام داده است و تنها نیاز دارد که یکی از آنها به طلا تبدیل شود. برایش تفاوتی نمیکند که این یک شرکت شما باشید یا کس دیگر. به بیان بهتر، آنها ریسک سرمایهگذاری خود را با پخش کردن سرمایه بین استارتاپهای مختلف پایین آوردهاند. در حالی که، شما به طور کامل به موفقیت «یک» استارتاپ متعهد هستید. این یعنی، چیزی که برای سرمایهگذار یک احتمال منطقی است، برای شما یک قمار وحشتناک خواهد بود.

یک آزمایش فکری:

تصور کنید من به شما پیشنهاد دادهام که هنگام خروج از استارتاپ خود، بین یکی از این دو گزینه حق انتخاب دارید:

- شما ۱٪ شانس دارید که ۱۰۰ میلیون دلار به دست بیاورید و ۹۹٪ درصد ممکن است چیزی به دست نیاورید؛

- ۱۰۰٪ ممکن است ۱۰۰ هزار دلار به دست بیاورید؛

کدام را انتخاب میکنید؟

پاسخ منطقی گزینهی ۱ است. درآمد مورد انتظار = ۱٪ × ۱۰۰ میلیون دلار = ۱ میلیون دلار. این ده برابر درآمد مورد انتظار گزینهی ۲ است. اگر بتوانید این بازی را بارها و بارها تکرار کنید، بالاخره احتمال دارد که پول زیادی به دست بیاورید. این دقیقا همان کاری است که VCها میکنند. آنها این بازی بسیار پر ریسک، اما با احتمال درآمد بالا را روی چندین شرکت مختلف انجام میدهند تا بالاخره یکی از آنها به نتیجه برسد. اما یک کارآفرین نمیتواند چنین کاری انجام بدهد. یک کارآفرین در یک زمان خاص تنها قادر است روی یک شرکت کار کند و اگر آن شرکت شکست بخورد، کار تمام است. شکی نیست که همهی ما ۱۰۰ میلیون دلار را به ۱۰۰ هزار دلار ترجیح میدهیم، اما واقعا به عنوان یک کارآفرین، ۹۹ میلیون و ۹۰۰ هزار دلار چقدر در کار شما تفاوت ایجاد میکند؟ به نظر میرسد که بیشتر مردم به سراغ گزینهی ۲ میروند، اگرچه گزینهی «منطقی» نیست.

استدلال مخالف: «به جای بازی کردن، پول را از VC میگیریم و به سراغ رویکرد محافظهکارانهتری میرویم.»

موفق باشید! اگر به VC بگویید میخواهید رویکردی محافظهکارانه در پیش بگیرید، بعید است در کار شما سرمایهگذاری کند. اشتباه نکنید، این به معنای آن نیست که VCها حریص یا بدجنس هستند. آنها هم سرمایهگذاران خودشان را دارند و اگر در کسبوکارهایی که در راستای منافع آنها نیست سرمایهگذاری نکنند، کارشان را از دست میدهند. به این ترتیب، شما باید مطابق قواعد سرمایهگذارانتان بازی کنید یا اینکه به آنها دروغ بگویید.

استدلال مخالف: «خب اشکال رشد سریع و موفقیت زیاد چیست؟ به هر حال که هدف همهی ما همین است.»

مسئله در اینجا سرعت رشد نیست، بلکه بازهی زمانی است که باید در آن رشد کنید. VCها باید نسبتا سریع سرمایهی شرکای محدودشان را برگردانند و بنابراین برای رشد بسیار بیشتر از شما عجله دارند. چیزی که VC میخواهد این است که ارزش شرکت شما در عرض ۵-۱۰ سال آینده به حداکثر برسد؛ بدون توجه به اینکه این کار در ۱۵ سال آینده چه اثری بر شرکت شما خواهد داشت. این باعث دید محدود و کوتاهمدتی میشود که ضرورتا با دیدگاه کارآفرین/بنیانگذار شرکت همراستا نیست. شما ممکن است شرکتتان را به مرحلهای برسانید که بسیار موفق باشد (یعنی مثلا، ۱۰۰ میلیون تومان ارزش پیدا کند)، اما چیزی که به نظر شما رشدی عظیم است ممکن است به نظر یک VC اینطور نباشد. موارد زیادی وجود دارد که VCها، در تلاش برای رسیدن به رشد سریعتر، به کسبوکارهای موفق فشار وارد کردهاند و باعث شدهاند که آنها تصمیمات نادرستی بگیرند.

استدلال مخالف: «من قصد ندارم اختیار شرکتم را به کسی بدهم، بنابراین اگر کسی به من فشار بیاورد که تصمیمی با دید محدود بگیرم، به VC اهمیتی نمیدهم و کاری را انجام میدهم که برای شرکتم بهتر است.»

خب، کار غیرممکنی نیست اما خیلی بعید است که بتوانید انجامش بدهید! ببینید، از شما انتظار میرود به محض گرفتن پول از VC شروع به خرج کردن آن کنید. شما قرار است رشد کنید، این یعنی باید برای استخدام، بازاریابی و انواع و اقسام چیزهایی که به شما کمک میکنند تا خود را بالا بکشید پول خرج کنید. مسئلهی دیگر این است که وقتی پولتان تمام شود نمیتوانید ناگهان همهی خرجها را متوقف کنید. ممکن است جزو یکی از معدود شرکتهایی باشید که پیش از رسیدن به انتهای باند، در دور اول، به سوددهی برسید، اما احتمال اینکه جزو انبوه شرکتهایی باشید که مجبور هستند یک دور دیگر جذب سرمایه کنند، بسیار بیشتر است.

و البته، اگر شرکت شما هرگونه نشانهای از ضعف از خود نشان بدهد، اساسا قادر نخواهید بود یک دور دیگر سرمایه جذب کنید و کارتان همانجا تمام میشود (میبینید؟ نرخ شکست ۷۵٪ چندان به نظر غیرمنطقی نمیرسد). اما، حتی اگر کارها خیلی خوب پیش بروند، باز هم به جذب سرمایهی مجدد نیاز خواهید داشت و این هم به نوبهی خود یعنی باید شدیدتر خرج کنید که در نهایت شما را به یک دور جذب سرمایهی دیگر نیازمند میکند. بعد از دو سه دور جذب سرمایه، بعید است بیشتر از ۵۰٪ شرکت برایتان مانده باشد و این یعنی «اختیار» شرکت را از دست میدهید. به عبارت دیگر، شما دیگر سهامدار اصلی نیستید و اگر تصمیم بگیرید مطابق میل VC عمل نکنید… خب، نمیتوانید!

باید تأکید کنیم همهی اینها به معنای آن نیست که VCها بد یا اشتباه عمل میکنند. حتی بیشتر وقتها ممکن است آنها شرکت شما را بهتر از خودتان اداره کنند. اما نکته اینجاست که منافع آنها ممکن است کاملا در جهت مخالف منافع شما قرار بگیرد. اگر کارآفرینی هستید که هنوز جذب سرمایه نکردهاید، سرنوشت شما به دست خودتان است. اما به محض اینکه شروع به این کار کردید سوار قطاری شدهاید که زیاد در مورد مسیر به شما حق انتخاب نمیدهد. منظورمان این نیست که این کار را نکنید. تنها میگوییم پیش از انجام آن دقیقا متوجه باشید که چه کاری انجام میدهید.

نوشته: زهره مثنا | منبع: lessannoyingcrm | برگرفته: چطور

Hits: 0