نظام بانکی و سیاستگذاری پولی کشورهای مختلف در طول تاریخ بانکداری دائماً در حال تغییر، اصلاح و نمو بوده است. اصلاح نظام بانکی در ایالات متحده در اوایل دهه 1930 از طریق تصویب قوانین جدید برای سیستم را میتوان آغاز اصلاحات اساسی در نظام بانکداری مدرن بهشمار آورد. با این حال این اصلاحات که با بالا و پایینهای بسیاری روبهرو بود اگرچه توانست نظام مالی بحرانزده آمریکا را در دهه 30 و دهههای بعد از آن سر و سامان دهد و ثبات بیشتری به آن بخشد، اما به معنای بینیاز بودن نظام بانکداری ایالات متحده از اصلاح مجدد نبود چراکه در غیر این صورت بحران مالی سال 2008 به وجود نمیآمد. کشورهای مختلفی همچون بریتانیا، چین، هند، اقتصادهای نوظهور آسیای جنوب شرقی و کشورهای آمریکای لاتین که در دهه 1990 با بحران مواجه شدند و بسیاری دیگر از کشورهای جهان دائماً در حال اصلاح نظام بانکداری خود بودهاند. اصلاحاتی که گاهی موفق و گاهی ناموفق بوده است. در این اصلاحات، بانکداران مرکزی یکی از اصلیترین نقشها را ایفا کردهاند. برای مثال از بانکداران مرکزیای که با تلاشهایشان مسیر اقتصاد کشورشان را عوض کردند میتوان به مارینر اکلس رئیس فدرالرزرو از 1934 تا 1948، مارک کارنی، رئیس بانک مرکزی بریتانیا از سال 2013 تا 2020، ژو زیائوچان رئیس بانک مرکزی چین از 2002 تا 2018، ارنست آدیسون، رئیس بانک مرکزی غنا از 2017 تاکنون و الویرا نابیولینا، رئیس بانک مرکزی روسیه از 2013 تاکنون اشاره کرد. البته تلاشهای بانکداران مرکزی زمانی جواب میدهد که یا استقلال داشته باشند یا سایر نهادهای حاکمیتی از تصمیمات آنها پیروی کنند. استقلال بانک مرکزی در نهایت به تورم پایین منجر میشود. مستقل بودن بانکهای مرکزی به آنها این امکان را میدهد که ابزارهای مستقلی برای کنترل سیاستهای پولی با هدف پایین نگه داشتن تورم داشته باشند. بهطوری که بانک مرکزی بتواند منحنی کوتاهمدت فیلیپس را برای موازنه نرخ تورم و بیکاری داشته باشد و در عین حال این امکان را به بانکهای مرکزی میدهد که سیاست تورم پایین را اجرا کنند.

(برای دیدن در ابعاد بزرگتر اینجا وارد شوید.)

شوالیههای پولی – بانکداران مرکزی چگونه مسیر اقتصاد کشورهایشان را تغییر دادهاند؟

طی دو دهه گذشته، در مورد اینکه بانکهای مرکزی و بانکداران مرکزی باید چگونه کار خود را انجام دهند، بازبینیهای قابل توجهی شده است. این بازبینی منجر به تغییرات عمدهای در مورد اینکه بانکهای مرکزی چگونه عمل کنند شده است و ما اکنون در دورهای که در آن، بانکهای مرکزی در بسیاری از کشورهای دنیا در سراسر جهان موفقیتهای قابل توجهی داشتهاند قرار داریم. نظریهپردازیهای اخیر در اقتصاد پولی (monetary economics)، هفت قاعده اساسی را پیشنهاد میدهند که این قواعد میتوانند به عنوان یک دفترچه راهنمای موثر، به بانکداران مرکزی کمک کنند که به پیامدهای مطلوب در اجرای سیاستگذاری پولی دست یابند. این قواعد شامل موارد زیر است: 1- ثبات قیمتی با خود منافع قابل توجهی را به همراه دارد؛ 2- سیاست مالی باید در راستای سیاست پولی باشد؛ 3- ناسازگاری زمانی (time inconsistency) یک مشکل جدی است که باید از آن اجتناب کرد؛ 4- سیاست پولی باید نگاه رو به جلو داشته باشد یا آیندهنگر باشد (forward looking)؛ 5- ذیحسابی (accountability) یک قاعده اساسی در دموکراسی است؛ 6- سیاست پولی باید در کنار توجه به نوسانات قیمتی، تولید اقتصاد را نیز مدنظر قرار دهد و 7- جدیترین رکودهای اقتصادی با بیثباتی مالی (financial instability) در ارتباط هستند.

1- ثبات قیمتی

در سالهای اخیر، اقتصاددانان به این وفاق رسیدهاند که ثبات قیمتی (یک نرخ تورم پایین و پایدار) منجر به این میشود که اقتصاد به منافع قابل توجهی دست یابد. ثبات قیمتی مانع از این میشود که روی بخش مالی اقتصاد بیش از اندازه سرمایهگذاری شود و همین موضوع باعث میشود زمانی که یک شوک تورمی به اقتصاد وارد میشود، کسبوکارها و افراد بتوانند از دست بخشی از فشارهایی که تورم ایجاد میکند فرار کنند. ثبات مالی نااطمینانی درباره قیمتهای نسبی و سطح قیمتها در آینده را کم میکند و باعث میشود بنگاهها و افراد بتوانند تصمیمات مناسبی اتخاذ کنند و در نتیجه کارایی اقتصاد افزایش یابد. ثبات قیمتی همچنین انحرافات (distortion) ناشی از تعامل (interaction) میان سیستم مالیاتی و تورم را کاهش میدهد.

در سالهای اخیر، اقتصاددانان به این وفاق رسیدهاند که ثبات قیمتی (یک نرخ تورم پایین و پایدار) منجر به این میشود که اقتصاد به منافع قابل توجهی دست یابد. ثبات قیمتی مانع از این میشود که روی بخش مالی اقتصاد بیش از اندازه سرمایهگذاری شود و همین موضوع باعث میشود زمانی که یک شوک تورمی به اقتصاد وارد میشود، کسبوکارها و افراد بتوانند از دست بخشی از فشارهایی که تورم ایجاد میکند فرار کنند. ثبات مالی نااطمینانی درباره قیمتهای نسبی و سطح قیمتها در آینده را کم میکند و باعث میشود بنگاهها و افراد بتوانند تصمیمات مناسبی اتخاذ کنند و در نتیجه کارایی اقتصاد افزایش یابد. ثبات قیمتی همچنین انحرافات (distortion) ناشی از تعامل (interaction) میان سیستم مالیاتی و تورم را کاهش میدهد.

2- همگامی سیاست مالی با پولی

یک درس از «حساب پولگرایانه نامطلوب» (unpleasant monetarist arithmetic) که در سال 1981 سارجنت و والاس آن را مطرح کرد و ادبیات نظری اخیر در حوزه نظریههای مالی و سطح قیمتها نیز به آن پرداخته، این است که سیاست مالی غیرمسوولانه و غیرمرتبط، میتواند کار را برای مقام سیاستگذاری پولی برای ایجاد ثبات قیمتی دشوار کند. کسریهای عظیم در بودجه دولت میتواند روی مقام پولی فشار بیاورد تا برای پرداخت بدهی دولت، اقدام به چاپ پول کند. به همین دلیل، بدهی دولت، منجر به رشد سریع عرضه پول و تورم میشود. بنابراین محدود کردن مقام مالی از ایجاد بدهی، سیاست مالی را با سیاست پولی همراه کرده و کار مقام پولی را در ایجاد ثبات قیمتی و تحت کنترل درآوردن تورم تسهیل میکند.

3- مساله ناسازگاری زمانی

یکی از مسائل کلیدی که در برابر سیاستگذار پولی قرار میگیرد، مساله ناسازگاری زمانی است که توسط کالوو (Calvo) در سال 1978، کیدلند و پرسکات (Kydland & Prescott) در سال 1978 و بارو و گوردون (Barro & Gordon) در سال 1983 توضیح داده شده است. ناسازگاری زمانی به این دلیل به وجود میآید که سیاستگذاران، این انگیزه را دارند که مبادله کوتاهمدت میان بیکاری و تورم را مدنظر قرار دهند و با هدف ایجاد اشتغال در کوتاهمدت (حتی اگر نتایج تولید و اشتغال در بلندمدت ضعیف باشد) تورم را توجیه کنند. سیاست پولی انبساطی، منجر به رشد اقتصادی بیشتر و اشتغال بیشتر در کوتاهمدت میشود و از همینرو، سیاستگذاران اغوا میشوند که این سیاست را دنبال کنند؛ حتی اگر در بلندمدت رشد اقتصادی و اشتغال افزایش نیابد (به خاطر اینکه عوامل اقتصادی، دستمزد و انتظارات قیمتی خود را در پاسخ به سیاست پولی انبساطی تعدیل میکنند).

مککالوم (McCallum) در سال 1995 نشان میدهد که مساله ناسازگاری زمانی، به خودی خود دلالت بر این ندارد که یک بانک مرکزی، به سیاست پولی انبساطی که منجر به تورم میشود روی خواهد آورد. بانکهای مرکزی به سادگی با تشخیص این مساله که انتظارات آیندهنگر در دستمزدها و فرآیند قیمتگذاری باعث میشود استراتژی روی آوردن به سیاست پولی انبساطی در بلندمدت روی اشتغال و تولید اثر نگذارد و فقط تورم ایجاد کند، میتوانند از ابتدا وارد این بازی نشوند. میشکین به عنوان تجربه دست اولش به عنوان یک بانکدار مرکزی در سال 2000 در مقاله خود بیان میکند که بانکداران مرکزی به خوبی از مساله ناسازگاری زمانی آگاه هستند و قطعاً به شدت مخالف این هستند که در دام ناسازگاری زمانی بیفتند. با این حال حتی اگر بانکداران مرکزی این مساله را تشخیص دهند، هنوز این فشار از سوی سیاستگذاران روی بانک مرکزی خواهد بود که سیاست پولی انبساطی را در پیش گیرند. بنابراین منبع مساله ناسازگاری زمانی بانک مرکزی نیست و این مساله به سیاستگذاران برمیگردد.

4- سیاست پولی آیندهنگر

سیاست پولی باید آیندهنگر (forward looking) باشد. وجود وقفههای طولانی از زمان اجرای سیاست پولی تا زمانی که اثرات آن روی تولید و تورم نمود پیدا کند، نشان میدهد که سیاست پولی باید آیندهنگر باشد. اگر سیاستگذاران تا زمانی که پیامدهای نامطلوب روی تورم و نوسانات قیمتی به وجود آید، صبر کنند، اقدامات آنها ضدمولد (counterproductive) خواهد بود. برای مثال صبر کردن تا زمانی که تورم به وجود آید و سپس روی آوردن به سیاست پولی انقباضی، یعنی سیاستگذاری پولی غیرموفق. زیرا انتظارات تورمی بعد از اینکه تورم نمود پیدا کرد، در سطح دستمزدها و فرآیند قیمتگذاری وارد میشود و یک نیروی حرکتی به تورم میدهد که مقابله با آن سخت خواهد بود و دیگر یک نمیتوان انتظار یک سیاست پولی انقباضی موثر برای مقابله با انتظارات تورمی و تورم را داشت. بنابراین سیاستگذار پولی باید آیندهنگر باشد و پیشدستی کند. برای مثال اگر دو سال طول میکشد که یک سیاست پولی اثرات قابل توجه خود را روی تورم نشان دهد، حتی اگر اسب تورم در حال حاضر در خواب است اما سیاستگذار پولی پیشبینی میکند که بدون تغییر سیاستگذاری پولی فعلی، طی دو سال اسب تورم از خواب برخواهد خاست، باید امروز برای بریدن سر این اسب اقدام کند.

5- ذیحسابی سیاستگذار

از آنجا که یکی از قواعد اساسی دموکراسی این است که عموم باید حق کنترل اقدامات دولت را داشته باشند، یا به عبارت مشهورتر «دولت باید از مردم باشد، از سوی مردم انتخاب شود و برای مردم باشد». بنابراین مردم در دموکراسی باید این قابلیت را داشته باشند که افرادی را که صلاحیت ندارند از مقامشان عزل کنند، یا از طرق دیگر، سیاستگذارانی را که شایسته نیستند، مجازات کنند تا بدین صورت، اقدامات دولت را تحت کنترل درآورند. اگر مردم نتوانند سیاستگذاران را از مقامشان خلع کنند یا به طرق دیگر آنها را مجازات کنند، از این قاعده اساسی دموکراسی تخطی شده است. دومین دلیلی که طبق آن، چرایی ذیحسابی سیاستگذاران مشخص میشود این است که ذیحسابی، به ارتقای کارایی دولت کمک میکند. وقتی سیاستگذاران بدانند که امکان تنبیه شدنشان از سوی مردم وجود دارد و عملکرد ضعیفشان با برخورد قاطع مواجه خواهد شد، سیاستها را به درستی اجرا خواهند کرد. اما اگر سیاستگذاران به مردم پاسخگو نباشند، انگیزه آنها برای انجام کار درست به شدت کاهش مییابد و پیامدهای ضعیف محتملتر میشود.

6- اهمیت تولید

ثبات قیمتی، به مثابه یک ابزار برای یک هدف نهایی یعنی یک اقتصاد سالم است و خود آن نباید به عنوان یک هدف نهایی در نظر گرفته شود. بنابراین، بانکداران مرکزی، نباید در مورد کنترل تورم وسواس داشته باشند و همه حواس خود را جمع کنترل آن کنند و به چیزی تبدیل شوند که مروین کینگ (Mervyn King) در سال 1997، «دیوانههای تورم» (inflation nutter) خطابشان کرد. به وضوح، مردم به تولید اقتصاد و رشد به اندازه نوسانات تورمی اهمیت میدهند و از همین رو، هدف یک بانک مرکزی در فضای استراتژی بلندمدت، نباید صرفاً به حداقل کردن نوسانات تورمی محدود و متمرکز شود بلکه حداقلسازی نوسانات تولیدی نیز باید به همان اندازه مدنظر باشد. توابع هدف با این خصیصه، امروزه در علم اقتصاد پولی به یک استاندارد تبدیل شده است که برای مثال میتوان به مقاله تیلور (Taylor) در سال 1999 رجوع کرد.

7- نفرین بیثباتی مالی

جدیترین رکودهای اقتصادی در نتیجه بیثباتیهای مالی به وجود میآیند. مطالعه تاریخچه سیاستگذاری پولی ایالات متحده مثل مقالات فریدمن و شوارتز در سال 1963، مقاله برنانکه در سال 1983 و مقاله میشکین در سال 1991، نشان میدهد که جدیترین رکودهای اقتصادی در تاریخ ایالات متحده آمریکا، شامل رکود بزرگ دهه 1930 و همه رکودهای کوچک و بزرگ دیگر، با بیثباتی مالی در ارتباط بودند. بهطور قطع، این ادبیات نشان میدهد که بیثباتی مالی، یک دلیل کلیدی برای عمیق شدن رکودهای اقتصادی است. بحرانهای مالی اخیر و رکودهای مختلف در مکزیک و آسیای شرقی نیز از این دیدگاه حمایت میکنند. بنابراین جلوگیری کردن از اینکه اقتصاد کشور وارد بیثباتی مالی شود، برای داشتن یک اقتصاد سالم و کاهش نوسانات در تولید، بسیار ضروری است و باید به عنوان یکی از اهداف مهم بانکهای مرکزی مدنظر قرار گیرد. در ادامه خواهیم دید که بانکداران مرکزی در دنیا چگونه با ترکیبی از این موارد، مسیر اقتصاد کشورشان را با کمک دولت تغییر دادهاند.

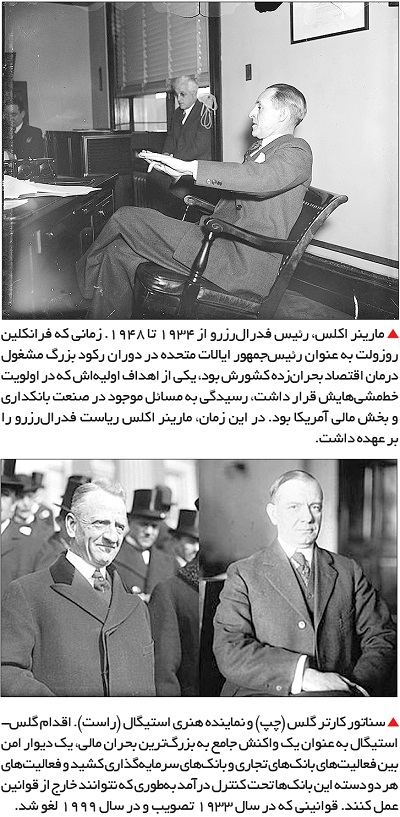

ایالات متحده، مارینر اکلس و سناتور گلس

زمانی که فرانکلین روزولت به عنوان رئیسجمهور ایالات متحده در دوران رکود بزرگ مشغول درمان اقتصاد بحرانزده کشورش بود، یکی از اهداف اولیهاش که در اولویت خطمشیهایش قرار داشت، رسیدگی به مسائل موجود در صنعت بانکداری و بخش مالی آمریکا بود. در این زمان، مارینر اکلس ریاست فدرالرزرو را بر عهده داشت. اما سناتور گلس نقش پررنگتری در اصلاحات داشت. برنامه «طرح نو» روزولت، پاسخ دولت او به بسیاری از مشکلات اقتصادی و اجتماعی بزرگ کشورش در دهه 1930 میلادی بود. بسیاری از تاریخنگاران، نقاط اولیه تمرکز قوانین تصویبشده در دوره روزولت را در سه کلمه خلاصه میکنند: آزادی (Relief)، بازیابی (Recovery) و اصلاح (Reform). وقتی صحبت از تصویب قوانین در حوزه صنعت بانکداری در آمریکا در دوره رکود بزرگ به میان میآید، منظور اصلاح سیستم است چراکه روزولت در حوزه صنعت بانکداری، به اصلاح روی آورد. قوانین تصویبشده از کانال طرح نو روزولت در اواسط دهه 1930، منجر به طلوع خطمشیهای جدید و اعمال مقررات تازهای شد که مانع از این میشد که بانکها وارد کسبوکارهای مرتبط با اوراق قرضه و بیمه شوند. قبل از اینکه رکود بزرگ رخ بنماید، بسیاری از بانکهای ایالات متحده با مشکل مواجه شده بودند زیرا ریسکهای بسیار بزرگی را در بازار سهام میپذیرفتند یا بهطور غیراخلاقی، به شرکتهای صنعتیای وام میدادند که مدیران و کارمندانشان در آن شرکتها سرمایهگذاریهای خصوصی کرده بودند. فرانکلین روزولت از همین رو «اقدام بانکداری فوقالعاده»

زمانی که فرانکلین روزولت به عنوان رئیسجمهور ایالات متحده در دوران رکود بزرگ مشغول درمان اقتصاد بحرانزده کشورش بود، یکی از اهداف اولیهاش که در اولویت خطمشیهایش قرار داشت، رسیدگی به مسائل موجود در صنعت بانکداری و بخش مالی آمریکا بود. در این زمان، مارینر اکلس ریاست فدرالرزرو را بر عهده داشت. اما سناتور گلس نقش پررنگتری در اصلاحات داشت. برنامه «طرح نو» روزولت، پاسخ دولت او به بسیاری از مشکلات اقتصادی و اجتماعی بزرگ کشورش در دهه 1930 میلادی بود. بسیاری از تاریخنگاران، نقاط اولیه تمرکز قوانین تصویبشده در دوره روزولت را در سه کلمه خلاصه میکنند: آزادی (Relief)، بازیابی (Recovery) و اصلاح (Reform). وقتی صحبت از تصویب قوانین در حوزه صنعت بانکداری در آمریکا در دوره رکود بزرگ به میان میآید، منظور اصلاح سیستم است چراکه روزولت در حوزه صنعت بانکداری، به اصلاح روی آورد. قوانین تصویبشده از کانال طرح نو روزولت در اواسط دهه 1930، منجر به طلوع خطمشیهای جدید و اعمال مقررات تازهای شد که مانع از این میشد که بانکها وارد کسبوکارهای مرتبط با اوراق قرضه و بیمه شوند. قبل از اینکه رکود بزرگ رخ بنماید، بسیاری از بانکهای ایالات متحده با مشکل مواجه شده بودند زیرا ریسکهای بسیار بزرگی را در بازار سهام میپذیرفتند یا بهطور غیراخلاقی، به شرکتهای صنعتیای وام میدادند که مدیران و کارمندانشان در آن شرکتها سرمایهگذاریهای خصوصی کرده بودند. فرانکلین روزولت از همین رو «اقدام بانکداری فوقالعاده»

(Emergency Banking Act) را به کنگره برد و آن را به عنوان یک قانون به تصویب رساند؛ درست در همان روزی که این طرح به کنگره رفت از سوی نمایندگان تصویب شد. اقدام بانکداری فوقالعاده زمینه برنامهریزی برای بازگشایی نهادهای بانکداری مناسب تحت مدیریت و فرمان خزانهداری ایالات متحده را به وجود آورد. هزینههای نهادهای بانکداری (banking institutions) نیز با دولت فدرال ایالات متحده بود.

این اقدام مهم منجر به ایجاد ثبات بیشتری در صنعت بانکداری ایالات متحده شد (ثباتی که پیش از آن نیز به شدت مورد نیاز بود اما به دلیل فقدان قوانین مناسب وجود نداشت) اما نکته آنجاست که این اقدام فقط ثبات را در همان دوره به صنعت بانکداری آمریکا داد و برای آینده چیزی نداشت. در واقع اقدام بانکداری فوقالعاده روزولت آنقدر دقیق و کامل نبود که بتواند صنعت بانکداری آمریکا را در بلندمدت به ثبات برساند. سیاستگذاران دوره رکود بزرگ در آمریکا برای اینکه مانع از سر برآوردن مجدد اژدهای بحران بانکی از دل اقتصاد شوند، اقدام گلس-استیگال (Glass-Steagall Act) را به تصویب رساندند. این اقدام مانع از این میشد که کسبوکارهای بانکداری، اوراق قرضه و بیمه با یکدیگر ترکیب شوند و در واقع مانع از این میشد که بانکها، در کنار بانکداری به اوراق قرضه و بیمه روی آورند. این دو اقدام یعنی اقدام بانکداری فوقالعاده و اقدام گلس-استیگال که به عبارتی دو بخش از اصلاح سیستم بانکی بهشمار میرفتند در کنار یکدیگر ثبات بلندمدت را به صنعت بانکداری آمریکا هدیه کردند.

بهطور کلی، قوانینی که از کانال اجرای طرح نو در دوره روزولت در کنگره به تصویب رسانده شدند موفق بودند و سیستم بانکداری ایالات متحده در نتیجه این قوانین در سالهای منتهی به جنگ جهانی دوم سلامت خود را بازیافت. اما مجدداً در دهههای 1980 و 1990 میلادی با مشکل مواجه شد که بخشی از این مشکلات به دلیل تنظیمگری اجتماعی (Social Regulation) بود. منظور از تنظیمگری اجتماعی، محدود کردن رفتارها و اقداماتی است که سلامت عمومی، امنیت یا رفاه مردم را به خطر بیندازد. بعد از جنگ جهانی دوم، حاکمیت در آمریکا مشتاق بود که مالکیت مسکن را تقویت و مردم آمریکا را خانهدار کند. از همینرو به ایجاد بخش جدیدی در صنعت بانکداری کمک کرد که صنعت پسانداز و وام (Savings and Loan) نام گرفت. دولت با این استدلال به ایجاد این بخش در بانکداری ایالات متحده کمک کرد که مردم میتوانند وامهای بلندمدت دریافت کنند، خانهای را که قصد خرید آن را دارند در رهن بانک قرار دهند و بعد از اینکه وام خود را بازپرداخت کردند مالک خانه شوند (به این وامها، وامهای رهنی گفته میشد). اما صنعت پسانداز و وام با یک مشکل عمده روبهرو شد. دادن وامهای رهنی به مردم به این صورت بود که این وامها معمولاً با بازپرداخت 30ساله و نرخ بهره ثابت به مردم داده میشدند و این در حالی بود که بیشتر سپردهها بسیار کوتاهمدتتر بودند. زمانی که نرخهای بهره کوتاهمدت بالاتر از نرخهای وامهای رهنی بلندمدت قرار گیرند، صنعت پسانداز و وام ضرر میکند. در نتیجه تنظیمگران برای جلوگیری از اینکه صنعت پسانداز و وام و بانکها با این مشکل روبهرو شوند، نهایتاً تصمیم گرفتند نرخهای بهرهوری سپردهها را کنترل کنند.

حالا بگذارید ببینیم دلایل اقدام گلس-استیگال چه بود. بانکهای تجاری در دوران رکود بزرگ در دهه 1930 متهم به این شدند که قبل از آغاز رکود، بیش از اندازه وارد فعالیتهای سفتهبازانه (speculative) شده بودند. این اتهام از آن جهت بود که بانکهای تجاری آمریکا نهتنها در حال سرمایهگذاری داراییهایشان بودند بلکه در کنار این سرمایهگذاریها، سهامهای منتشره اولیه را میخریدند تا آنها را به مردم بازفروش کنند. بنابراین بانکها حریص و حریصتر شدند و ریسکهای بزرگی را پذیرفتند به این امید که بتوانند ثروتمندتر شوند. در نتیجه این طمع بانکها، صنعت بانکداری هدف اولیه خود را فراموش کرد، به فعالیتهای درهم و برهم روی آورد و عملکردش بسیار مبهم شد. همچنین وامهای غیرمناسب (وامهایی که بدون ارزیابی درست از وامگیرنده و بدون بررسی اینکه آیا وامگیرنده میتواند آن را بازپرداخت کند یا خیر و همچنین وامهایی که به دلیل نفع داشتن مدیران بانکها در کسبوکارهای دیگر وجود داشت داده میشدند) قبل از اینکه رکود بزرگ آغاز شود به شدت افزایش یافته بودند. بهطوری که مدیران و کارمندان بانکها دیگر برایشان مهم نبود که آیا وامی که داده میشود منفعت سپردهگذاران را پوشش میدهد یا خیر، و فقط به این فکر میکردند که به شرکتهایی وام دهند که خودشان سهامدار آنها بودند. از طرف دیگر مشتریان بانکها نیز به دلیل این اقدام بانکها تشویق میشدند که روی سهام شرکتهایی که به آنها وام داده شده بود سرمایهگذاری کنند، زیرا تصور میکردند که وام دادن بانکها به شرکتهای منتشرکننده این سهام به معنای این است که سهام آن شرکتها به دلیل عملکرد درستشان رشد خواهد کرد.

سناتور کارتر گلس (Carter Glass)، وزیر سابق خزانهداری در ایالات متحده و موسس سیستم فدرالرزرو، نیروی اولیه در تصویب و اجرای GSA بود. هنری باسکوم استیگال (Henry Bascom Steagall) نیز یکی از اعضای مجلس نمایندگان و رئیس بخش بانکداری و کمیته پول مجلس نمایندگان بود. استیگال موافقت کرد بعد از اینکه یک اصلاحیه به قانون جلوگیری از فعالیتهای بیمهای بانکها اضافه شود، همراه با گلس از طرح حمایت کند. اقدام گلس-استیگال به عنوان یک واکنش جامع به بزرگترین بحران مالی، یک دیوار امن بین فعالیتهای بانکهای تجاری و بانکهای سرمایهگذاری کشید و فعالیتهای هر دو دسته این بانکها تحت کنترل درآمد بهطوری که نتوانند خارج از قوانین عمل کنند.

به بانکها یک سال فرصت داده شد تا تصمیم بگیرند که میخواهند به عنوان بانک تجاری فعالیت کنند یا وارد کسبوکار سرمایهگذاری شوند و به بانک سرمایهگذاری تبدیل شوند. تنها 10 درصد از درآمد کل بانکهای تجاری میتوانست از طریق اوراق قرضه حاصل شود. با این حال یک استثنا به بانکهای تجاری این اجازه را میداد که خرید اوراق قرضه دولتی را متعهد شوند و تنها با تعهد خرید بتوانند از اوراق قرضه دولتی درآمدزایی کنند (underwriting government issued bonds). غولهای مالی آن زمان مانند «جی پی مورگان» (JP Morgan) که به آنها به عنوان بخشی از مشکل نگریسته میشد بهطور مستقیم مورد هدف قرار گرفتند و مجبور شدند ارائه خدمات را قطع کنند و بنابراین، بخش بزرگی از درآمد خود را به اجبار از دست بدهند. اقدام گلس-استیگال از طریق ایجاد این مانع در تلاش بود تا مانع از این شود که بانکها از سپردهها در زمانی که میدانند اوراق قرضه به فروش نمیرسد استفاده کنند. با همه اینها اقدام گلس-استیگال از سوی بسیاری از متخصصان جامعه مالی اقدامی تند و افراطی در نظر گرفته شد و گزارش شده بود که حتی خود کارتر گلس بعد از اینکه GSA تصویب شد، بعد از مدت کوتاهی اقداماتی برای لغو آن انجام داد و اذعان داشته بود که GSA یک عکسالعمل بیش از اندازه و افراطی به بحران بوده است.

بهرغم اهمالکاری هیات فدرالرزرو (تنظیمگر فعالیت بانکها) در اجرای GSA، کنگره ایالات متحده در سال 1956 تصمیم دیگری گرفت تا بتواند بخش بانکی را تنظیم (regulate) کند. کنگره در تلاش برای جلوگیری از اینکه خوشههای مالی (financial conglomerates) بیش از اندازه قدرت بگیرند، طرح جدیدی را تصویب کرد که روی بانکهای درگیر در بخش بیمه متمرکز بود. کنگره به این نتیجه رسیده بود که اینکه بانکها ریسکهای بالایی را بپذیرند قابل پذیرش نیست. بنابراین به عنوان طرحی مکمل برای اقدام گلس-استیگال، اقدام شرکت هلدینگ بانکی

(Bank Holding Company) تصویب شد که فعالیتهای مالی بانکها را از طریق کشیدن دیواری بین بیمه و بانکداری از هم جدا میکرد. اگرچه بانکها میتوانستند و هنوز هم میتوانند بیمه بفروشند، اما تعهد خرید بیمه یا ظهرنویسی یا پذیرهنویسی بیمه (underwriting insurance) برای بانکها ممنوع بود.

محدودیتهای اقدام گلس-استیگال روی بخش بانکداری، جرقه مباحثات بر سر اینکه چه سطحی از تنظیمگری در صنعت بانکداری برای این صنعت سلامت را به ارمغان میآورد و چه حد از آن مانع از پیشرفت و توسعه آن میشود را روشن کرد. بسیاری از تحلیلگران اینگونه استدلال میکردند که اجازه دادن به بانکها به صورتی که بتوانند سبد درآمدی خود را بهطور متعادل (نه خیلی زیاد) متنوع کنند به آنها این اجازه را میدهد که ریسکهای خود را کاهش دهند. بنابراین محدودیتهایی که اقدام گلس-استیگال روی بانکها گذاشته بود میتوانست اثر معکوس داشته باشد. به عبارتی بسیاری از صاحبنظران در حوزه بانکداری میگفتند که GSA نهتنها ریسک بانکداری را کاهش نمیدهد بلکه باعث افزایش آن نیز میشود و اقدام گلس-استیگال به جای درمان، خودش نوعی درد است. مضاف بر این بانکهای بزرگ بعد از رسوایی مالی شرکت انرون (Enron) در سال 2001 بسیار شفافتر شدند و این شفافیت باعث شد بیش از حد ریسکپذیر نباشند و از اتخاذ تصمیمات بسیار ریسکی در سرمایهگذاری خودداری کنند (شرکت انرون که یک شرکت بزرگ فعال در صنعت انرژی در ایالات متحده بود و در سال 1985 تاسیس شده بود، در سال 2001 افتضاحی به بار آورد که نهایتاً منجر به ورشکستگی آن شد. شرکت انرون فرارهای مالیاتی بزرگی کرده بود که سرانجام این فرارهای مالیاتی در سال 2001 بر ملا شد. ورشکستگی انرون بزرگترین ورشکستگی تاریخ ایالات متحده تا آن زمان بود تا اینکه شرکت وردکام در سال 2002 این جایگاه را از انرون گرفت). اگرچه این شفافیت در کار آنقدر بالا نبود و این قوانین و این طرحها آنقدر قوی نبودند که بتوانند مانع از وقوع بحران مالی 2008 که مقصر اصلی آن بانکهای ایالات متحده بودند، شوند.

در نتیجه انتقادهایی که به اقدام گلس-استیگال میشد، در نهایت کنگره ایالات متحده در سال 1999 آن را لغو کرد و قانون گرام-لیچ-بلیلی (Gramm-Leach-Bliley Act) را جایگزین آن کرد. قانون گرام-لیچ-بلیلی محدودیتهای اقدام گلس-استیگال را از بین برد و باعث شد دیگر دیواری میان فعالیتهای بانکهای سرمایهگذاری و بانکهای تجاری نباشد. مضاف بر این قانون گرام-لیچ-بلیلی به بانکها این اجازه را داد که خدمات وسیعتری را ارائه کنند؛ خدماتی از جمله ظهرنویسی. نتیجه اینکه اگرچه مانع بانکداری تجاری و بانکداری سرمایهگذاری در تلاش بود که در زمان شکست سرمایهگذاری بانکها، ضرر سپردهها را کاهش دهد، اما لغو GSA و تاسیس قانون گرام- لیچ- بلیلی نشان داد که حتی تلاشهایی که با هدف تامین امنیت سیستم بانکی اما از جنس تنظیمگری هستند، میتوانند اثرات معکوس داشته باشند.

بریتانیا و مارک کارنی

آخرین بخش از بزرگترین اصلاحات نظام بانکی در بریتانیا در سال 2015 و در دورهای که مارک کارنی، رئیس بانک مرکزی این کشور بود به اجرا درآمد. کارنی از سال 2013 تا سال 2020 در این سمت بود. اصلاحاتی که انجام شد بخشی از برنامه بلندمدت اقتصادی دولت بریتانیا برای اصلاح ساختار اقتصادی بود. آخرین بخش از قوانین اصلاح نظام بانکی بریتانیا که در جریان «اقدام اصلاح بانکداری 2013» (Banking Reform Act) به اجرا درآمد. اقدام اصلاح بانکداری سال 2013 بریتانیا یک بخش از برنامه دولت برای تبدیل سیستم موجود بانکی به سیستمی بود که بتواند از اقتصاد و رشد اقتصادی حمایت کند و همچنین مصرفکنندگان و کسبوکارهای کوچک را تحت پوشش خود بگیرد.

اقدام اصلاح بانکداری توصیههای کمیسیون مستقل بانکداری (Independent Commission on Banking) یا ICB را مدنظر قرار داد. توصیههایی که از سوی اقتصاددان انگلیسی، جان ویکرز

(John Vickers) که برای دولت بریتانیا کار میکرد به اجرا درآمدند. همچنین اقدام اصلاح بانکداری بریتانیا در سال 2013 توصیههای کمیسیون پارلمانی استانداردهای بانکداری (Parliamentary Commission on Banking Standards) را مدنظر قرار داد. در واقع دولت بریتانیا بعد از افشای تلاش برای دستکاری نرخ بهره لایبور (LIBOR) در سال 2012 از این کمیسیون خواسته بود تا به سرعت استانداردهای حرفهای بانکداری را بازبینی کند. اصلاحاتی که دولت بریتانیا مدنظر داشت برای نظام بانکداری انجام دهد، بر اساس تقریباً پنج سال تحقیق و بررسی و دریافت مشاورههای بسیار از اقتصاددانان حوزه بانکداری و اقتصاد کلان بود. همانطور که پیش از این نیز گفته شد، این اصلاحات بزرگترین اصلاحات انجامشده برای نظام بانکداری بریتانیا بوده است. از سال 2010 دولت بریتانیا از طریق چهار حوزه اصلاحی در تلاش بوده است تا صنعت بانکداری کشور را از مشکلات موجود به سلامت گذر دهد:

1- نظارت. حاکمیت در بریتانیا بانک مرکزی (بانک انگلیس یا Bank of England) را در مرکز رژیم نظارتی قرار داده است. بهطوری که به آن قدرت داده تا بتواند ریسکهای سیستماتیک را تشخیص دهد و زمانی که این ریسکها به مرحله اثرگذاری میرسند بتواند با آنها مقابله کند. همچنین این قدرت به بانک مرکزی بریتانیا داده شده است تا بتواند از بانکهای امنتر که کمتر احتمال میرود در آینده اقتصاد را با مشکل مواجه کنند، حمایت کند.

1- نظارت. حاکمیت در بریتانیا بانک مرکزی (بانک انگلیس یا Bank of England) را در مرکز رژیم نظارتی قرار داده است. بهطوری که به آن قدرت داده تا بتواند ریسکهای سیستماتیک را تشخیص دهد و زمانی که این ریسکها به مرحله اثرگذاری میرسند بتواند با آنها مقابله کند. همچنین این قدرت به بانک مرکزی بریتانیا داده شده است تا بتواند از بانکهای امنتر که کمتر احتمال میرود در آینده اقتصاد را با مشکل مواجه کنند، حمایت کند.

2- ساختار. حاکمیت در بریتانیا قوانین جدیدی را به تصویب رسانده است تا از طریق این قوانین بتواند شاخههای مختلف بخش مالی را از یکدیگر جدا کند تا بدین طریق زمانی که اوضاع به هم میریزد از مالیاتدهندگان حفاظت کند.

3- فرهنگ. حاکمیت در بریتانیا در حال اعمال استانداردهای بیشتری برای صنعت بانکداری است. این استانداردها از طریق تعریف کردن تحریمهای خاص برای بانکهایی که اشتباهاتشان منجر به شکستشان میشود اعمال میشوند.

4- رقابت. حاکمیت بریتانیا در تلاش است تا به مصرفکنندگان از طریق اعطای حق انتخاب بیشتر قدرت دهد. این تلاش باعث میشود تا انگیزه بانکها برای خلاقیت و نوآوری افزایش یابد که خود منجر به افزایش کارایی نظام بانکداری میشود.

چین و زیائوچان

ژو زیائوچان از سال 2002 تا 2018 رئیس بانک مرکزی چین بود و طی این دوره اصلاحات فراوانی را انجام داد. چین تقریباً چهار دهه پیش وارد مسیر اصلاح نظام بانکداری خود شد و طی این مدت به پیشرفتهای قابل توجهی رسیده است. در چین سه فاز اصلاحی برای نظام بانکداری وجود دارد. فاز اول از سال 1979 تا 1991 است. فاز دوم اصلاحات انجامشده بین سالهای 1992 تا 2001 است و فاز سوم اصلاح سیستم بانکی نیز از سال 2002 شروع شده است و تاکنون ادامه دارد. بخش بانکداری در چین طی این چهار دهه توانست به تدریج از یک بخش متمرکز (centralized)، در مالکیت دولت و در کنترل دولت به یک بازار رقابتی تبدیل شود و در نتیجه انواع مختلفی از بانکها امروز میتوانند دامنه گستردهای از خدمات مالی را به مشتریان داخلی و خارجی ارائه دهند. تجربه چین در اصلاح نظام بانکی خود بسیار قابل توجه است زیرا دولت چین هم بانکهای دولتی موجود را تقویت کرد و هم اجازه داد یک سیستم بانکداری خصوصی به موازات سیستم بانکی دولتی آغاز به کار کند.

از آنجا که چین طی سالهای گذشته به یکی از بزرگترین بازیگران در صحنه اقتصاد جهانی تبدیل شده است، اصلاحات بانکی آن در میان موارد بسیار دیگر، توجه بازارهای مالی جهانی را تا اندازه زیادی به خود جلب کرده است و سیاستگذاران در سراسر دنیا اصلاحات نظام بانکی چین را دنبال میکنند. بانکها چه در کشورهای در حال توسعه و چه در کشورهای توسعهیافته نقش کلیدیای را در رشد اقتصادی بازی میکنند. قبل از آغاز اصلاحات بانکی در چین در سال 1978، چین دارای یک مدل اقتصادی و یک سیستم مالی بر اساس مدل شوروی (Soviet Model) بود و بخش بانکداری آن بهطور کامل در خدمت اقتصاد برنامهریزیشده از سوی دولت (central planned economy) بود. در 22 دسامبر سال 1978، سومین نشست جامع با حضور تمام اعضای یازدهمین کمیته حزب کمونیست چین کلید اصلاحات را زد بهطوری که در آن نشست تصمیم گرفته شد که حزب باید مسیر را برای انجام اصلاحات اقتصادی هموار کند و به آزادسازی اقتصاد روی آورد و همین هم شد.

سیستم بانکداری چین در کنار دیگر بخشهای اقتصاد این کشور پهناور در مرکزیت اصلاحات قرار داشت. چراکه حزب کمونیست چین به این نتیجه رسیده بود که اصلاح نظام بانکداری بسیار برای سلامت اقتصادی ملی مهم است و چین نمیتواند بدون یک نظام قوی بانکی، در بازارهای مالی جهانی حرفی برای گفتن داشته باشد. همچنین بحرانهای مالی نیز نشان داده بود که یک اقتصاد در حال رشد نمیتواند با ساختار ضعیف بانکی به رشد خود ادامه دهد. این بحرانها اعضای حزب کمونیست چین را به این وفاق رساند که ثبات بخش مالی باید در اولویت باشد و اینکه تقویت، تحکیم و اصلاح نظام بانکی به شدت برای رشد اقتصادی بلندمدت چین و کاهش فقر ضروری است. هدف اصلی از اصلاح نظام بانکی در چین این بود که بانکهای چین تجاریتر شوند. برعکس بسیاری از اقتصادهای در حال گذار اروپای شرقی و آمریکای لاتین، چین به اصلاحات تدریجی اقتصادی (gradual economic reforms) روی آورد. بسیار مهم است که رهبران کشورها به این درک برسند که نباید فقط آنچه برای توسعه سیستم مالی نیاز است را مدنظر قرار دهند، بلکه باید زمانبندی مناسب آن را نیز برای جلوگیری از تضعیف بیشتر نظام بانکی در نظر داشته باشند.

غنا و ارنست آدیسون

در سال 2016 نرخ بهره سیاست پولی در غنا 26 درصد بود. نرخ تورم نیز به 18 درصد نزدیک میشد. اما سال 2017 همه چیز شروع به تغییر کرد. نانا آکوفو آدو، سیاستمدار کارکشتهای که آن زمان 72 سال داشت، رئیسجمهور غنا شد. به فاصله دو ماه، آکوفو یک رئیس جدید برای بانک مرکزی برگزید. کسی که مدرک دکترای اقتصادش را از دانشگاه مکگیل کانادا گرفته بود و قبل از اینکه رئیس بانک غنا شود، در بانک توسعه آفریقا به عنوان اقتصاددان ارشد منطقهای فعالیت میکرد. اینگونه ارنست آدیسون 54ساله در مارس 2017، به عنوان پانزدهمین رئیس بانک مرکزی فعالیتش را شروع کرد. آدیسون به شدت منتقد خطمشی روسای پیشین بانک مرکزی غنا بود و دست به اصلاحات گسترده زد. غنا سالها بود که در بانک مرکزیاش یک فرد توانا میخواست. اما آدیسون نمیتوانست کاری انجام دهد مگر با حضور رئیسجمهوری چون آکوفو آدو. همکاری این دو با هم ورق را برای غنا برگرداند. آدیسون در سال 2018 به موسسه «بانکداری مرکزی» گفته بود که «بهطور خلاصه، سیستم مالی فعلی غنا به آخر خط رسیده است و ما نمیتوانیم شرایط کسبوکار بانکها را عادی فرض کنیم.» او در این گفتوگو روسای پیشین بانک غنا را ملامت کرده و گفته بود «روسای قبلی بانک مرکزی غنا، پشت سر هم، به فراهم کردن نقدینگی برای حمایت از بانکهای ضعیف و در حال ورشکسته شدن غنا ادامه دادند؛ آن هم بدون اینکه مشکلات بنیادی را شناسایی و حل کنند. مشکلاتی که منجر به بحران نقدینگی این بانکها و به وجود آمدن مشکلاتی برایشان شد که دیگر قابل حل نیستند». زمانی که آدیسون روی کار آمد، غنا 35 بانک تجاری داشت. اما طی کمتر از دو سال تعداد این بانکها به 23 رسید. آدیسون 12 بانک را منحل یا با یکدیگر ادغام کرد. بانک مرکزی غنا در حال حاضر توانسته نرخ تورم را از 17 درصد به 8 درصد و نرخ بهره سیاست پولی را از 26 درصد به 16 درصد برساند. چیزی که برایش جایزه بهترین بانک مرکزی سال را به ارمغان آورد.

در پایان مارس سال 2017، رئیسجمهور جدید غنا، نانا آکوفو آدو (Nana Akufo-Addo) که به تازگی انتخاب شده بود، ارنست آدیسون (Ernest Addison) را به عنوان رئیس بانک مرکزی این کشور (بانک غنا یا Bank of Ghana) انتخاب کرد. بعد از اینکه رئیسجمهور ارنست آدیسون را به عنوان رئیس جدید بانک مرکزی معرفی کرد، شورای دولت او را به سرعت پذیرفت. آدیسون قبل از اینکه رئیس بانک غنا شود، در بانک توسعه آفریقا به عنوان اقتصاددان ارشد منطقهای فعالیت میکرد.

بنابراین ارنست آدیسون قبل از اینکه رئیس بانک غنا شود هم کولهباری از تجربه با خود به همراه داشت. او همچنین به عنوان مدیر تحقیقات در بانک غنا از سال 2001 تا 2003 فعالیت میکرد بنابراین با بانک مرکزی غنا به خوبی آشنا بود. ارنست آدیسون زمانی به عنوان مدیر تحقیقات بانک غنا در سال 2003 انتخاب شد که یک سال قبل از آن اقتصاددان ارشد موسسه پولی کشورهای آفریقای غربی بود. انتخاب شدن او به عنوان رئیس بانک غنا، منجر به این شد که یکی از قابل توجهترین عملکردهای بانک مرکزی در دنیا طی دهه اخیر رقم بخورد.

بعد از اینکه ارنست آدیسون سکان بانک غنا را در آوریل 2017 به دست گرفت، این بانک شروع به اصلاح بانکهای کشور کرد. پیش از این مطالعات در مورد کیفیت داراییها نشان داده بود که بسیاری از بانکهای وامدهنده غنا، عمیقاً ناپایدار هستند. آدیسون در سال 2018 به موسسه «بانکداری مرکزی» (Central Banking) گفته بود که «بهطور خلاصه، سیستم مالی فعلی غنا به آخر خط رسیده است و ما نمیتوانیم شرایط کسبوکارهای بانکداری را عادی فرض کنیم.»

آدیسون افزوده بود که بانک غنا بعد از انتخاب شدن او به عنوان رئیس جدید، به سرعت دو بانک را منحل کرده است، اما این فقط شروع کار آدیسون بود. السی آدو آوادزی (Elsie Addo Awadzi) یکی از معاونان بانک غنا اخیراً گفته بود که مطالعات نشان داد که تعداد زیادی از بانکهای غنا از مرحلهای که میشد ابزارهای نظارتی را در مورد آنها استفاده کرد و اوضاع را تغییر داد گذشته بودند. گزارشی از «سنترال بنکینگ» در دسامبر 2019 در مورد بانک غنا میگوید: «بانک غنا در ابتدای سال 2017 با منحل کردن دو بانک، کار خود را شروع کرد. تعدادی از موسسات مالی دیگر شامل هفت بانک و صدها موسسه مالی، طی ماههای بعدی منحل شدند.» آوادزی در گفتوگو با سنترال بنکینگ گفته بود: «تعداد زیادی از این بانکها مشکلاتی دارند که قابل حل شدن نیست؛ مشکلاتی که از سال 2015 برای بسیاری از آنها شروع شده است.»

در ابتدای کار آدیسون، 35 بانک تجاری در غنا فعال بودند. تا ژانویه سال 2019 (یعنی کمتر از دو سال بعد از اینکه او به عنوان رئیس بانک غنا انتخاب شده بود)، تنها 23 بانک تجاری در غنا باقی مانده بود. تعدادی از بانکها با یکدیگر ادغام شده بودند و تعدادی نیز منحل شدند و اجازه کسب از آنها گرفته شد. بانک غنا همچنین دو اقدام رادیکالی را در بخش تامین مالی خرد انجام داد. اول اینکه صدها مورد از موسسات مالی وامدهنده کوچک را بست. این اقدام ارنست آدیسون با خطمشی گذشته بانک مرکزی غنا تفاوت بسیار زیادی داشت و یک نقطه عطف به شمار میآمد. آدیسون در سخنرانی خود در دسامبر سال 2018، با قدرت به انتقاد از عملکرد گذشته بانک مرکزی غنا پرداخت. او گفت که چگونه عملکرد روسای پیشین بانک غنا منجر به این شده که بسیاری از موسسات مالی و بانکهای تجاری غنا با بحران روبهرو شوند و مشکلاتشان غیرقابل حل باشد.

او حمایت بانک غنا از بانکهای تجاری با دادن نقدینگی به آنها را کاری اشتباه دانست و گفت این خطمشی دیگر به پایان رسیده است. بانک غنا بعد از انتخاب شدن ارنست آدیسون، خطمشی جدیدی را در پیش گرفت که چند سال است به قوت خود باقی است. خطمشی جدید بانک غنا باعث شد که نهادهایی مانند صندوق بینالمللی پول (IMF) به شدت آن را مورد تشویق قرار دهند. البته سازکار انجام کارها برای بانک غنا اغلب بسیار مشکل بود. بانک غنا بعد از اینکه خطمشی جدید به رهبری ارنست آدیسون را در پیش گرفت، اغلب میدید که مجبور است پشت سر هم چندین بانک را منحل کند. بانک غنا یا باید این کار را انجام میداد یا اینکه خطمشی خود را کنار میگذاشت و مانند گذشته عمل میکرد.

بانک مرکزی غنا در مراسم و زمانهای مختلف اعلام میکرد که به این نتیجه رسیده که بانکهای تجاری غنا و موسسات مالی این کشور در شیوه مدیریت با خطاهای جدی روبهرو هستند. در آگوست سال 2018، آدیسون گفت که تعدادی از هیاتمدیرههای بانکهای غنا، با ارائه اسناد و مدارک غلط، مجوز تاسیس بانک را دریافت کردهاند. او همچنین گفت تعداد زیادی از مدیران بانکها پولهای زیادی از بانکهای خودشان اختلاس کردهاند. آدیسون در گفتوگو با سنترال بنکینگ گفته بود: «بانک مرکزی غنا در حال ادغام پنج بانک دارای مشکل با یکدیگر است.» او سهامداران بانکها و مدیران ارشد آنها را متهم کرده و گفته بود تعداد زیادی از آنها رفتارهای غیرمتعارف و غیرقانونی داشتهاند. او همچنین گفته بود سه مورد از بانکهای تجاری غنا، مجوز خود را با ارائه اسناد دروغ به بانک مرکزی دریافت کرده بودند و سهامداران و مدیران دو بانک تجاری این کشور نیز پولهای کلانی را از بانک بیرون برده بودند.

بانک مرکزی غنا فقط بهطور منفرد، به انحلال و ادغام بانکها نپرداخت و فقط اینگونه نبود که یک بانک را پیدا کند، بخواهد مشکل را در مورد آن بانک رفع کند و به سراغ بانک بعدی برود. بلکه استانداردهای بانکداری را برای کل شبکه بانکی در غنا تغییر داد. در ژوئن 2018، بانک مرکزی غنا، روی مساله سرمایه بانکهای این کشور دست گذاشت. در حال حاضر بانک غنا این قدرت را دارد که سرمایه مورد نیاز برای وامدهی را برای بانکهایی که استانداردهای مدیریت ریسک را رعایت نمیکنند افزایش دهد. آدیسون همچنین رئیس شورای ثبات مالی (Financial Stability Council) غنا نیز هست. رئیسجمهور آوفو آدو در سال 2019 این شورا را تشکیل داد. هدف این شورا این است که تلاشهای لازم برای اصلاح بدنه تنظیمی

(regulatory body) سیستم مالی و بانکی در غنا را با هم همراه کند. در سپتامبر سال 2019، موسسه حسابداران خبره (Institute of Chartered Accountants) غنا دریافت که تعدادی از شرکتهای حسابداری و حسابرسی مثل «دلویت» (Deloitte) در زمان حسابرسی کفایت سرمایه تخلف کردهاند و آنها را جریمه کرد. پیش از اینکه آدیسون رئیس بانک غنا شود، بانکها به دروغ اذعان میکردند که سرمایه کافی برای وامهایی را که میدهند دارند. شرکتهای حسابرسی مانند دلویت به آنها در گفتن این دروغ کمک میکردند.

بعد از اینکه آدیسون رئیس بانک غنا شد، بانکهای این کشور کمتر از گذشته میتوانند بدون داشتن سرمایه لازم (داشتن نسبت کفایت سرمایه مناسب) وام بدهند. چراکه بانک مرکزی غنا سرمایه مورد نیاز برای بسیاری از آنها را به دلیل رعایت نکردن استانداردهای مدیریت ریسک افزایش داده و همچنین جریمه کردن شرکتهایی همچون دلویت، احتمال تخلف آنها و ارائه نتایج حسابرسی نادرست را کاهش داده است. آوادزی، معاون او نیز گفته بود که بانک مرکزی، مجبور بوده تیمهای مدیریتی جدید به وجود آورد؛ تیمهایی که پشتوانه آنها تخصصشان است. آوادزی گفته بود کسانی باید مدیر بانکها باشند که بتوانند در مدت بسیار کم، کنترل بانکهای در حال ورشکستگی را در دست گیرند و اوضاع را تغییر دهند.

روسیه و نابیولینا

در ابتدای سال 2014 میلادی، نرخ ارز رسمی در روسیه (قیمت هر واحد دلار به روبل) از سوی بانک مرکزی این کشور در سطح 32 روبل تثبیت شده بود. در حالی که در پایان سال قیمت هر واحد دلار در روسیه به 56 روبل رسید و افزایش 72درصدی را تجربه کرد. نرخ ارز رسمی روسیه قبل از پایان سال 2014 میلادی به بالاترین سطح خود رسیده بود. بهطوری که قیمت هر واحد دلار در این کشور در میانه آخرین ماه سال 2014 به 67 روبل رسید که 107 درصد بیش از آن چیزی بود که در ابتدای سال در آن سطح قرار داشت. با اینکه در آخرین هفتههای سال 2014 روبل روسیه در برابر دلار شروع به تقویت شدن کرده بود، اما با آغاز سال 2015 مجدداً روند کاهش ارزش خود را پیش گرفت. بهطوری که در اولین فصل سال 2015 قیمت هر واحد دلار در روسیه برابر با 69 روبل بود. در میان دلایل اصلی بحران ارزی در روسیه که در سال 2014 آغاز شد و گریبان بانک مرکزی این کشور را گرفت، میتوان به موارد زیر اشاره کرد: 1- کاهش سرعت رشد اقتصادی در روسیه؛ 2- کاهش قابل توجه قیمت نفت و حملات سفتهبازانه خریداران و فروشندگان ارز به بازار ارز در خلال رخدادهای سیاسی منطقه که به اوکراین مربوط بود.

زمانی که روبل روسیه در آخرین ماه سال 2014 ارزش خود را به شدت از دست داد (کاهش یکسوم از ارزش خود تنها در سه هفته)، بعضی از پیشگویان اقتصاد پیشبینی کردند که اقتصاد روسیه در سال 2015 با بحران اقتصادی بزرگی مواجه خواهد شد و بیش از 10 درصد از تولید ناخالص داخلی این کشور به دلیل این کاهش ارزش روبل از بین خواهد رفت. اما پنج ماه بعد، روبل مجدداً در مسیری قرار گرفت که ارزش خود را به دست آورد و شاخص بازار سهام در این کشور 25 درصد نسبت به ابتدای سال 2015 افزایش داشت. در آن زمان، الویرا نابیولینا ریاست بانک مرکزی این کشور را بر عهده داشت. بهطور کلی، کاهش ارزش روبل روسیه در آخرین ماههای سال 2014، تحت تاثیر چند عامل قرار داشت:

1 قیمت نفت از میانه تابستان سال 2014 بیش از 60 درصد کاهش یافته بود و به رقم 48 دلار به ازای هر بشکه رسیده بود. از آنجا که حدود 50 درصد از ارزش صادرات روسیه را فروش نفت تشکیل میدهد، این کاهش قیمت نفت در سال 2014 بخش قابل توجهی از عرضه ارز در روسیه را از بین برد.

2 بانکها و شرکتهای روسیه بدهیهای فراوانی به دنیای خارج داشتند و برای پرداخت بدهیهای خارجی خود، نیاز به ارز برای آنها بسیار ضروری بود و به دلیل تحریمهای غرب، روسیه نمیتوانست همچون گذشته به بازارهای جهانی سرمایه دسترسی داشته باشد. میزان بدهیهایی که روسیه باید در آخرین فصل سال 2014 آنها را بازپرداخت میکرد از 60 میلیارد دلار پیشی گرفته بود که چیزی حدود 15 درصد تولید ناخالص داخلی این کشور در آخرین فصل سال 2014، برابر با این رقم بود.

3 در آخرین ماههای سال 2014، بانک مرکزی روسیه سیاستی را پیش گرفت که طی آن با عرضه 90 میلیارد دلار به بازار (حدود 5 /17 درصد از ذخایر ارزی بانک مرکزی روسیه در آن زمان) تصمیم گرفت از نظام نرخ ارز ثابت به سمت نظام نرخ ارز شناور گام بردارد. در واقع مقامات پولی روسیه این فکر را در سر داشتند که میتوانند در کوتاهمدت با عرضه ارز به بازار، جلوی افزایش یکباره و شدید نرخ ارز را بگیرند و پس از آن میتوانند به آرامی نرخ ارز را افزایش داده و نظام نرخ ارز شناور را جایگزین نظام نرخ ارز ثابت کنند. اما بهرغم این تصمیم، بانک مرکزی روسیه بعد از اینکه 90 میلیارد دلار ارز وارد بازار کرد، همچنان به فروش ذخایر ارزی خود ادامه داد که هیچ توضیح کاملی نیز برای چرایی اینگونه عملکرد بانک مرکزی روسیه وجود ندارد. عملکردی که بیاعتمادی به مقامات پولی در این کشور را به شدت افزایش داد.

4 شرکت نفتی رزنفت که یک شرکت دولتی در روسیه است، وظیفه داشت 14 میلیارد دلار از بدهیهای خارجی این کشور را طی سه ماه پرداخت کند. اما این شرکت نقدینگی لازم (چه به روبل و چه به دلار) برای این کار را نداشت. بانک مرکزی روسیه برای حمایت از شرکت نفتی رزنفت، یک برنامه تامین مالی ویژه را در پیش گرفت که این کار، بیاعتمادی به ثبات بازار ارز را بیش از پیش کاهش داد.

5 زمانی که در آخرین ماه سال 2014، افزایش نرخ ارز سرعت گرفت، اقدامات با تاخیر بانک مرکزی روسیه و همچنین عدم قطعیت در چگونگی عملکرد آن، به بازار ارز پالس منفی میداد. در واقع خریداران و فروشندگان ارز، دستپاچگی مقامات پولی را میدیدند و به این نتیجه رسیده بودند که روبل بیش از پیش ارزش خود را از دست خواهد داد و همین انتظار آنها از افزایش نرخ ارز، کاهش ارزش روبل را بیش از پیش سرعت بخشید.

6 کاهش شدید ارزش روبل، خانوارها را تهییج کرد که به بانکها هجوم ببرند. سپردهگذاران میخواستند سپردههای روبلی خود را به ارز تبدیل کنند و از همینرو، در آخرین فصل سال 2014 به میزان 5 /22 میلیارد دلار ارز خریداری شد. مضاف بر این، شایعاتی که در مورد امکان اعمال محدودیتهای ارزی وجود داشت، خانوارها را مجاب کرده بود که بخش قابل توجهی از ارز خود را در خانههایشان نگهداری کنند.

در ابتدای سال 2015، وضعیت بازارهای مالی روسیه رو به بهبود گذاشت. بهطوری که روبل به ارزشی که در ابتدای نوامبر سال 2014 در آن قرار داشت بازگشت و شاخص بازار سهام این کشور رشد 25درصدی را تجربه کرد. یکی از مهمترین علل در این بهبود فضای مالی را میتوان افزایش 30درصدی قیمت نفت پس از افت شدید آن در سال 2014 دانست. افزایش قیمتی که درآمدهای نفتی روسیه را افزایش داد و کسبوکارهایی را که احساس میکردند بقایشان به قیمت نفت وابسته است، تقویت کرد. در این حین، بانک مرکزی روسیه نرخ بهره وامهای خود را به 17 درصد افزایش داد که باعث شد، نرخ سپردهگذاری روبلی به 25 درصد افزایش یابد و در نتیجه جریان خروج سپردهها از بانکها به شدت کاهش یافت. مضاف بر این، طی اقدامات بانک مرکزی روسیه خانوارها به این نتیجه رسیده بودند که نرخ ارز به یک ثبات نسبی رسیده است. بعضی از آنها شروع به فروش ارز کردند. بهطوری که حدود 5 /4 میلیارد دلار ارز طی ماههای دوم و سوم سال 2015 میلادی از سوی خانوارها به فروش رسید.

مضاف بر این، برنامه بازپرداخت بدهیهای خارجی که به آرامی در پیش گرفته شده بود، باعث شد که بدهیهای خارجی روسیه در فصل اول سال 2015 نسبت به فصل آخر سال 2014 حدود 40 درصد کاهش یابد. پرداخت بدهیهای خارجی روسیه باعث شد که این کشور در برابر تحریمهای غرب نسبت به گذشته، مقاومتر شود. از ابتدای سال 2015، بانک مرکزی روسیه به جای فروش ذخایر ارزی خود در بازار آزاد، شروع به وام دادن به بانکها با این ذخایر ارزی کرد که همین اقدام باعث شد تقاضای بازار کاهش یابد. بانکهایی که از بانک مرکزی روسیه ارز وام میگرفتند، با این ارز اوراق قرضه منتشرشده از سوی دولت روسیه را خریداری میکردند. خریده شدن اوراق قرضه دولتی روسیه از سوی بانکها (با ارزی که بانک مرکزی به آنها وام داده بود) باعث شد نقطه پایه (basis points) اوراق قرضه دولتی 10ساله روسیه از 480 در اواسط دسامبر 2014 به 170 در آوریل سال 2015 برسد که کاهش قابل توجهی در نرخ بهره اوراق قرضه دولتی روسیه طی این چند ماه است.

همه این اقدامات بانک مرکزی روسیه سرانجام باعث شد نرخ ارز در روسیه به یک ثبات نسبی برسد. همچنین بعد از اینکه این عوامل از طریق ورود سرمایه (برای خرید اوراق قرضه) تقویت شد، روبل با سرعت بیشتری شروع به تقویت کرد. به علاوه اینکه در میانه ماه می سال 2015، بانک مرکزی روسیه به خاطر سرعت تقویت ارزش روبل تحت فشار قرار گرفت و مجدداً دخالت خود در بازار ارز را از طریق خرید ارز در بازار آغاز کرد. این اقدام بانک مرکزی روسیه نشان داد که وفاداریاش به نظام نرخ ارز شناور ثبات ندارد و با توجه به شرایط موجود سیاستهای پولی و ارزی خود را تنظیم میکند.

اهمیت استقلال

بانکداران مرکزی بدون استقلال چندان قادر نخواهند بود کارهایی را که لازم است انجام دهند. یکی دیگر از وظایف بانک مرکزی، تعیین طول وقفه در سیاستهای پولی است که میشکین آن را از کانال ناسازگاری زمانی و اهمیت استقلال بانک مرکزی به منظور بهبود عملکرد استقلال کلان توضیح میدهد. طی دهههای گذشته یکی از پیشرفتهایی که در دانش سیاستگذاری پولی صورت گرفت که از انتظارات عقلایی نشات میگرفت، کشف اهمیت ناسازگاری زمانی در سیاستهای پولی بود. مشکل ناسازگاری زمانی وقتی به وجود میآید که سیاستها بر مبنای تصمیمات روزانه پیش برده شوند که در این صورت نتایج بلندمدت بدی حاصل خواهد شد. به ویژه اینکه در این حالت سیاستگذاران وسوسه میشوند که با در نظر گرفتن یک منحنی فیلیپس کوتاهمدت، بین نرخ تورم و بیکاری موازنه ایجاد کنند، اما ناظران آگاه از این وسوسه، انتظارات تورمی خود را به گونهای تنظیم میکنند که نتایج حاصل شامل افزایش تورم و افزایش کوتاهمدت در اشتغال باشد. مشکلات سیاسی ناشی از ناسازگاری زمانی، روسای بانکهای مرکزی را بر آن داشت که درباره جنبههای سازمانی و سازوکار مشخصی که در نهایت منجر به تدوین سیاستهای پولی با تورم پایین شود، تحقیق کنند.

نتیجه مهمترین تحقیقی که در این زمینه انجام شد، حاکی از آن بود که استقلال بانک مرکزی در نهایت به تورم پایین منجر میشود. مستقل بودن بانکهای مرکزی به آنها این امکان را میدهد که ابزارهای مستقلی برای کنترل سیاستهای پولی با هدف پایین نگه داشتن تورم داشته باشند. بهطوری که بانک مرکزی بتواند منحنی کوتاهمدت فیلیپس را برای موازنه نرخ تورم و بیکاری داشته باشد و در عین حال این امکان را به بانکهای مرکزی میدهد که سیاست تورم پایین را اجرا کنند. در واقع طبق نتایج بهدستآمده، عملکرد اقتصاد کلان وقتی مطلوب میشود که بانکهای مرکزی استقلال داشته باشند. تجربه نشان داده است که در کشورهای پیشرفته صنعتی وقتی بانک مرکزی در نقطه اوج استقلال قانونی به سر میبرد، نرخ تورم در این کشورها کنترلشدهتر از کشورهای صنعتیای است که در آنها استقلال بانک مرکزی در حداقل قرار دارد. البته استقلال در ابزار با استقلال در هدف تفاوت دارد.

در اینجا منظور از استقلال در ابزار سیاستگذاری پولی است به این معنا که بانک مرکزی، ابزار ویژهای برای تحقق سیاستهای پولی در دست داشته باشد. در یک دموکراسی، خواست عمومی اعمال دولت را کنترل میکند و سیاستگذاران پاسخگو هستند و ضروری است که اهداف سیاستهای پولی از سوی دولتهای منتخب تدوین شوند. همچنین اصول دموکراتیک حکم میکند که دولت تعیینکننده سیاستهای پولی باشد اما سوال اینجاست که آیا دولت باید برای کوتاهمدت یا میانمدت اهداف سیاستها را تعیین کند یا خیر. به عنوان مثال اینکه دولت هر ماه نرخ تورم یا نرخ ارز را اعلام کند یا هر سه ماه یکبار مسالهای است که میتواند به مشکل ناسازگاری زمانی دامن بزند. از اینرو میشکین اذعان میدارد که تعیین طول وقفه در سیاستهای پولی یا اعلام تورم از جمله وظایف بانکهای مرکزی است.

نوشته: مرتضی مرادی | برگرفته: تجارت فردا

Hits: 0