مالیات چالشبرانگیز: کدام کشورها از ثروتمندان مالیات میگیرند؟

وقتی به کشورهای عضو OECD نگاه میکنیم، همه آنها روی حداقل یک نوع از دارایی مالیات وضع کردهاند. از اینرو مالیات بر ثروت در همه کشورهای عضو OECD گرفته میشود و فقط نرخ و نوع این مالیات در کشورهای مختلف فرق میکند. برای مثال همه کشورهای عضو OECD روی داراییهای غیرمنقول مالیات میبندند. اما در مورد خالص ثروت (افراد و شرکتها) اینطور نیست. کانادا، فرانسه، لوکزامبورگ، نروژ، اسپانیا و سوئیس تنها کشورهای عضو OECD هستند که روی ثروت خالص افراد یا شرکتها مالیات میبندند. همچنین بسیاری از کشورهای عضو OECD روی ارث و هدایا مالیات میگیرند که این نیز نوعی مالیات بر ثروت است. در واقع از مجموعه کشورهای عضو OECD فقط استرالیا، جمهوری چک، استونی، رژیم اشغالگر قدس، مکزیک، نیوزیلند، نروژ، جمهوری اسلواکی و سوئد هستند که روی ارث و هدایا مالیات نمیگیرند.

در این پرونده میخواهیم ببینیم مالیات بر ثروت یعنی چه؟ مالیات بر چه چیزهایی به معنای مالیاتگیری از ثروت است؟ انواع مالیات بر ثروت چیست؟ عدهای میگویند دولتها باید برای تامین مخارج خود و ارائه هرچه بیشتر خدمات عمومی از ثروتمندان مالیاتهای سنگین بگیرند. از طرفی عدهای میگویند مالیات بر ثروت باعث کاهش سرمایهگذاری میشود. موافقان مالیات بر ثروت اینگونه پاسخ میدهند که مالیات بر ثروت حتی در نرخهای بالا هم انگیزه کارآفرینان را کاهش نخواهد داد. ما به این سوال پاسخ میدهیم که موافقان و مخالفان مالیات بر ثروت هر یک چه نظری دارند و چه استدلالهایی را مطرح میکنند؟ همچنین به این سوال خواهیم پرداخت که تجربه جهان در مورد مالیاتگیری از ثروت به ما چه میگوید؟ اقتصادهای لیبرالتر دنیا همچون ایالات متحده و کانادا و بریتانیا چگونه از ثروت مالیات میگیرند؟ دولتهای رفاه و کشورهای حوزه اسکاندیناوی چگونه از ثروت مالیات میگیرند؟ یکی دیگر از مهمترین بخشهای این پرونده پرداختن به توماس پیکتی و استدلالهای او به عنوان یکی از بزرگترین مدافعان مالیات بر ثروت است.

(برای نمای بزرگتر اینجا کلیک کنید…)

برگرفته: تجارتفردا

بر سر دوراهی: نتیجه دعوای مخالفان و موافقان مالیاتستانی از ثروت چیست؟

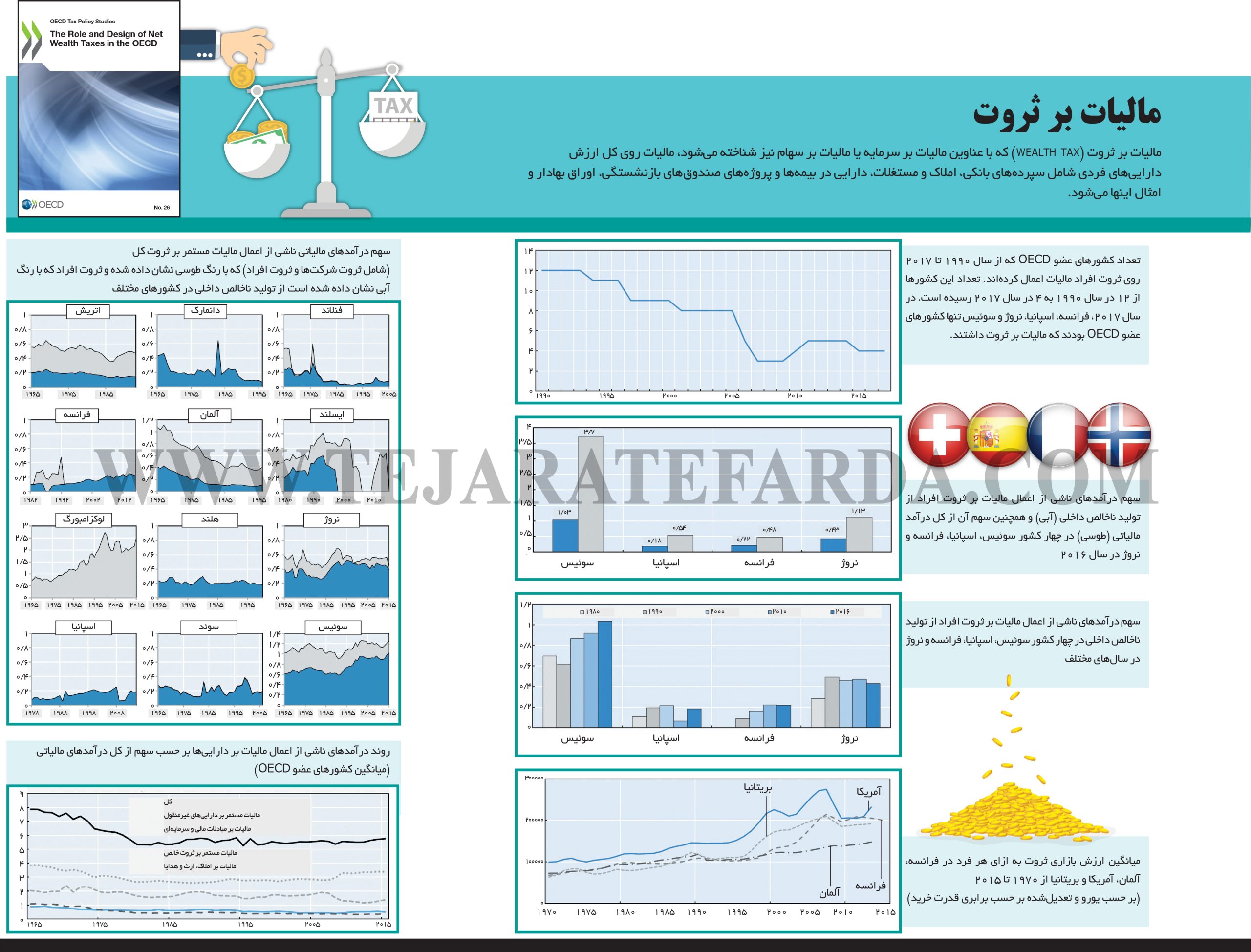

مالیات بر ثروت (wealth tax) که با عناوین مالیات بر سرمایه یا مالیات بر سهام نیز شناخته میشود، مالیات روی کل ارزش داراییهای فردی شامل سپردههای بانکی، املاک و مستغلات، دارایی در بیمهها و پروژههای صندوقهای بازنشستگی، اوراق بهادار و امثال اینها میشود. معمولاً بدهیها (رهنها و دیگر وامها) از بقیه ثروت افراد کم میشود و از اینرو گاهی اوقات به مالیات بر ثروت، مالیات بر خالص ثروت (net wealth tax) نیز گفته میشود. در کشورهایی که از ثروت مالیات گرفته میشود، سازمانهای حسابرسی و مالیاتی از مالیاتدهندگان میخواهند صورتحسابهای مالی خود را به آنها ارائه کنند (در واقع افراد در این کشورها باید به سازمان حسابرسی سالانه ترازنامه ارائه کنند). سازمانهای حسابرسی و مالیاتی بعد از دریافت ترازنامه افراد، روی خالص ثروت آنها (داراییها منهای بدهیها) مالیات میبندند. این مالیات به عنوان درصدی از خالص ثروت یا درصدی از خالص ثروت بعد از یک حد مشخص اعمال میشود. به زبان دیگر تقریباً همیشه تنها زمانی از ثروت مالیات گرفته میشود که خالص ثروت فرد از یک حد مشخص بیشتر باشد و اگر خالص ثروت یک فرد پایینتر از آن حد مشخص باشد، فرد از دادن مالیات بر ثروت معاف میشود. مالیات بر ثروت میتواند محدود به اشخاص حقیقی شود یا میتواند اشخاص حقوقی مانند شرکتها را نیز شامل شود.

کانادا

کانادا

در کانادا اخیراً روی مسکنهای شخصی مالیات اعمال شده است (از آنجا که مسکن بخشی از ثروت است، مالیات بر مسکن نوعی مالیات بر ثروت است). مالیات بر مسکن در کانادا جدای از مالیات بر داراییهای افراد است که بهطور رایج از آنها گرفته میشود. مالیات بر مسکن در کانادا بر خانههایی اعمال میشود که ارزش آنها حداقل سه میلیون دلار کانادا (تقریباً حدود دو میلیون و 300 هزار دلار آمریکا) باشد. نرخ مالیات بر مسکنهایی که ارزش آنها بیشتر از این مقدار است معادل 2 /0 درصد روی یک میلیون دلار بالاتر از سه میلیون دلار و 4 /0 درصد روی ارزشهای بالاتر از این مقدار است. به عبارت دیگر اگر ارزش خانه یک فرد در کانادا بین سه تا چهار میلیون دلار باشد، باید 2 /0 درصد از آن مقدار را که بیشتر از سه میلیون دلار است مالیات بدهد و اگر ارزش خانه یک فرد بیشتر از چهار میلیون دلار باشد باید 2 /0 درصد به ازای یک میلیون دلار بیشتر از سه میلیون دلار را مالیات دهد و همچنین 4 /0 درصد از اختلاف ارزش بین چهار میلیون دلار و ارزش کل خانه را هم مالیات بدهد. در مورد مالیات بر مسکن در کانادا تفاوتی نمیکند که خانه در رهن بانک قرار داشته باشد یا خیر و مالیات بر آن بسته میشود.

فرانسه

تا سال 2017، در فرانسه روی همه خالص داراییهای بیشتر از 800 هزار یورویی که در عین حال متعلق به افرادی بودند که ثروت خالص آنها بیشتر از 3 /1 میلیون یورو بود، مالیات بسته میشد. برای مثال اگر یک فرد دو میلیون یورو ثروت خالص (net worth) داشت و ارزش خالص داراییهایش 5 /1 میلیون یورو بود، مشمول مالیات میشد. اما اگر فردی وجود داشت که یک میلیون یورو ثروت خالص داشت و ارزش خالص داراییهایش 900 هزار یورو بود، مشمول مالیات نمیشد. نرخهای مالیات برای افرادی که در فرانسه تا سال 2017 مشمول مالیات بر ثروت میشدند، بین 5 /0 تا 5 /1 درصد متغیر بود. در سال 2007 دولت فرانسه توانست 07 /4 میلیارد یورو مالیات بر ثروت بگیرد. این رقم 4 /1 درصد از کل درآمدهای دولت فرانسه در سال 2007 بود. از سال 2018 به بعد، این نوع از مالیاتگیری که به «مالیات منسجم بر ثروت» (solidarity tax on wealth) معروف بود جای خود را به مالیات بر املاک و مستغلات داد و دیگر داراییهای مالی از مالیات معاف شدند.

آرژانتین و اسپانیا

مالیات بر ثروت در آرژانتین بر ثروت بیشتر از 800 هزار پزو اعمال میشود. 800 هزار پزو تقریباً معادل 21 هزار دلار در ایالات متحده آمریکاست. نرخ سالانه برای مالیات بر ثروت در آرژانتین در سال 2017 معادل 50 /0 درصد و سال 2018 معادل 25 /0 درصد بود. نرخ مالیات بر ثروت (ثروت خالص بیشتر از 800 هزار پزو) در این کشور در سال 2019 معادل 75 /0 درصد است.

در اسپانیا نوعی مالیات بر ثروت با نام اسپانیایی «Patrimonio» وجود دارد. نرخ مالیات بر ثروت در این کشور تصاعدی (progressive) است و بین بازه 2 /0 درصد تا 75 /3 درصد قرار دارد. مالیات بر ثروت در اسپانیا طی بحران مالی این کشور مجدداً اعمال شد. مالیات بر ثروت در اسپانیا برای اولین بار در سال 1977 معرفی شد. در سال 2008، (1 ژانویه 2008) مالیات بر ثروت در اسپانیا به حالت تعلیق درآمد اما در سال 2011 مجدداً مالیات بر ثروت در این کشور اعمال شد.

هلند

در هلند در کنار مالیاتهای رایج، یک نوع از مالیات با نام «wealth yield tax» یا «مالیات بر بازده ثروت» وجود دارد. اگرچه از نام این مالیات برمیآید که این مالیات روی بازده ثروت باشد اما این مالیات در عمل همان مالیات بر ثروت است. چراکه به بازده واقعی ثروت (چه بازده مثبت چه بازده منفی) هنگام محاسبه مالیات بر ثروت توجه نمیشود. تا پایان سال 2016 نرخ مالیات بر ثروت در هلند یک عدد ثابت و معادل 2 /1 درصد بود. به عبارت دیگر تا سال 2016 با افزایش ثروت نرخ مالیات در هلند تغییر نمیکرد و ثابت بود. از سال 2017 به بعد نرخ مالیات بر ثروت در این کشور تصاعدی شد. مضاف بر آنچه با عنوان مالیات بر بازده ثروت شناخته میشود، مالکان املاک و مستغلات مشمول مالیاتی میشوند که بر اساس ارزش این املاک و مستغلات روی آنها اعمال میشود. مالیات روی املاک و مستغلات در هلند یک مالیات محلی (local tax) است که از سوی شورای شهر تعیین میشود.

نروژ

در نروژ، مالیات بر ثروت، بر خالص داراییهای (net asset) افرادی که ارزش آنها بیشتر از یک میلیون و 480 هزار کرون (تقریباً 178 هزار دلار آمریکا) است اعمال میشود. نرخ این مالیات مجموعاً 85 /0 درصد است (شامل 7 /0 درصد مالیات بر ثروت که توسط شهرداریها گرفته میشود و 15 /0 درصد مالیات بر ثروت که از سوی دولت و به صورت ملی گرفته میشود). برای اهداف مالیاتی، ارزش داراییهای بخش املاک و مستغلات تقریباً 50 درصد از ارزش بازار داراییها تخمین زده میشود. 25 درصد از این مقدار، خانههایی هستند که ساکنان نروژ در حال حاضر در آنها زندگی میکنند. حزب محافظهکار (Conservative Party) و حزب پیشرفت (Progress Party) که اولی یک حزب لیبرال- محافظهکار و دومی هم یک حزب لیبرتارین است و در حال حاضر دولت را در اختیار دارد و همچنین حزب لیبرال (Liberal Party) که یک حزب سوسیال- لیبرال است، اعلام کردهاند که تلاش خواهند کرد مالیات بر ثروت را کاهش دهند و نهایتاً آن را کلاً منحل کنند. با توجه به تلاشهای این احزاب برای منحل کردن مالیات بر ثروت، تجزیهوتحلیلها نشان داده است که تغییر خطمشیهای مالیاتی در نروژ شامل کاهش دادن مالیات بر ثروت و همچنین کاهش مالیات بر درآمد که از سال 2013 شروع شده است، منجر به افزایش نابرابری در این کشور شده است.

سوئیس

در سوئیس بر ثروت، مالیات تصاعدی اعمال میشود. این مالیات تصاعدی بر ثروت در سوئیس در مناطق مختلف این کشور متفاوت است. بیشتر بخشهای سوئیس که با نام «Canton» شناخته میشوند، از افرادی که خالص ثروتشان زیر 100 هزار فرانک (تقریباً معادل 10 هزار دلار آمریکا) است مالیات بر ثروت نمیگیرند و نرخ مالیات بر ثروت را بعد از این مقدار، با افزایش خالص ثروت، افزایش میدهند. بالاترین نرخ مالیات بر ثروت در سوئیس در بخشهای مختلف این کشور بین 13 /0 درصد تا 94 /0 درصد متغیر است. مالیات بر ثروت در سوئیس روی همه داراییهای شهروندان سوئیسی (چه داراییهای آنها در داخل سوئیس، چه داراییهای آنها در خارج از سوئیس) اعمال میشود. اما این مالیات روی داراییهای شهروندان خارجی داخل سوئیس اعمال نمیشود. این کار برای تشویق خارجیان به خرید دارایی در سوئیس است.

ایتالیا

در ایتالیا دو نوع مالیات بر ثروت اعمال میشود. نام یکی از این مالیاتها IVIE است که نرخ آن 76 /0 است و روی املاک و مستغلات خارج از ایتالیا (به وضوح املاک و مستغلاتی که متعلق به شهروندان ایتالیایی است) اعمال میشود. ارزش این املاک و مستغلات بر اساس قیمت خرید یا ارزش کنونی آنها در بازار تعیین میشود. نوع دیگر مالیات بر ثروت IVAFE نام دارد که نرخ آن 15 /0 درصد است و روی تمام داراییهای مالی که خارج از ایتالیا نگه داشته میشوند اعمال میشود (داراییهایی همچون داراییهایی که به خاطر برنامه k 401 و IRAs در ایالات متحده آمریکا وجود دارند).

مثالهای تاریخی

مثالهای تاریخی

ایسلند تا سال 2006 مالیات بر ثروت داشت، از سال 2007 مالیات بر ثروت در این کشور لغو شد و مجدداً بین سالهای 2010 تا 2014 مالیات بر ثروت در ایسلند اعمال شد. نرخ این مالیات 5 /1 درصد بود و روی خالص داراییهای افرادی که ارزش خالص داراییهایشان بیشتر از 75 میلیون کرون بود و همچنین روی خالص داراییهای زوجهایی که ارزش داراییهایشان بیشتر از صد میلیون کرون بود اعمال میشد. بعضی از کشورهای اروپایی به مالیات بر ثروت طی سالهای گذشته پایان دادهاند. برای مثال اتریش و دانمارک در سال 1995 مالیات بر ثروت را منحل کردند. آلمان در سال 1997 مالیات بر ثروت را کنار گذاشت، فنلاند در سال 2006، لوکزامبورگ در سال 2006 و سوئد هم در سال 2007 مالیات بر ثروت را منحل کردند.

تمرکز ثروت

در سال 2014، اقتصاددان فرانسوی، توماس پیکتی، کتابی را با عنوان سرمایه در قرن بیست و یکم منتشر کرد. او در این کتاب میگوید که مشاهداتش نشان میدهد نابرابری اقتصادی در حال افزایش است و مالیات بر ثروت را به عنوان راهحل، برای مقابله با نابرابری اقتصادی معرفی کرد. استدلال اصلی این کتاب این است که نابرابری یک مساله تصادفی نیست بلکه یکی از ویژگیهای سرمایهداری است، بنابراین فقط میتوان از طریق دخالت دولت با آن مقابله کرد. کتاب سرمایه در قرن بیست و یکم استدلال میکند که اگر سرمایهداری اصلاح نشود، دموکراسی مورد تهدید قرار خواهد گرفت. در هسته استدلالهای پیکتی این مفهوم قرار دارد که وقتی در بلندمدت نرخ بازدهی سرمایه (r) بزرگتر از نرخ رشد اقتصادی (g) است، نتیجه تمرکز ثروت خواهد بود و این توزیع نابرابر ثروت، منجر به بیثباتیهای اجتماعی و اقتصادی خواهد شد. پیکتی یک سیستم جهانی اعمال مالیات تصاعدی بر ثروت را برای مقابله با نابرابری پیشنهاد میکند. او میگوید برای اینکه مانع تمرکز بیشتر ثروت در دست عده بسیار کمی شویم، باید به مالیات بر ثروت روی آوریم. اگرچه این تجزیه و تحلیل به عنوان یک کار بسیار مهم مورد ستایش تعدادی از اقتصاددانان قرار گرفته، اما نقدهایی نیز به کار پیکتی در این زمینه وارد شده است. تعداد زیادی از اقتصاددانان حرفهای او را پذیرفتهاند و او را ستایش کردهاند اما عده زیادی هم تفسیرها و پیشنهادهای پیکتی را به چالش کشیدهاند و میگویند حرفهای پیکتی اغلب ناسازگار بوده و با کاستیهای جدی مواجهاند.

درآمد و طرح ترامپ

در سال 1999 دونالد ترامپ به دولت ایالات متحده پیشنهاد کرد که یک مالیات 25 /14درصدی روی ثروت افراد و شرکتهایی که ارزش خالصشان بیشتر از 10 میلیون دلار یا بیشتر است میتواند 7 /5 تریلیون دلار درآمد برای دولت به ارمغان بیاورد و این مقدار میتواند برای حذف کامل بدهی ملی استفاده شود. پیشنهاد دونالد ترامپ این بود که این مالیات فقط یکبار روی ثروت اعمال شود و بعد از آن دیگر خبری از بدهی ملی در ایالات متحده نخواهد بود. بخشهایی از خبر CNN در مورد پیشنهاد دونالد ترامپ در سال 1999 را در ادامه میخوانید1:

دونالد ترامپ بیزینسمن میلیاردر، برنامه دارد که بدهی ملی ایالات متحده را از طریق مالیاتگیری از ثروت افرادی همچون خودش صاف کند و در عین حال مالیات را برای طبقه متوسط کاهش دهد و لطمهای هم به برنامههای تامین اجتماعی وارد نکند. ترامپ، یکی از کاندیداهای حزب جمهوریخواه برای ریاستجمهوری است که پیشنهاد کرده فقط یکبار روی خالص ثروت افراد و شرکتهایی که بیشتر از 10 میلیون دلار ثروت دارند مالیات گرفته شود. طبق محاسبات ترامپ یک مالیات 25 /14درصدی روی ثروت این افراد و شرکتها درآمدهای مالیاتی را 7 /5 تریلیون دلار افزایش میدهد و با کمک این درآمد میتوان بدهی ملی را صاف کرد.

بدهی آمریکا 7 /9 میلیارد دلار کاهش یافته اما در سپتامبر 1999 هنوز بیش از 66 /5 تریلیون دلار است. ترامپ گفته است ما داریم وارد هزاره جدید میشویم و هیچکس برنامهای ارائه نکرده که بتوان با آن این کشور را از بدهی خلاص کرد. طبق محاسبات من یک درصد از آمریکاییها کنترل 90 درصد از ثروت این کشور را در اختیار دارند که این موضوع بعد از اجرایی شدن برنامه من تحت تاثیر قرار خواهد گرفت. 99 درصد دیگر مردم نیز با کاهشهای عمیقی در مالیات بر درآمدهایشان مواجه خواهند شد. از بین بردن بدهی ملی باعث میشود هزینههای دولت فدرال در سال 200 میلیارد دلار کاهش یابد (به خاطر پایان یافتن پرداختهای بهرهای روی این بدهیها).

او پیشنهاد میکند که نیمی از این 200 میلیارد دلار میتواند برای کاهش مالیاتهای طبقه متوسط و نیم دیگر نیز برای تامین مخارج برنامههای اجتماعی مورد استفاده قرار گیرد. ترامپ گفته است که سپردهگذاری سالانه 100 میلیارد دلار در صندوق تامین اجتماعی میتواند منجر به خلق سه تریلیون دلار تا 30 سال آینده شود. در این صورت میتوان از ورشکستگی صندوقهای تامین اجتماعی تا 30 سال آینده جلوگیری کرد و اینگونه تا صد سال دیگر هم تامین اجتماعی میتواند به کار خود ادامه دهد. این نوع از مالیات بر ثروت همچنین میتواند منجر به لغو مالیات بر ارث شود؛ مالیاتی که واقعاً به کشاورزان و کسبوکارهای کوچک آسیب میرساند و بیشتر از همه به زنان آسیب میزند.

ترامپ که خالص ثروت خودش پنج میلیارد دلار تخمین زده میشود میگوید زندگی یک فرد ثروتمند در نتیجه اجرایی شدن برنامه مالیاتی من لطمه نخواهد خورد. او میگوید این برنامه صدها میلیون دلار روی دست من هزینه خواهد گذاشت اما صادقانه میگویم که این برنامه ارزش این هزینهها را خواهد داشت. ترامپ پیشبینی میکند که از بین رفتن بدهی ملی در نتیجه برنامه مالیاتگیری او روی ثروت، همراه با کاهش مالیات طبقه متوسط و کاهش مالیات بر ارث، روی هم میتوانند از طریق خلق استارتآپهای جدید و شغلهای بیشتر رشد اقتصادی را 35 تا 40 درصد تحریک کنند. این برنامه یک نتیجه برد-برد را برای آمریکاییها به دنبال خواهد داشت؛ ایدهای که هیچ سیاستمداری جرات اجرا کردن آن را ندارد.

اثر روی سرمایهگذاری

مالیات روی ثروت به عنوان یک تقویتکننده منفی (negative reinforcer) عمل میکند که اصطلاحاً در اینجا از اصطلاح «از آن استفاده کن یا از دستش بده» (use it or lose it) استفاده میشود. مالیات روی ثروت استفاده مولد از داراییها را تقویت میکند. با توجه به استدلالهای مطرحشده از سوی دیوید شاکو (David Shakow) و رید شولدینر (Reed Shuldiner) استادان دانشکده حقوق دانشگاه پنسیلوانیا، مالیات روی ثروت، مالیات روی سرمایهای است که به صورت مولد به کار گرفته نمیشود. بنابراین مالیات روی ثروت میتواند به عنوان مالیات روی درآمد بالقوهای که سرمایه میتواند به دست دهد، در نظر گرفته شود. مالیات روی خالص ثروت، میتواند به جای اینکه جایگزین مالیات روی هدیه، مالیات روی عایدی سرمایه و مالیات بر ارث باشد، مکمل آنها باشد و توان دولت را از طریق افزایش درآمدهایش بالا ببرد. به عبارت دیگر شاکو و شولدینر استدلال میکنند که اگر افراد ثروت راکدشان را به کار میانداختند و وارد کارهای مولد میکردند، میتوانستند درآمد داشته باشند و این درآمدها مشمول مالیات میشد و حالا که این ثروت را به کار نمیاندازند باید مالیات آن را بدهند. همچنین بهرغم مالیات بر داراییها که تمام ارزش داراییها مشمول آن میشوند، مالیات بر خالص ثروت فقط روی داراییهای خالص که بدهیها از آنها کسر میشود (equity) اعمال میشوند. این میتواند به نفع آنهایی شود که وامهای رهنی، وامهای دانشجویی و وامهای اتومبیل دارند.

نقدهایی بر مالیات بر ثروت

استدلالهای زیادی علیه اعمال مالیات بر ثروت وجود دارد. یکی از این استدلالها در ایالات متحده علیه مالیات بر ثروت این است که اعمال مالیات بر ثروت یک اقدام ضد قانون اساسی (unconstitutional) است. همچنین یکی دیگر از استدلالها این است که ارزشگذاری بسیاری از داراییها بسیار سخت است. یکی دیگر از استدلالها علیه اعمال مالیات بر ثروت این است که این نوع از مالیات، نرخ نوآوری را کاهش میدهد.

خروج سرمایه

در سال 2006، واشنگتنپست در مقالهای با عنوان «پول قدیمی، پرواز پول جدید؛ فرانسه و مالیات بر ثروت» به این موضوع اشاره کرد که مالیات بر ثروت در فرانسه چه زیانهایی را با خود به همراه داشته است. این مقاله با ارائه مثالهایی نشان میدهد که مالیات بر ثروت چگونه باعث خروج سرمایه (capital flight)، فرار مغزها (brain drain)، نابود شدن مشاغل (loss of jobs) و نهایتاً زیان خالص در درآمد مالیاتی در فرانسه شده است. این مقاله واشنگتنپست بیان میکند که اریک پیچت (Eric Pichet) نویسنده فرانسوی راهنمای مالیاتی در این کشور تخمین زده است که مالیات بر ثروت برای دولت 6 /2 میلیارد دلار در یک سال درآمد خواهد داشت اما به خاطر تشویق خروج سرمایه، از سال 1998 بیشتر از 125 میلیارد دلار هزینه برای فرانسه به دنبال داشته است. البته نگرانیها در مورد خروج سرمایه در کشورهایی مانند ایالات متحده که حوزه قضایی مالیاتیشان به صورت سراسری فعالیت میکند کمتر است. در کشورهایی همچون ایالات متحده ثروت افراد در همه دنیا تحت مالیاتستانی قرار میگیرد و افراد نمیتوانند با انتقال ثروت خود از آمریکا به مثلاً آلمان، از مالیات دادن فرار کنند.

مسائل ارزیابی

در سال 2012 والاستریت ژورنال نوشت: «مالیات بر درآمد یک مشکل بزرگ دارد: ارزیابی». تخمین زده شده است که 62 درصد از ثروت بالاترین صدک ثروتی یا یک درصد بالایی از نظر ثروت (top %1) غیرمالی است. منظور از داراییهای غیرمالی، وسایل نقلیه، املاک و مستغلات و مهمتر از همه کسبوکارهای شخصی است. کسبوکارهای شخصی نزدیک 40 درصد از ثروت یک درصد برتر را تشکیل میدهند و بزرگترین قسمت ثروت آنها هستند. یک مساله ویژه برای صاحبان کسبوکارهای کوچک این است که تا زمانی که این کسبوکارها فروخته شوند آنها نمیتوانند به طور دقیق ارزش کسبوکارهای شخصیشان را تعیین کنند. مضاف بر این مالکان کسبوکارها میتوانند به سادگی کاری کنند که کسبوکارشان بسیار کمارزشتر به نظر برسد و از طریق روشهای حسابداری حتی به طور قانونی کاری کنند که مالیات کمتری دهند. یک جمله جالب در مقاله والاستریت ژورنال هست که «حتی خود ثروتمندان نیز نمیدانند در هر لحظه از زمان چقدر ثروت دارند».

مثالهایی از این کلاهبرداریها و کارهای خلاف قانون در سالهای مختلف و در کشورهای مختلف فاش شده است. برای مثال در فرانسه در سال 2013 مشخص شد که ژروم کاهوزاک (Jerome Cahuzac) وزیر مالیه این کشور، داراییهای مالی خود را به بانکهای سوئیس انتقال داده است که بدین طریق از دادن مالیات بر ثروت جلوگیری کند. بعد از تحقیقات بیشتر وزیر مالیه فرانسه گفت: «تعدادی از مقامات رسمی دولت ارزش ثروتشان را کمتر از ارزش واقعی گزارش کردهاند و حسابها را دستکاری کردهاند اما اختلاف ارزش واقعی داراییهای آنها با ارزش دروغین، بین 5 تا 10 درصد است. همچنین افرادی نیز هستند که سعی داشتند مقامات اداره حسابرسی را فریب بدهند.»

طرح اوباما

زمانی که باراک اوباما برای سخنرانی سالانهاش در کنگره آماده میشد و دموکراتها هم برای انتخابات 2016 آماده می شدند، هدف اقتصادی حزب تغییر کرد و سیبل جدیدی را نشانه گرفت: «نابرابری ثروت». به این دلیل که یک درصد ثروتمندترینهای آمریکا 42 درصد ثروت این کشور را در اختیار دارند. دموکراتها از سال 2008 که به قدرت رسیدند طرحهای زیادی تدوین کردند؛ طرحهایی که فصل مشترک اغلب آنها گرفتن پول از آمریکاییهای ثروتمند و بخشیدن آن به آمریکاییهای عادی بود. اما طرح تازه اوباما روش هدفمندتری در پیش داشت: او میخواست مالیات بر ارث را در خانوارهای ثروتمند افزایش دهد و کاری به درآمد آنها نداشته باشد. در مقابل به آمریکاییان طبقه متوسط کمک کند تا برای خود ثروتی دست و پا کنند.

زمانی که باراک اوباما برای سخنرانی سالانهاش در کنگره آماده میشد و دموکراتها هم برای انتخابات 2016 آماده می شدند، هدف اقتصادی حزب تغییر کرد و سیبل جدیدی را نشانه گرفت: «نابرابری ثروت». به این دلیل که یک درصد ثروتمندترینهای آمریکا 42 درصد ثروت این کشور را در اختیار دارند. دموکراتها از سال 2008 که به قدرت رسیدند طرحهای زیادی تدوین کردند؛ طرحهایی که فصل مشترک اغلب آنها گرفتن پول از آمریکاییهای ثروتمند و بخشیدن آن به آمریکاییهای عادی بود. اما طرح تازه اوباما روش هدفمندتری در پیش داشت: او میخواست مالیات بر ارث را در خانوارهای ثروتمند افزایش دهد و کاری به درآمد آنها نداشته باشد. در مقابل به آمریکاییان طبقه متوسط کمک کند تا برای خود ثروتی دست و پا کنند.

طرح جدید اوباما حفرههای مالیاتی را مسدود میکرد؛ حفرههایی که به آمریکاییهای ثروتمند اجازه میداد ثروتشان را بدون پرداخت مالیات سود سرمایه برای وارثان خود برجای بگذارند (طبعاً مالیات بر ارث توسط دولت اخذ میشده است). طرح جدید شکاف ثروت را مورد هدف قرار داده بود که در واقع بسیار بزرگتر از شکاف درآمد بود و هست. درآمد افراد منحصر به دستمزدی است که از کار خود به دست میآورند اما ثروت شامل دارایی خالص فرد اعم از املاک و مستغلات، سهام و… میشود. از آنجا که ثروت در طول زمان تجمیع میشود و به نسل بعد به ارث میرسد در دست مجموعه بسیار کوچکتری از افراد متمرکز است. در طول 30 سال گذشته یکدرصدی که بالاترین درآمد را داشتند یکپنجم درآمدهای کشور را از آن خود کردهاند در حالی که در همین مدت یک درصد ثروتمندترینها یکسوم ثروت کشور را در اختیار گرفتهاند. رقمی که در سالهای اخیر به بیش از 40 درصد کل ثروت ایالات متحده رسیده است. یکی از دلایل این امر، نرخ کمتر مالیات بر ثروت نسبت به مالیات بر درآمد برای ثروتمندان است. یک دلیل دیگر این است که آمریکاییهای عادی به اندازه کافی پسانداز ندارند و به زحمت نیمی از آنان در بازار سهام حضور دارند. این در حالی است که پنج درصد ثروتمندترین آمریکاییها دوسوم بازار سهام را در اختیار دارند.

طرح اوباما قرار بود ناترازی ثروت در آمریکا را در درازمدت تغییر دهد. افزایش مالیات بانکهای بزرگ والاستریت، اخذ مالیات از پولهایی که شرکتهای آمریکایی در خارج از کشور نگهداری میکنند و اخذ مالیات سود سرمایه در ارث ثروتمندان، با هدف افزایش ثروت و درآمد خانوارهای کمدرآمد و متوسط تدوین شده بود. این طرح برای افرادی که از بیمه بازنشستگی در محل کار خود برخوردار نیستند، بازنشستگی تامین میکرد. هدف این طرح این بود که آمریکاییهای بیشتری در درازمدت ثروتمند شوند و از سودهای بازار بهرهمند شوند.2

مارکس قرن 21

توماس پیکتی، اقتصاددان فرانسوی و نویسنده کتاب سرمایه در قرن بیست و یکم که یکی از پرفروشترین کتابهای اقتصاد در چند سال گذشته است، مالیات تصاعدی را راهحل کاهش نابرابری و در نتیجه بازتوزیع درآمد و ثروت میداند. این کتاب به عنوان یک کتاب آکادمیک حجیم چندجلدی و دارای بیش از 600 صفحه، مدتی در صدر لیست پرفروشترینهای سایت آمازون قرار گرفت. تمام تفاسیر و انتقادات بیانشده در مورد پیکتی و بهخصوص راهحل مرجح او یعنی اجرای بینالمللی «مالیات تصاعدی بر ثروت»، مخصوصاً از جانب دیگر اقتصاددانان، مثبت نبوده است. این راهحل از جانب جناح چپ به دلیل اینکه به اندازه کافی اساسی نبوده (برای مثال گالبرایت و گریبر) و از جانب جناح راست نیز به دلیل غیرواقعی و آرمانی بودن مورد تهاجم قرار گرفته است (برای مثال آلدریک و سامرز). اما در هر حال، توجهی که به پیکتی شده است نشان میدهد که این توجه تنها از جانب تعدادی دانشجوی علم اقتصاد که از اقتصاد ارتدوکس ناامید شدهاند نیست.

مالیات تصاعدی بر ثروت به این معنی است که مالیات بر اساس تمام ثروت افراد- سهام، سپردههای بانکی، مسکن، وسایل نقلیه و سکههای طلا- محاسبه شود و با افزایش ثروت یک فرد، نرخ مالیات بر ثروت آن فرد افزایش پیدا کند. طبق این سیاست به مقدار x میلیون دلار از ثروت اولیه مالیاتی تعلق نمیگیرد. سپس به عنوان مثال 5 /0 درصد مالیات به y میلیون دلار بعدی، یک درصد به z میلیون دلار بعدی و… تعلق میگیرد. این برنامه باید به صورت بینالمللی اجرا شود و هیچ جامعهای بهتنهایی توانایی اجرای آن را ندارد. زیرا در این صورت، مهاجرت سرمایه و نیروی کار باعث شکست و در نتیجه افزایش نابرابری میشود.

پناهگاههای مالیاتی

بر مبنای نظر پیکتی، تفاوت اصلی بین وضعیت امروز با آنچه صد سال پیش شایع بود -آخرین دورهای که سطوح بالای درآمد و نابرابری ثروت مانند امروز دیده شده بود- این است که امروزه بالاترین درآمدها، درآمد نیروی کار بهجای درآمد سرمایه / ثروت است. تا حوالی سال 1914، 10 درصد ثروتمند عمدتاً «طبقه ملاک» (rentier class) بودند – طبقه اشراف مالک زمین و مردمان اصیلی که درآمد خود را از ثروتی که به آنها به ارث رسیده بود به دست میآوردند؛ که همانطور که پیکتی اشاره میکند در رمانهای جِین آستین و دیگران به زیبایی به تصویر کشیده شده است. پیکتی چنین جامعهای را «فوقموروثی» (Hyperpatrimonial) خطاب میکند که در تقابل با جامعه «فوقشایستهسالار» (Hypermeritocratic) امروزی قرار دارد، که در آن درآمد بالاترین دهک درآمدی-درآمدهای نجومی ابرمدیران- حداقل، بهظاهر بازدهی (دستمزد) کاری است که انجام میدهند. جامعه فوقموروثی به معنی جامعهای است که غالب ثروت موجود، از گذشتگان به ارث رسیده است و غالب درآمد، حاصل اجاره آن است. جامعه فوقشایستهسالار هم به معنی جامعهای است که غالب ثروت موجود، حاصل کار خود افراد جامعه است و به ارث برده نشده است.

پیکتی این تغییر یعنی تبدیل به جامعه فوقموروثی را در دهههای پیشرو و ظهور یک طبقه ملاک جدید پیشبینی میکند. به دلیل مقرراتزدایی و کاهش نرخهای مالیات برای افراد با درآمد حاشیهای بالا، که در دهههای اخیر دیده شده است، همراه با توسعه فعالیت «پناهگاههای مالیاتی» (tax haven) در سراسر جهان، افراد با میانگین درآمدی بالا میتوانند نسبت بیشتری از آنچه به دست میآورند را نگه دارند. پناهگاه مالیاتی کشور یا منطقه مستقلی که دریافت حداقل مالیات (یا حتی در شرایطی مالیات صفر) را به افراد و کسبوکارهای خارجی، در یک محیط امن و باثبات به همراه عدم نیاز به آشکارسازی اطلاعات مالی پیشنهاد میکند، تا این افراد و کسبوکارها سرمایه خود را به آنجا انتقال دهند. پس از این جهت به این کشورها پناهگاه مالیاتی گفته میشود که به معنای گریزگاهی برای مالیاتدهندگان است. آندورا، باهاماس، بلیز، برمودا، جزایر ویرجین بریتانیا، موناکو و پاناما مثالهایی از این پناهگاههای مالیاتی هستند.

بازگشت به قرن 19

مادامیکه این طبقه جدید از ابرمدیران نسبتی از درآمدهای نجومی خود را سرمایهگذاری میکنند و ثروت خود را به نسلهای بعدی خود (وارثان خود) منتقل میکنند، کفه ترازو از درآمد کسبشده حاصل از پاداش کار 10 درصد ثروتمند، به سمت درآمد کسبنشده از سرمایه /ثروت سنگینی خواهد کرد و وضعیت به آنچه در قرن 19 شایع بود بازخواهد گشت. یعنی مادامیکه ابرمدیران بخشی از درآمدهای هنگفت خود را در املاک (در لندن و جاهای دیگر)، سهام و داراییهای دیگر سرمایهگذاری میکنند،

سرمایه /ثروت را انباشت خواهند کرد و آن را به وارثان خود منتقل میکنند؛ بنابراین یک طبقه جدید موجر، پدیدار و جامعه فوقشایستهسالار امروز مجدداً به جامعه فوقموروثی تبدیل خواهد شد که تحت سلطه نوعی طبقه ملاک که توسط آستین مورد کنایه و از سوی مارکس، کینز و دیگران مورد نقد قرار گرفته است قرار دارد.

اگرچه پیکتی برای پشتیبانی از نظریه ابرمدیران خویش گواه تجربی ارائه نمیکند، اما دیگران این کار را کردهاند. برای مثال هیل و مایت گزارش میکنند که برای 40 سال بعد از جنگ جهانی دوم و در ایالاتمتحده، میانگین دستمزد پرداختی به مدیران اجرایی حدود 40 برابر بیشتر از میانگین دستمزدها بود؛ اما بعد از 1985 به صورت شگفتآوری افزایش یافت و به یک «خیز استراتوسفری» که 300 برابر میانگین دستمزد در 2001 بود رسید؛ پیش از آنکه در سال 2005 فقط به مقدار 160 برابری میانگین دستمزد بازگردد.

پیکتی و کارهای کوزنتس

کتاب سرمایه در قرن بیست و یکم یک تجزیه و تحلیل گسترده از چگونگی رشد نابرابری در درآمد و ثروت در 200 سال گذشته و بهخصوص از ابتدای قرن بیستم ارائه میدهد. نتیجه یک پروژه تحقیقاتی عمده و مجموعه دادههای طاقتفرسا و تحلیلهای پیکتی به همراه گروهی از همکارانش طی چندین سال، حاکی از این باور خوشبینانه است که با وجود اینکه نابرابری در مقاطع اولیه توسعه اقتصادی نظامهای سرمایهداری، تمایل به افزایش دارد، ولی در نهایت و مطمئناً با رشد و بلوغ آنها کاهش مییابد. بنا بر اعتقاد مارکسیستی، که سرمایهداری باید در مقابل تناقضهای درونی خود سر تسلیم فرود آورد، این نظریه (افزایش و سپس کاهش نابرابری)، از کارهای کوزنتس در دهه 1950 نشات و بعدها در قالب «منحنی زنگولهشکل» قرار گرفت و سالهای طولانی است که برای توجیه سیاستهای توسعهای «تراوش تدریجی» در کشورهای کمترتوسعهیافته بهکار گرفته شده است: موضوع مورد بحث این است که در حالی که سیاستهای بازار آزاد اقتصادی ممکن است به دورههای افزایش نابرابری و فقر دامن بزند، نیازی به نگرانی مردم و دولتها یا انجام اقداماتی بیشتر از کاستن از مشقاتی که فقرا با آن مواجه میشوند نیست، چراکه اینها مشکلات کوتاهمدت هستند و با گذر زمان حل خواهند شد. زیرا گرایش طبیعی سرمایهداری به سمت دسترسی وسیع و گسترده همگان حتی فقیرترین افراد به ثمرات رشد اقتصادی است.

پیکتی با گسترش دادههای کوزنتس از یک کشور، یعنی ایالات متحده و یک دوره 35ساله از سال 1913 تا 1948، به 30 کشور (گرچه تمرکز عمده او بر این 12 کشور است: ایالات متحده، فرانسه، بریتانیا، آلمان، اسپانیا، پرتغال، سوئیس، هند، چین، ژاپن، آرژانتین و استرالیا) و دورههای طولانیتر، به این نظریه میرسد که این دورههای زمانی اغلب از قبل از جنگ جهانی اول تا قرن 21 و در برخی موارد نیز به قبل از قرن هجدهم بازمیگردد. هیچ جای تردید و نقصی در دادهها وجود ندارد. با وجود این، پیکتی با ارائه یک مورد متقاعدکننده بیان میکند که پذیرش تحلیل کوزنتس بر اساس دادههای تا پایان سال 1948، مقداری گمراهکننده شده است بنابراین، در واقع بدون هیچ کاهشی، درآمد جهانی و نابرابری در ثروت، هر دو در حال افزایش هستند و در قرن 21 شروع به بازگشت به سطحی که در اواخر قرن 19 در آن قرار داشتند، کردهاند. این نتیجهگیری در حالت کلی خوشایند کسانی است که بنا بر اعتقاد آنها، نابرابری یک مشکل بزرگ و در حال رشد است که تنها از طریق نظام مالیات تصاعدی و تنظیم مقررات مربوط به بانکداری و صنایع مالی قابل حل است.

دشمن ثروتمندان

«من میترسم به مردمی که بیحوصله شدهاند، بگویم این فقط آغاز ماجراست.» این جمله را توماس پیکتی با خندهای ملایم در حالی میگوید که دارد طرحی را برای شناخت بهتر اقتصاد جهانی توضیح میدهد. پیکتی نویسنده فرانسوی کتابی است که تاکید میکند افراد در مورد مسیر آینده اقتصاد جهانی هراس دارند. از نظر او اقتصاد به نفع کسانی پیش میرود که قبلاً از آن برخوردار بودهاند. بدین ترتیب، فقرا همچنان فقیر میمانند، طبقه متوسط در حال از بین رفتن است و ثروتمندان نیز با سرعتی معادل سه برابر نرخ رشد اقتصادهای پیشرفته، در حال ثروتمندتر شدن هستند. بهعلاوه نظامهای مردمسالار، هیچ راه مشخصی برای جلوگیری از بدتر شدن نابرابری ندارند. البته باید کمی خوشحال بود، چرا که در غیر این صورت، طی 50 سال آتی میلیاردها نفر، 100 درصد ثروت جهان را از آن خود میساختند. او آماری برای اثبات حرفهایش ارائه میدهد که مربوط به 20 کشور طی 300 سال گذشته است. همه یا حداقل چپها میگویند که این اطلاعات او را به مشهورترین اقتصاددان عصر حاضر تبدیل میکند. ممکن است این موضوع، کلیشهای ناخوشایند به نظر آید، اما او اهمیتی نمیدهد و میگوید: «تا زمانی که چنین القابی، افراد را وادار میکند که کتاب مرا بخوانند، مشکلی وجود ندارد.»

پیکتی قبل و بعد از کتابش

پیش از سرمایه در قرن 21، کارهای اولیه پیکتی در زمینه نابرابری به مجموعه نوشتههای او در مورد جنبش اشغالگری در آمریکا و بریتانیا خلاصه میشد. یک نمودار از کارهای پیکتی هم که به طور خاص نشان میداد چگونه یک درصد از جمعیت آمریکا که ثروتمندترین افراد این جامعه هستند، 60 درصد افزایش ثروت ملی در این کشور را طی سالهای 1977 تا 2007 به خود اختصاص دادهاند، در تیم انتخاباتی اوباما در سال 2005 مورد استفاده قرار گرفت. راهحل پیکتی برای این مساله، وضع مالیات بر ثروت در سراسر دنیاست. منتقدان او با تحلیل و بچگانه دانستن این پیشنهاد آن را رد میکنند. البته خودش با حالتی طنزآمیز میگوید: «شاید حرف منتقدان به این دلیل باشد که ممکن است چین پیش از ما مالیات بر ثروت را بسازد. باید منتظر ماند و دید.» از آخرین باری که یک کتاب اقتصادی بدین صورت چارچوبهای متعارف زمان خود را شکست، نیمقرن میگذرد. آخرین بار کتاب «تاریخ پولی ایالات متحده» نوشته میلتون فریدمن و آنا شوارتز که مبنای اقتصادی سیاستهای تاچر و ریگان قرار گرفت، چنین تحولی را ایجاد کرد. پیکتی دستیابی به چنین جایگاهی را به واسطه تحسین دیگران و مورد اعتماد واقع شدن، یعنی همان اتفاقی که برای فریدمن افتاد، بسیار دوست دارد. خودش گفته است: «مسلماً من بسیار خوشحالم که کتابم موفق بوده است ولی اگر فقط این کتاب به زبان فرانسه فراگیر میشد، ناامید میشدم چون مخاطب آن بینالمللی است. مردم حتی میتوانند با نتیجهگیریهای من مخالف باشند اما همچنان به کتاب علاقه نشان دهند.» بعد از انتشار کتاب سرمایه در قرن 21 مجله فوربس مقالهای با عنوان «شش راهی که کتاب سرمایه توماس پیکتی برقرار نمیماند» منتشر کرد. هفتهنامه اکونومیست او را «مارکس مدرن» لقب داد. ستوننویس روزنامه دیلیتلگراف، آلیستر هیث، کتاب او را با سه کلمه نقد کرد: «حسادت بازگشته است.» سردبیر سابق یکی از روزنامههای انگلیسی نیز از دیدگاه یک سرمایهدار طبقه متوسط مقالهای درباره آثاری اینچنین جنجالی نوشت که اشاره میکرد پیکتی از بررسی حقیقت غافل مانده است. البته باید یادآور شد که پیکتی هیچگاه نه مشاور نامزد سوسیالیست انتخابات فرانسه، سگولن رویال بود و نه از طرح مالیات فرانسوا اولاند حمایت کرده بود.

شاید پیکتی معروفترین روشنفکر اجتماعی فرانسه از زمان شهرت خارقالعاده فیلسوف فرانسوی، برنارد هنری-لوی در دهه 1990 میلادی باشد. شاید جرقههای شهرت او هنگامی زده شد که برای اولینبار در یک برنامه تلویزیونی حاضر و مجبور شد انگلیسی صحبت کند و این تنها زمانی بود که لهجه غلیظ او زبان انگلیسی بسیار خوبش را زیر سوال برد. او این دانش زبانی خوب را در مدرسه اقتصادی لندن و سپس در دانشگاه امآیتی کسب کرده است. جایی که به این واقعیت پی برد که نابرابری درآمد حتی در مهد آزادی نیز میتواند رخ دهد. او میگوید: «مردم همیشه برای درآمد و ثروت جنگیدهاند و تا ابد نیز به آن ادامه خواهند داد. چیزی که مطرح شده، راهحل نهایی نیست بلکه حداقل به مردم کمک میکند تا بفهمند برای چه چیزی مبارزه میکنند.» او در مورد طبقه متوسط 40درصدی، که بین نیمه پایینی و 10 درصد بالایی قرار گرفتهاند، سخن میگوید. «در بریتانیا، سهم این قشر از ثروت ملی در دهه 1970 میلادی حدود 30 درصد بوده است در حالی که اکنون کمتر از 25 درصد است و دارد به 20 درصد نزدیک میشود. این نشان میدهد مسیر درستی را در پیش نگرفتهایم.» سپس به سراغ 50 درصد پایینی جامعه و اتهام شکلگیری حسادت میرود. این مساله او را آزار میدهد و میگوید: «این سخنی رایج است اما در واقع هیچ معنایی ندارد. همه حرف من این است که نیمه پایینی جمعیت بریتانیا در حال حاضر حدود سه درصد از ثروت ملی این کشور را در دست دارد. من فقط میگویم ما میتوانیم این سهم را افزایش دهیم. شاید این سهم بتواند پنج یا هشت درصد شود؛ ولی اینکه گفته شود چون ما دوست داریم این سهم زیاد شود، پس داریم حسادت را ترویج میکنیم و نظام بازار را از بین میبریم، به نظرم بیمعنی است.» شکافی که او بین طبقه ثروتمند و سایر اقشار جامعه اندازهگیری کرده است، به اوباما کمک کرد تا رقابتهای انتخاباتی 2012 را حول تعهد برای کاهش این فاصله شکل دهد.

همچنین رهبر حزب مخالف در بریتانیا، ادوارد میلیبند نیز امیدوار بود روند بهبود در کشور تا حدی کند شود که او هم بتواند از این ترفند برای انتخابات آتی استفاده کند. پیکتی اصرار دارد بگوید همانند اکثر منتقدانش او نیز طرفدار سرمایهداری است اما خودش میگوید: «تهدید اصلی برای من این است که اگر ما نتوانیم راهی بیابیم تا مردم را متقاعد کنیم که میتوانند از فرآیند جهانیسازی منتفع شوند، قسمت فزایندهای از جمعیت دنیا از آن رویگردان خواهند شد، یعنی مخالف جهانیسازی و حضور خارجیها میشوند.» او نظر چندان مساعدی درباره سیاستمدارانی که با آنها مخالف است ندارد و اندکی تند با آنها برخورد میکند. سردسته این سیاستمداران رئیسجمهور سابق فرانسه، نیکلا سارکوزی است. وقتی به پیکتی گفته شد اولاند شخصیت جالبی دارد، ابروهایش را با تعجب بالا انداخته و گفته بود: «من از این حرف بسیار شگفتزده شدهام. میترسم اولاند حتی به کتاب خواندن هم عادت نداشته باشد.» هرچند این سخن در مورد بیشتر افرادی که کتاب او را خریدهاند، میتواند صادق باشد، اما پیکتی از این کار توانست پول خوبی به جیب بزند. آیا اگر کسی واقعاً کتابهای او را نخواند، میتواند باعث شود، پیکتی از عرش به فرش آید؟ منظور تنها از لحاظ ثروت و درآمد نیست بلکه مساله محبوبیت و پذیرش ایدههای پیکتی است که او را به مارکس زمانه ما بدل ساخته است.3

رابرت شیلر و حمله به مالیات بر ثروت

رابرت جی. شیلر برنده نوبل اقتصاد ۲۰۱۳ میگوید کتاب تاثیرگذار و مناقشهبرانگیز توماس پیکتی، تحت عنوان سرمایه در قرن بیست و یکم، با تمرکز روی مساله نابرابری روزافزون اقتصادی نگاشته شده است. اما بهرغم تحلیل دقیق، راهحلهای عملی و مناسبی برای غلبه بر این مساله ارائه نمیکند. در حقیقت چنانکه نویسنده خود نیز تصدیق کرده است، اخذ مالیات افزایشی بر سرمایه در عرصه جهانی به «سطوح بسیار بالا و البته بدون شک غیرواقعی از همکاری بینالمللی نیاز دارد». آنچه مسلم است، در خصوص نابرابری اقتصادی نباید صرفاً به راهکارهای فوری و سریع پرداخته شود. دغدغه اصلی سیاستگذاران در سراسر جهان پیشگیری از فاجعهای است که با این نابرابری مرتبط بوده و به سبب تغییرات آرام آن، در دهههای آتی خود را نمایان خواهد کرد. فاجعهای که از بازگشت سطوح بالایی از نابرابری حکایت دارد که از اواخر قرن نوزدهم و اوایل قرن بیستم تاکنون بیسابقه بوده و محور اصلی کتاب پیکتی را تشکیل میدهد. بر اساس تحلیل او در این کتاب، اقلیتی کوچک در دهههای اخیر بسیار ثروتمند شدهاند و این ثروت نه به سبب هوش یا سختکوشی بیشتر، بلکه برآمده از نیروهای بنیادین اقتصادی است که روند توزیع درآمدها را تحت تاثیر قرار میدهند.

فنلاند کشوری بود که پیشتر مالیات بر ثروت را از اتباع خود دریافت میکرد، اما به تازگی آن را کنار گذاشته است. جالب آنکه اتریش، دانمارک، آلمان، سوئد و اسپانیا نیز به صورتی مشابه با فنلاند عمل کردهاند. پیشنهاد پیکتی مبنی بر افزایش فوری مالیات بر ثروت، قضاوت منفی بسیاری افراد را در پی خواهد داشت و آن را ناعادلانه تلقی خواهند کرد، زیرا این مالیات، کار انجامشده برای انباشت ثروت در گذشته را نیز شامل میشود و قواعد و نتایج بازی را پس از پایان آن تغییر میدهد. بر این اساس، افراد مسنتری که تمام عمر خود را صرف ذخیره میزان خاصی از ثروت ساختهاند، باید به سود کسانی مالیات بپردازند که کوچکترین تلاشی برای ذخیره پول انجام ندادهاند. از اینرو، اگر تغییر فوری در نرخ مالیات تحقق یابد، ممکن است این افراد مسن ذخیره چندانی نداشته باشند یا مالیات معین را پرداخته و باقی ثروت خویش را همچون دیگران تماماً مصرف کنند.4

پینوشتها:

1-http: / /edition.cnn.com /ALLPOLITICS /

stories /1999 /11 /09 /trump.rich /index.html

2- هفتهنامه تجارت فردا، شماره 121، نابرابری ثروت به جای نابرابری درآمد

3- هفتهنامه تجارت فردا، شماره 87، ظهور مارکس در قرن بیست ویکم

4- روزنامه دنیای اقتصاد، شماره 3208، رد پیشنهاد پیکتی

نوشته: مرتضی مرادی | برگرفته: تجارت فردا

Hits: 1