جنگ اول جهانی تمام شده بود و هر کشوری در فضای تازه تلاش میکرد در آرایش قدرت نظم نوین پس از جنگ، جای خود را مشخص کند. در فاصله دو جنگ اول و دوم جهانی نبرد ایدئولوژیک به شدت ادامه داشت و ایالاتمتحده آمریکا در یک سر طیف و اتحاد جماهیر سوسیالیستی شوروی در سر دیگر طیف، این نبرد را تشدید میکردند.

جنگ اول جهانی تمام شده بود و هر کشوری در فضای تازه تلاش میکرد در آرایش قدرت نظم نوین پس از جنگ، جای خود را مشخص کند. در فاصله دو جنگ اول و دوم جهانی نبرد ایدئولوژیک به شدت ادامه داشت و ایالاتمتحده آمریکا در یک سر طیف و اتحاد جماهیر سوسیالیستی شوروی در سر دیگر طیف، این نبرد را تشدید میکردند.

در حالی که ایدئولوگهای مارکسیست تلاش میکردند روشنفکران و به ویژه سیاستمداران دنیای سوم را متقاعد کنند که «بحران» در ذات اقتصاد آزاد است. در سال 1929، رکود به اقتصاد آمریکا رسید و تا سال 1934، همه کشورهای مرتبط با ایالاتمتحده آمریکا را نیز شامل شد. تلاطم ایجادشده در بازار جهانی بسیاری از محصولات عمده آن روز و سیاستهای اتخاذشده توسط هر کشور پس از بحران 1929 در نوشته حاضر به صورت خلاصه درج شده است و میتواند برای علاقهمندان به اقتصاد سیاسی جهان جذاب باشد.

در 1929 ناسیونالیسم در اقتصاد و به همان اندازه در سیاست و دیپلماسی، با انترناسیونالیسم در تعارض بود. میراث نظام اشتراکی زمان جنگ، نیاز به بازسازی و ثبات پس از جنگ و تقاضا برای حمایت ملی از صنایع مهم همگی دست به دست هم دادند تا دولت را به دنبال کردن فوری و متعصبانه سیاستهای اقتصادی ملی به بهای غفلت از توسعه درازمدتتر تجارت بینالمللی وادارند. با وجود این، رفاه و شاخصهای زندگی ملتهای اروپایی که هر روز صنعتیتر میشدند تماما به رونق تجارت بینالمللی وابسته بود.دوره لوکارنو درست همان گونه که تنشهای قبلی میان فرانسه و آلمان را به حالت تعلیق درآورد، نیروهای بنیانکنی را که از 1918 حیات اقتصادی سالم را در اروپا تهدید میکرد نیز مهار کرد و نیم دهه رونق و ثبات ظاهری را موجب شد. احساس میشد که «وضعیت عادی» عملا همراه با «امنیت» بازگشته است. بنیان این رونق احیای تجارت جهانی بود که عمدتا بر وامهای ایالاتمتحده به کشورهای اروپای مرکزی متکی بود و آنها را قادر ساخت این پول را در ساختوسازهای دولتی و بنگاههای تجاری سرمایهگذاری کنند و به این ترتیب کالاهایی صادر و به ازای آن کالاهای مورد نیاز خود را وارد کنند. چرخدندههای تجارت و صنعت با چرخهای تجارت بینالمللی به چرخش درمیآمد، زیرا این دو با هم جفت شده بود. شیوههای تازهای برای بالا بردن بهرهوری و ارسال کالاهای ارزانی که در آبراههای تجارت جهانی جریان مییافت پدیدار شد. استانداردسازی و تولید انبوه کالاهای صنعتی، شیوههای پویاتر فروش و تبلیغات گسترده، برنامههای بزرگ ساختوساز تجاری و مسکونی، رشد صنایع جدید ساخت اتومبیل و هواپیما، رادیو و گرامافون، همگی موجب شکوفایی تجارت گشت.مرکز این شکوفایی ایالاتمتحده با آن «دهه بیست پررونق»اش بود، آنجا که به نظر میرسید عصر وفور نعمت فرا رسیده باشد. بانک ذخیره فدرال سیاست «وام آسان» را تشویق میکرد. حاصل آن یک دوره سرمایهگذاری سوداگرانه و فعالیتهای پرتبوتاب در بازارهای سهام بود. میانگین بهای سهام والاستریت در 1928 بیستوپنج درصد و در 1929 سیوپنج درصد دیگر افزایش یافت. انبوه بورسبازان آماتور در جستوجوی سودهای آنی به کارگزاران حرفهای پیوستند، اما این قیمتها و این افزایش به هیچ وجه با افزایش عرضه کالاهای واقعی یا تجارت جهانی متناظر نبود؛ اشتغال صنعتی و تولید بین سالهای 1926 تا 1929 گسترش اندکی یافت.

آنچه بود دستکاری در بازار سهام و نظام اعتبارات بود که به دلیل غیرمسوولانه بودنشان ممکن بود به محض ترکیدن این حباب، فاجعه به بار آورد. وقتی این بازار به صورتی غیرمنتظره و فاجعهبار در اکتبر 1929 سقوط کرد، موجب رکود بزرگ در سراسر اروپا و دیگر نقاط جهان گردید. برای نشان دادن ارتباط میان این شکوفایی بورسبازی در والاستریت و افت تجارت جهانی که رونق دوره لوکارنو را به باد داد، یادآوری شرایط تجارت جهانی در 1929 ضروری است.

تجارت جهانی ایالاتمتحده، بزرگترین کشور طلبکار در جهان پس از جنگ، به کالاهای صادراتی دیگر کشورها نه نیازی داشت و نه تمایلی. این کشور که خود از منابع طبیعی متنوع و ظرفیت عظیم تولید صنعتی و کشاورزی برخورداربود، موانع تعرفهای سختی در برابر واردات از دیگر کشورها ایجاد کرد. تقریبا تمام انواع واردات رقیب ناخوانده کالاهای آمریکایی در وطن تلقی میشد. با این همه، ایالاتمتحده با دست و دل بازی به کشورهای دیگر وام میداد، بازپرداخت بدهیهای جنگی را مطالبه میکرد و مایل بود محصولات مازاد خود را به خارج از کشور بفروشد. کشورهای دیگر تنها به این دو روش میتوانستند بهره وامها را بپردازند یا بدهیهای جنگی را بازپرداخت کنند یا پول کالاهای وارداتی از آمریکا را بپردازند. در واقع مگر آنکه آمریکاییها به این فرمان مسیح که «سخاوتمندانه قرض دهید و در ازای آن چشمداشتی نداشته باشید» تن میدادند. یکی از این روشها پرداخت به صورت طلا یا وعده طلا بود؛ دیگری پرداخت به صورت کالا یا خدمات بود. راه دوم را سیاست تعرفه آمریکاییها و توسعه امکانات کشتیرانی و بیمهشان عملا منتفی کرده بود. بدهکاران آمریکا بدهی خود را با طلا پرداخت کردند تا آنکه ذخایر طلایشان ته کشید و بخش عمده طلای جهان به گونهای مطمئن در گاوصندوقهای آمریکاییها دفن شد و حتی در این صورت نیز تنها راه جایگزین پیشروی کشورهای بدهکار برای تامین دلار به منظور پرداخت به ایالاتمتحده- از طریق صادرات کالا و از این رو افزایش حجم تجارت جهانی – همچنان بسته بود.

تنها راه آمریکا برای تضمین صادرات کالاهای خود قرض دادن دلار به دیگر کشورها بود تا آنها برای خرید، پول داشته باشند. در دنیایی که بدهیهای جنگی همچنان مسالهای مناقشهانگیز بود و بدهیهای عظیم خارجی، مثل بدهیهای روسیه، بیاعتبار اعلام شده بود، سرمایهگذاران تمایلی به اعطای وامهای درازمدت که پیش از 1914 روالی عادی بود، نداشتند. بنابر این اکثر قرضها به شکل وامهای کوتاهمدت بود که ممکن بود بهطور ناگهانی واخواست شود و این وضعیت به سرمایهگذاری پولی خصلت تازه متلون و ناپایداری داد که بیشترین میزان بیثباتی را پدید آورد.

پولی که کشورهای دیگر قرض داده بودند- کشورهای بیطرف سابق اروپایی مانند سوئد، سوئیس و هلند- نیز به صورت وامهای کوتاه مدت متمرکز شده بود. بانکها و شرکتهای سرمایهگذاری در این کشورها و نیز در ایالات متحده که در روزگاری که کشورهای دیگر تشنه پول بودند خود را از پول اشباع شده میدیدند، به راحتی سرمایههای گردان خود را به دولتها و شهرداریهای خارجی عرضه میکردند. این وامهای هنگفت مورد پذیرش و استقبال قرار میگرفت، اما چنین سرمایهای همواره امکان داشت که با کوچکترین شایعه کاهش ارزش نرخ ارز یا ناپایداری سیاسی فرار کند و در این دهه نمونههای بسیاری از این دو پدیده به چشم میخورد.

پولهای شناور هنگفتی در لندن، آمستردام، نیویورک یا هر جا که ثبات بیشتری به چشم میخورد سپرده شد که به محض ایجاد فرصتهای تازه آماده فرود بود. شالوده توسعه اقتصادی دوره لوکارنو فوقالعاده متزلزل و مستعد ایجاد هراس بود. این شرایط ، همراه با مناقشه بر سر غرامتها، چرخه مضحک بدهکاری را ایجاد کرد که بنا بر ماهیتش به سقوط گرایید. پولهای آمریکایی به آلمان سرازیر شد تا به این کشور در بازسازی تسهیلات اجتماعی و کمک به بازپرداخت غرامتهایش کمک کند. دریافت کنندگان این غرامتها، عمدتا فرانسه و بریتانیا، بخشی از بدهیهای جنگی خود را به ایالات متحده از محل دریافت چنین غرامتهایی بازپرداخت میکردند. جریان یافتن این پولها آمریکا را قادر ساخت تا وامهای خارجی بیشتری اعطا کند و این دور همینطور تا بینهایت ادامه مییافت. اما کل این چرخه هیچ کاری برای افزایش جریان واقعی تجارت بینالمللی نکرد؛ برعکس، یافتن بازارهای کالا را برای صادرکنندگان اروپایی دشوارتر کرد. ضرورت پرداخت بهره وامها یا بازپرداخت اصل وامها مانع تجارت حتی میان خود کشورهای اروپایی گردید. این دور باطلی بود که دائما یگانه شالودههایی را که برپایه آن مبادله سالم و مطمئن کالا میان کشورهای نیازمند میتوانست انجام شود، سست میکرد.سقوط 1929، نکته معنیدار این جا است که اولین بخش از اقتصاد جهان که تاثیرات توفانی را که داشت از راه میرسید، احساس کرد کشاورزی آمریکا و کانادا بود. در سراسر قاره آمریکای شمالی قیمت محصولات کشاورزی بعد از 1926 به شدت کاهش یافت. احیای کشاورزی در اروپا و در بسیاری نقاط افزایش امیدوار کننده در تولید کشاورزی، باعث شد تولید عظیم آمریکای شمالی عمدتا بیش از حد نیاز اروپا شود. غلات محصولی بود که قاره اروپا میتوانست در تولید آن تقریبا خودکفا شود و تقاضا برای آن مشخص بود. کشاورز آمریکایی که وضعیت بدی داشت، هزینههایش را کاهش داد و صنعت آمریکا نیز احساس میکرد که در مضیقه قرار گرفته است، اما عامل واقعی سقوط، حباب بورسبازی بود که در اکتبر 1929 در والاستریت ترکید. در ساعات پایانی روز 23 و ساعات اولیه روز 24 اکتبر- «پنجشنبه سیاه»- هجوم دیوانهوار سهامداران برای رهایی از شر سهام آغاز شد. تنها در روز 24 اکتبر حدود 13 میلیون سهم فروخته شد و در روز سهشنبه 29 اکتبر 5/16 میلیون سهم دیگر دست به دست شد. در پایان ماه سرمایهگذاران آمریکایی 40 میلیارد دلار ضرر کرده بودند. سقوط بازار سهام نیویورک همراه شد با سقوط نهایی قیمتهای محصولات کشاورزی در آمریکا که در سراسر جهان ترس و نگرانی را دامن زد. قیمتها پس از بهبود موقتی در اوایل نوامبر دوباره سقوط کرد و پس از آن نیز پیوسته کاهش یافت و کوششهای دیرهنگام بانکها و دولت برای جلوگیری از آن نیز نتوانست مانع آن شود.

عواقب این سقوط برای منابع مالی دولت و صنایع همزمان بود با ضربه ویرانگری که بر تولیدکنندگان مواد غذایی و مواد خام وارد آمده بود. دهه پیش از آن دوره رکودهای مزمن در کشاورزی در سراسر جهان، بهویژه در آن نقاط پهناور جهان بود که در تولید محصولات اولیه صادراتی تخصص داشتند. کشاورزان آمریکای شمالی، تولیدکنندگان میوه و گوشت استرالیایی، تولیدکنندگان قهوه در برزیل و تولیدکنندگان شکر در جاوه قیمتهای جهانی محصولاتشان را به طرز ناامیدکنندهای ارزان یافتند. روشهای علمی، آنها را قادر ساخته بود تا انبوهی از محصولات را تولید کنند که در آن زمان مصرفکنندگان جهان توان خرید آن را نداشتند. تقاضا برای محصولات آنها در کشورهای صنعتیتر ثابت بود و توده مردمان دچار سوءتغذیه در آسیا و آفریقا که بیشترین نیاز را به این محصولات داشتند، حتی از پس خرید آنها به بهای بسیار نازل نیز برنمیآمدند. بنابر این، هرگونه رکود دیگری در تجارت، آثار فاجعهباری در پی داشت. پس از سقوط 1929 قیمتهای رو به کاهش به معنای نابودی تولیدکنندگان گندم و پنبه، قهوه و کاکائو و شکر و گوشت بود.

نابودی بخشی چنین عظیم از بسیاری از جوامع به معنای کاهش تقاضا برای همه کالاهایی بود که این مردمان اکنون دیگر توان خرید آن را نداشتند. از اینرو قیمت همه کالاها باز هم کاهش یافت و بحران از یک بخش اقتصاد جهان به بخشهای دیگر سرایت کرد. تجارت میان کشورها از پایان 1929 تا 1934 بهسرعت و بهطور مستمر در مارپیچی که پیوسته رو به نقصان داشت، کاهش یافت. تلاشهای اکثر کشورها برای حمایت از کشاورزان یا صنعتگران در مقابل این روند با تعرفههای حمایتی یا تثبیت قیمتها تنها به جلوگیری از جریان تجارت جهانی انجامید. با بروز ورشکستگیها و وقتی که کارخانهها تولید را کاهش دادند یا از دور خارج شدند، میلیونها کارگر بیکار شدند. کاهش قدرت خرید آنها تقاضای واقعی آنها را برای کالاها باز هم کاهش داد. بنابر این در سراسر جهان پارادوکس آزارنده «فقر در عین فراوانی» رخ نمود- گلهمندی عجیب از «تولید اضافی» در هنگامی که میلیونها نفر گرسته و بیخانمان شدند- و نابودی ذخایر غذایی به این دلیل که مردمان بیشماری فقیرتر از آنی بود که بتوانند برای خود غذا تهیه کنند.

ویرانی رکود همانند زلزله!

تاثیر ویرانگر رکود بزرگ بر رونق اقتصادی و ثبات اروپا شبیه به تاثیر خود جنگ بزرگ بود. از نظر قربانیان آن، این رکود همان کیفیت زلزله یا فوران آتشفشان را داشت، چرا که زمین زیر پای آنان به نظر میرسید که دهان باز کرده است و امیدی به سعادت نبود. بزرگترین قدرتهای مالی جهان در هم شکسته شده بودند.

در مدت سه سال پنجهزار بانک آمریکایی تعطیل شد. آمریکاییها نهتنها دادن وام به خارج را متوقف کردند، بلکه وامهای کوتاهمدتشان را نیز پس گرفتند. آنها همانا شالودههای احیای اقتصادی اروپا را از بین بردند، به ویژه در آلمان و اتریش که توالی ورشکستگیها در 1931 رخ داد. اولین موسسهای که سقوط کرد کردیت آنشتالت، بزرگترین و معتبرترین بانک وین بود که دو سوم داراییها و سپردههای اتریش را در اختیار داشت. در مه 1931 این بانک ورشکسته شد. بهرغم حمایت دولت و اخذ وامی از بانک انگلستان، سقوط این بانک بنیه مالی اروپای مرکزی را لرزاند. سرمایهگذاران خارجی بخش اعظم سرمایهشان را از آلمان خارج کردند و در پایان ماه، دولت آلمان با دشواریهای مشابهی روبهرو شد.

پرزیدنت هیندنبورگ فرمانهای اضطراری برای کاهش هزینهها و اخذ مالیاتهای جدید صادر کرد. صدراعظم برونینگ از بریتانیا کمک خواست. در بیستم ژوئن هوور رییسجمهور آمریکا فرمان «استمهال» معروف خود را صادر کرد که پرداخت بدهیهای دولتهای دیگر به ایالات متحده را به مدت یک سال به حالت تعلیق درآورد. او ابتدا با بریتانیا مشورت کرده بود نه با فرانسه. این مساله از عوامل جدید تنش میان دو کشور بزرگ غربی حکایت میکرد؛ زیرا در حالی که بریتانیا از استمهال استقبال کرد، فرانسه که تا آن زمان تاثیر رکود بر آن چندان ناگوار نبود انزجار خود را از این فرمان به عنوان گام نخست به سوی لغو همه غرامتهای آلمان ابراز کرد.

اما تا ماه ژوئیه حتی اعتبارات بریتانیا نیز لطمه دید. انتظار میرفت که بودجه بعدی کسری داشته باشد، در حالی که کسری بودجه فرانسه متعارف بود، از نظر محافل مالی سنتی در بریتانیا بودجه نامتوازن، یک بدعت بود. بر بانک انگلستان که روزانه 5/2 میلیون پوند طلا از آن بیرون کشیده میشد، لازم بود نظارتی اعمال شود. دولت کارگری استعفا کرد و شماری از سران آن به رهبری رمزی مک دانلد به دولت ملی شامل محافظهکاران و شماری از لیبرالها پیوستند. بودجه متمم ویژه صرفهجوییهای سختگیرانهای از جمله کاهش حقوق نیروهای مسلح را تحمیل کرد، اما این اقدامات به شورش در نیروی دریایی در اینورگوردون انجامید که خود اعتماد خارجیها را متزلزل کرد و به خروج بیشتر طلا از کشور منجر شد. در 21 سپتامبر دولت ملی که برای حفظ استاندارد طلا و پوند تشکیل شده بود، بریتانیا را از استاندارد طلا دور کرد و اجازه داد ارزش پوند در حدود 30 درصد زیر نرخ برابری تثبیت شود. تقریبا تمامی دولتهای اروپایی و سرزمینهای بریتانیا نیز استاندارد طلا را کنار گذاشته بودند. یک سال بعد تنها کشورهای پایبند به این استاندارد عبارت بودند از: فرانسه، ایتالیا، فروبومان، سوئیس، لهستان، رومانی و ایالات متحده. در واقع استاندارد طلا در قارهای تقریبا تهی از طلا معنای چندانی نداشت.

دولتها به سه روش مختلف نسبت به وضعیت جدید اقتصادی جهان واکنش نشان دادند. نخست، آنها به در اختیار گرفتن قدرت بیشتر برای مهار پول و نرخ ارز تمایل داشتند؛ تعرفهها را افزایش دادند، سهمیههای سختگیرانهتری برای واردات تعیین کردند و در یک کلام اقدامات جداگانه سختگیرانهتری برای حفاظت از کشورهایشان در برابر رکود انجام دادند. دوم، دولتها به دنبال ترتیبات منطقهای یا بخشی بودند، مانند کشورهای اسکاندیناوی «گروه اسلو» یا سرزمینهای کشاورزی اروپای مرکزی یا کشورهای مشترکالمنافع بریتانیا در موافقتنامههای اتاوا در 1932. سوم، دولتها در عرصه اقدام جمعی جامعتر تلاش کردند، مانند پایان دادن به پرداخت غرامت به موجب کنوانسیون ژوئیه 1932 لوزان و کنفرانس جهانی اقتصاد که در ژوئن 1933 در لندن برگزار شد و نمایندگان 66 کشور در آن شرکت کردند. در ایالات متحده انتخاب فرانکلین دی. روزولت به عنوان رییسجمهور در پاییز 1932 و حتی کنار کشیدن این کشور از استاندارد طلا در مارس 1933 وضعیت را تغییر داد. رییسجمهور جدید روح تازه شجاعت، قدرت و اراده را وارد سیاست آمریکا کرد. بیدلیل نبود که او معلولی که بر اثر فلج مدت هشت سال روی صندلی چرخدار افتاده بود، دریافته بود که با نیروی اراده و روحیه میتوان بر بیرحمانهترین معلولیت جسمی فائق آمد.

او که معتقد بود اگر انسانها اراده کنند، میتوانند بر این بیماری که آمریکا و حتی کل جهان را دچار فلج کرده غلبه کنند، با شور و امیدی تازه الهامبخش ملت شد. درست همانگونه که این سقوط در آمریکا آغاز شده بود، بازسازی نیز میبایست در همانجا آغاز شود. چنانکه خود او میگفت «تنها چیزی که باید از آن بترسیم خود ترس است.»

در واقع دامنه آشفتگی ناشی از سقوط به انداره آشفتگی جنگ بود. در ایالات متحده صنعت فولاد فقط با یکدهم ظرفیتش کار میکرد. قیمت جهانی مواد خام نصف قیمت پنج سال قبل بود. با وجود این، کنفرانس اقتصاد جهانی دریافت که به نتایج چندانی دست نخواهد یافت و اقدام جداگانه یا جمعی دولتها نیز حاصل اندکی داشت. داروی حیاتبخشی که جهان به آن نیازمند بود بازیابی ایمان به خویشتن بود- ایمان به توانایی آدمی در رهایی خود از پوچی دنیایی که در آن 30 میلیون نفر بیکار بودند و ذخایر عظیم کالاها بر هم میانباشت و به فروش نمیرفت، در حالی که انسانها در همه جا کار میخواستند و به کالا نیازمند بودند. ملتها و دولتها خود را در دنیایی کابوسی میدیدند که در آن تمدن زیر انبوه کالاهایی که تولید میکرد در حال خفهشدن بود، دنیایی که فراوانی عملا فقر ایجاد میکرد و انسانها گرسنگی میکشیدند، چون ثروت بسیار فراوان بود. بحرانی مالی- از دست دادن اعتماد به همه سازوکارهای موجود برای ساخت کالا و توزیع و فروش و خرید آن در سراسر جهان- به بحران تجاری یعنی رکود تجارت جهانی اضافه شده بود. رکود وخیمتر از آنی بود که سرمایهگذاران و اقتصاددانان در آغاز تصور کرده بودند- نمونه بسیار طاقتفرسای رکودهای تجاری ادواری. این شکست خود سرمایهداری بود، بحرانی در کل ساختار اقتصادی که در طی دو قرن گذشته شکل گرفته بود.

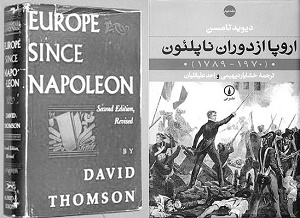

نوشته: دیوید تامسن

برگرفته: دنیای اقتصاد

Hits: 0