بیمه، اشخاصی را که متحمل لطم ، زیان یا حادثه ناخواسته ای شده اند قادر می سازد که پیامدهای این وقایع ناگوار را جبران کنند. خسارت هایی که به این قبیل افراد پرداخت می گردد از پول هایی تأمین می شود که برای خرید بیمه نامه می پردازند و با پرداخت آن در جبران خسارت همدیگر مشارکت می کنند.

بیمه، اشخاصی را که متحمل لطم ، زیان یا حادثه ناخواسته ای شده اند قادر می سازد که پیامدهای این وقایع ناگوار را جبران کنند. خسارت هایی که به این قبیل افراد پرداخت می گردد از پول هایی تأمین می شود که برای خرید بیمه نامه می پردازند و با پرداخت آن در جبران خسارت همدیگر مشارکت می کنند.

بیمه چیست؟

بیمه، اشخاصی را که متحمل لطم ، زیان یا حادثه ناخواسته ای شده اند قادر می سازد که پیامدهای این وقایع ناگوار را جبران کنند. خسارت هایی که به این قبیل افراد پرداخت می گردد از پول هایی تأمین می شود که برای خرید بیمه نامه می پردازند و با پرداخت آن در جبران خسارت همدیگر مشارکت می کنند. به بیان دیگر همه آن هایی که خود را بیمه می کنند با مشارکت در سرمایه ای که متعلق به همه خریداران بیمه است، در جبران خسارت و زیان های هر یک از افراد بیمه شده، شریک و سهیم می شوند. بیمه گران خطرهای احتمالی را به خوبی می شناسند و احتمال وقوع آن ها رامی دانند بنابراین می توانند میزان حق بیمه ای را که هر شخص باید بپردازد به نحوی محاسبه کنند که مبلغ جمع آوری شده برای جبران خسارت هایی که پیش خواهد آمد، کافی باشد. بدیهی است که تنها تعدادی از آنان که خود را بیمه کرده اند نیاز به جبران خسارت از محل مبلغ جمع آوری شده خواهند داشت. بر این اساس، مقدار حق بیمه مربوط به هر نفر متقاضی بیمه با توجه به دو عامل مهم محاسبه می شود:

نخست این که، به طور کلی احتمال بروز خسارت در آینده چه قدر است و دوم، آن که احتمال وقوع حادثه برای بیمه گذار متقاضی بیمه بیشتر یا کمتر از میانگین احتمال خطر مزبور باشد. برای روشن شدن موضوع ۳ مثال می آوریم:

۱) در بیمه های مربوط به اتوموبیل: جوانی که اتوموبیل پرقدرتی دارد یا راننده ای که قبلا چند مورد تصادف داشته و خودش مقصر بوده است، از راننده میان سال و با تجربه ای که اتوموبیل کم قدرتی دارد و قبلا تصادف نکرده است، حق بیمه بیشتری می پردازد.

۲) در بیمه آتش سوزی: صاحب مغازه ساندویچ فروشی، از صاحب یک دفتر خدماتی حق بیمه بیشتری می پردازد یعنی، هر چه احتمال خطر بیشتر باشد، حق بیمه نیز بیشتر خواهد بود.

۳) برای فردی جوان و تندرست که شغل بی خطری دارد خریدن بیمه زندگی آسان تر و حق بیمه آن هم کمتر خواهد بود تا فرد سال مندی که شغل پرخطری هم دارد.

بیمه چگونه به وجود آمد؟

بیمه های غیرزندگی، پیشینه بلند مدتی دارند. نوعی از بیمه های دریایی حدود ۳۰۰۰ سال قبل مورد استفاده قرار گرفت. بیمه های زندگی نیز سابقه زیادی دارند. این نوع بیمه ها نخستین بار هنگامی پدید آمد که سربازان رومی قسمتی از دستمزد خود را در صندوقی جمع آوری کردند تا چنان چه در جنگ کشته شدند، آن پول به خانواده هایشان پرداخت شود.

بیمه در دنیای امروز

امروز دیگر تصور این که گونه ای از فعالیت انسان بدون وجود بیمه شکل پذیرد مشکل است. به ویژه آن که در قرن بیستم تحولات تکنولوژی، حمل و نقل و ارتباطات با سرعت و وسعت شگفت آوری انجام پذیرفته است. برجسته ترین نمونه این موضوع پیشرفت موتور اتوموبیل است که متعاقب آن بیمه اتوموبیل به یکی از مهم ترین بخش های صنعت بیمه تبدیل شده است.

امروز دیگر تصور این که گونه ای از فعالیت انسان بدون وجود بیمه شکل پذیرد مشکل است. به ویژه آن که در قرن بیستم تحولات تکنولوژی، حمل و نقل و ارتباطات با سرعت و وسعت شگفت آوری انجام پذیرفته است. برجسته ترین نمونه این موضوع پیشرفت موتور اتوموبیل است که متعاقب آن بیمه اتوموبیل به یکی از مهم ترین بخش های صنعت بیمه تبدیل شده است.

توسعه مهم دیگر، افزایش تعداد ریسک های یگانه خیلی بزرگ است .نفتکش های غول پیکر و هواپیماهای بسیار بزرگ نمونه هایی هستند که نشان می دهند سرمایه تحت پوشش بیمه ممکن است صدها میلیون تومان ارزش داشته باشد. مشکلات مربوط به پوشش چنین سرمایه های عظیمی باعث شده است که بیمه گران به پشتیبانی یک دیگر، یک خطر بزرگ را در سطح داخلی و بین المللی به صورت بیمه اتکایی مجدد بین خود توزیع کنند و از عهده جبران خسارت ها هنگفت برآیند.

همراه با ارتقا و پیچیدگی بیشتر زندگی انسان امروز، بیمه ها نیز از زوایای مختلف و با شتاب توسعه یافته اند. زیان هایی که ممکن است به طور ناخواسته در جریان فعالیت و زندگی عادی هر فردی به دیگران وارد آید و در قبال آن ها مسؤول واقع شود با بیمه مسؤولیت تحت پوشش قرار می گیرند. در این خصوص، می توان به بیمه مسؤولیت پزشکان و بیمه مسؤولیت تولید کنندگان اشاره کرد. نمونه های جدیدتر، بیمه افترا برای روزنامه نگاران و ایستگاه های رادیو و تلویزیون و بیمه آلودگی ناشی از نشت نفت از تانکرها است. بیمه های سیل، زلزلهوخرابی کامپیوتر نیز بر همین منوال ظهور کرده اند.

بیمه های زندگی نیز پیشرفت های شگرفی یافته و مجموعه متنوعی از انواع این نوع بیمه را ارائه کرده است در این زمینه انواع بیمه های مستمری و عمر و پس انداز به طور چشم گیری افزایش یافته است در ادامه ، بیمه گران رشته زندگی مجبور شده اند که با مشکلات جدیدی نظیر بیماری ایدز مواجه شوند و درباره پیشرفت علم ژنتیک بیندیشند.

بیمه های غیر زندگی

بیمه دریایی که امروز وجود دارد احتمالا در حدود سده های یازدهم و دوازدهم میلادی در منطقه ای در شمال ایتالیا به وجود آمده است شخصی به نام لومباردز درسده های چهاردهم و پانزدهم انگلیسی ها را با این نوع فعالیت آشنا ساخت مفاهیم بیمه گر و بیمه گری، نخستین بار در بیمه دریایی مطرح شد. آن روزها هر بازرگانی که حاضر به تقبل بخشی از یک خطر بود نام خود را همراه با سهمی که از آن خطر قبول می کرد در پایین صفحه ای که جزئیات خطر مزبور در آن درج شده بود می نوشت. آن وقت مالکان کشتی ها و بازرگانان دریافتند که می توانند کشتی ها را برای حمل اجناس سودآور اعزام کنند، زیرا می دانستند چنان چه کشتی دچار حادثه شود از این طریق جبران خواهد شد. در سال ۱۶۶۶ آتش سوزی بسیار بزرگی در لندن روی داد که باعث به وجود آمدن بیمه آتش سوزی شد. معلوم نیست که نخستین بیمه آتش سوزی به صورت امروزی در چه زمانی صادر شد اما گفته می شود که نخستین شرکت بیمه آتش سوزی به نام اداره آتش در سال ۱۶۸۰ بنیان نهاده شد که بعدها فونیکس لقب گرفت.

نفع بیمه پذیر

نفع بیمه پذیر یک اصل اساسی بیمه است. مفهوم این اصل آن است که فردی که در صدد گرفتن بیمه است باید به طور قانونی اختیار بیمه کردن اموال، حادثه یا زندگی را داشته باشد. به بیان دیگر، وقوع حادثه ای که تحت پوشش بیمه است، یا مرگ بیمه شده باید باعث زیان مالی برای خریدار بیمه شود. برای مثال، آقای بهزادی نمی تواند خانه آقای بهروزی را بیمه کندزیرا تخریب خانه آقای بهروزی موجب زیان مالی برای آقای بهزادی نمی شود. بر همین قیاس، شما نمی توانید زندگی دیگران را بیمه کنید مگر آن که منفعتی در زندگی فرد بیمه شده داشته باشید. مثلا پدر خانواده می تواند اعضای دیگر خانواده را تحت پوشش بیمه درمانی در آورد.

دیگر اصول بیمه

دیگر اصول بیمه

اصول بیمه را که شامل همه بیمه ها می شود به صورت زیر بیان می کنند:

الف) بیمه تنها به اندازه ارزش واقعی اموال تحت پوشش بیمه خسارت را جبران می کند. برای مثال بیمه نمی تواند زیان های عاطفیرا تحت پوشش قرار دهد و یا افت ارزش ناشی از تصادفات در اتومبیل را جبران کند.

ب) همواره باید تعداد فراوانی خطرهای همگون وجود داشته باشد تا با استفاده از تشابه خطرها بتوان خسارت را بین همه بیمه گذاران توزیع کرد.

پ) باید امکان محاسبه احتمال وقوع خسارت وجود داشته باشد تا بیمه گران بتوانند حق بیمه متناسب با خطر مربوط را تعیین کنند.

ت) خسارت ها نباید عمدی و قابل اجتناب باشند یا قبل از بیمه کردن، به وجودآمده باشند. به طور بدیهی نمی توان برای خانه ای که آتش گرفته و فردی که فوت کرده است بیمه نامه گرف .

ث) زیان مالی برخی از خطرها چنان گسترده است که فقط دولت توانایی مقابله با آن ها را دارد. این نوع خطرها ( اغلب ناشی از جنگ یا تابش های هسته ای و رادیواکتیو ) به طور معمول بیمه پذیر نیستند.

خطر

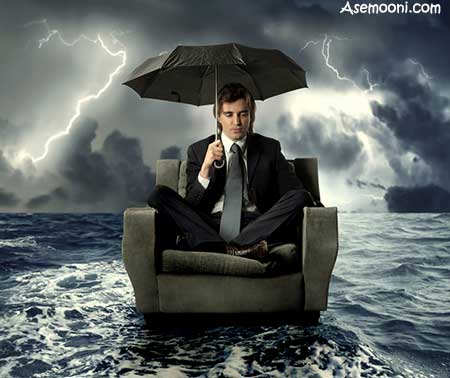

بیمه نگرانی ناشی از خطر را از زندگی مردم و فعالیت های اقتصادی دور می کند و به بیمه گذاران آرامش خاطر می دهد. بیمه گذار می داند که در ازای پرداخت حق بیمه چنان چه حادثه نامنتظره ای رخ دهد، زیان مالی آن از محل حق بیمه های جمع آوری شده جبران خواهد شد. به بیان بهتر، بیمه گذار با پرداخت حق بیمه و دریافت بیمه نامه، آرامش خاطر به دست می آورد. پس اگر حادثه ای رخ نداد و خسارتی نیز دریافت نشد، خریدن بیمه نامه بیهوده نبوده است.

تعاریف کلی

۱- بیمه گر:

بیمه گر شرکت بیمه است که مشخصات آن در بیمه نامه قید می گردد و جبران خسارت و پرداخت غرامت ناشی از حوادث احتمالی طبق شرایط مقرر در بیمه نامه را به عهده می گیرد.

۲- بیمه گذار:

بیمه گذار شخص حقیقی یا حقوقی است که مشخصات نامبرده در بیمه نامه ذکر می گردد و پرداخت حق بیمه را تعهد می نماید.

۳- بیمه شده:

بیمه شده شخصی است که احتمال تحقق خطر یا خطرات مشمول بیمه نامه، برای او موجب انعقاد بیمه نامه می گردد.

۴- ذی نفع:

ذی نفع شخص یا اشخاص حقیقی یا حقوقی هستند که بیمه نامه به نفع آنها منعقد شده و مشخصات آنان در بیمه نامه ذکر گردیده است.

۵- حق بیمه:

حق بیمه وجهی است که بیمه گذار در مقابل تعهدات بیمه گر می پردازد.

۶- سرمایه بیمه و یا غرامت بیمه:

سرمایه بیمه و یا غرامت بیمه وجهی است که بیمه گر متعهد می گردد در صورت تحقق خطر یا خطرات مشمول بیمه طبق شرایط بیمه نامه به ذی نفع بپردازد.

۷- حادثه:

حادثه موضوع بیمه عبارت است از هر واقعه ناگهانی ناشی از یک عامل خارجی که بدون قصد و اراده بیمه شده بروز کرده منجر به جرح، نقص عضو، از کار افتادگی، فوت یا خسارت دیگر بیمه شده گردد.

۸- مدت بیمه نامه:

مدت بیمه یک سال تمام شمسی است و از ساعت ۱۲ ظهر روزی که به عنوان تاریخ شروع بیمه نامه قید گردیده است، آغاز و در ساعت ۱۲ ظهر روز انقضاء بیمه نامه خاتمه می یابد. مگر آنکه بین طرفین به نحو دیگری توافق شده باشد. مثلا در مورد بیمه های اتومبیل ساعت شروع بیمه نامه از ساعت ۲۴ روز عقد بیمه نامه است.

اصل حسن نیت

بیمه گذار و بیمه شده مکلف اند با رعایت دقت و صداقت در پاسخ به پرسش های بیمه گر اطلاعات راجع به موضوع بیمه را در اختیار بیمه گر قرار دهند. اگر بیمه گذار و بیمه شده در پاسخ به پرسش بیمه گر عمداً از اظهار مطلبی خودداری نمایند و یا عمداً برخلاف واقع اظهار بنمایند، بیمه نامه باطل و بلا اثر خواهد بود ولو مطلبی که کتمان شده یا برخلاف واقع اظهار شده هیچ گونه تأثیری در وقوع حادثه نداشته باشد. در این صورت نه فقط وجوه پرداختی بیمه گذار مسترد نخواهد شد، بلکه بیمه گر می تواند مانده حق بیمه را نیز مطالبه نمای .

پرداخت حق بیمه

پرداخت حق بیمه

بیمه گذار موظف است حق بیمه را در مقابل دریافت بیمه نامه نقداً بپردازد و قبض رسیدی که به مهر و امضاء بیمه گر رسیده باشد، اخذ نماید مگر این که طرفین به نحو دیگری نسبت به پرداخت حق بیمه توافق نمایند. معمولا این حق بیمه های اتومبیل هستند که نقدا دریافت می شوند، به طور مثال بیمه نامه شخص ثالث طبق قانون باید نقدا پرداخت شود. اما اغلب حق بیمه های دیگر مخصوصا اگر مبلغ حق بیمه بالا باشد، به صورت اقساطی پرداخت می شود. مانند حق بیمه های بیمه های گروهی. البته در مورد ثالث، نمایندگان یا کارگزاران بیمه گران می توانند راسا به پرداخت حق بیمه اقدام نموده و سپس به صورت اقساطی حق بیمه را از بیمه گذار دریافت کنند که البته این عمل با توجه به حوادث احتمالی با ریسک بالایی همراه است.

بیمه های اجباری و اختیاری

عمده فعالیت های بیمه ای در کشور بر عهده تأمین اجتماعی و یا سازمان خدمات درمانی است که زیر نظر وزارت بهداشت و درمان و آموزش پزشکی است و تنها پوشش های بیمه ای به افراد را در بر می گیرد. این نوع بیمه ها، از نوع بیمه های اجباری است. در بیمه های تأمین اجتماعی پوشش های بیمه ای از قبیل بازنشستگی، درمان، غرامت، هزینه ی کفن و دفن و وجود دارد. کسانی که به نحوی از پوشش های تأمین اجتماعی یا سازمان خدمات درمانی استفاده می کنند و افراد بیمه شده در شرایط قراردادهای بیمه ای و سقف پوشش ها هیچ اختیاری ندارند. اما بیمه هایی وجود دارد که میزان حق بیمه و تعهدات به صورت انعطاف پذیر و با توافق طرفین وضع می شود، مانند بیمه های آتش سوزی، اموال و … .

– منبع

Hits: 0