تحلیل بنیادی (Fundamental Analysis) یکی از روشهای مورد استفاده برای سرمایهگذاران بازار سرمایه محسوب میشود تا با استفاده از این روش بتوانند از سود مناسبی در بلند مدت بهرهمند شوند. چنانچه در مطلب سرمایهگذاری برای تازه واردان بیان شد، یکی از گامهای اصلی در تحلیل بنیادی(فاندامنتال) بررسی وضعیت مالی شرکتها (با استفاده از صورتهای مالی)، سودآوری آنها و تصمیمگیری برای انتخاب سهام شرکتها است. به این منظور برآن شدیم در مطالبی به عوامل اساسی و مهم در بررسی وضعیت مالی و سودآوری شرکتها بپردازیم.

اولین گام و یکی از مهمترین معیارهای سنجش وضعیت مالی و سوددهی شرکتها، ارزیابی صورتهای مالی آنها است که منعکس کننده اطلاعات مالی و شرایط دارائیها و بدهیهای شرکت خواهد بود.لذا برای ارزیابی وضعیت مالی شرکتها و موسسات تجاری، شناخت عناصر و اجزای تشکیلدهنده این صورتهای مالی ضروری است. در این مطلب به بررسی صورتهای مالی اساسی شرکتها (ترازنامه، صورت سود و زیان، صورت گردش وجوه نقد، صورت سود و زیان جامع) و شناخت اجزای اصلی آن خواهیم پرداخت.

کلیات:

هدف از ایجاد واحد تجاری: هدف اصلی از تشکیل یک واحد تجاری کسب سود و منفعت مورد انتظاری است که تامینکننده خواسته موسسین و سهامداران شرکت باشد. تاثیرات عملکردهایی که نمود مالی دارند در صورتهای مالی اساس و یادداشتهای ضمیمه ان منعکس میشود.

صورتهای مالی خلاصهای از عملیات تامین مالی و فعالیتهای سرمایهگذاری شرکت است. این گزارشها، حاوی موارد مهم و اطلاعات پرکاربرد برای تصمیمات سرمایهگذاران و اعتباردهندگان است. این گزارشها:

- حاصل فعالیت واحد تجاری در یک دوره زمانی مشخص است.

- این گزارشها بر اساس استانداردهای مشخص و منطبق با اصول حسابداری تهیه میشود.

- صورتهای مالی برای پیشبینی و مقایسه شرکتها مورد استفاده قرار میگیرد.

آنچه در تهیه صورتهای مالی به عنوان هدف مطرح است، ارائه اطلاعاتی پیرامون وضعیت مالی، عملکرد مالی و انعطافپذیری واحد تجاری به صورت خلاصه و طبقه بندی شده است به نحوی که برای غالب استفادهکنندگان از این گزارشها در اتخاذ تصمیماتشان سودمند باشد.

چهار صورتهای مالی اساسی عبارتند از ترازنامه، صورت حساب سود و زیان، صورت گردش وجوه نقد، صورت سود و زیان جامع، یادداشتهای پیوست هر کدام از صورتهای مالی نیز از اهمیت بسزایی برخورداند.

مفروضات مورد توجه در صورتهای مالی عبارتند از:

- صورتهای مالی با استفاده از سیستم حسابداری تعهدی و اصل تطابق تهیه میشوند.

- صورتهای مالی با فرض تداوم فعالیت شرکت تهیه میشوند.

- صورتهای مالی با فرض محافظهکاری تهیه میشوند.

- الزام به افشای کامل هر گونه ارقام یا اعداد اضافی در یادداشتهای ضمیمه وجود دارد.

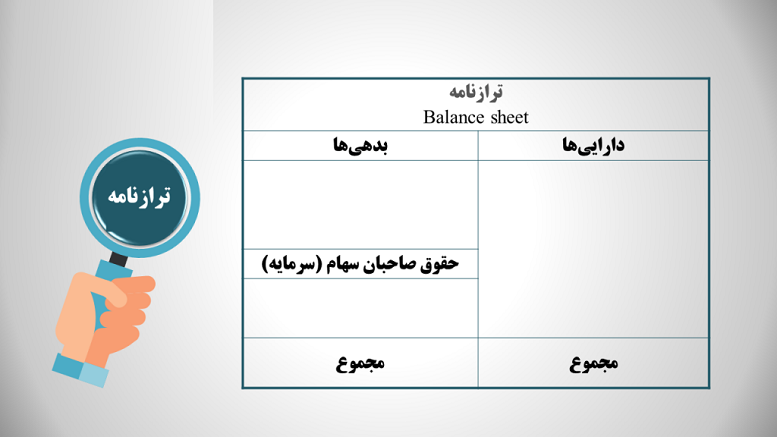

ترازنامه

ترازنامه جزو صورتهای مالی اساسی است که منعکس کننده اقلام دائمی واحد تجاری در پایان یک دوره زمانی مشخص است. در این گزارش خلاصهای از

- داراییها

- بدهیها

- سرمایه و حقوق صاحبان سهام

معمولا پایان سال مالی شرکتارائه میشود. در حقیقت ترازنامه بیان میکند یک شرکت چه میزان دارایی (زمین، ساختمان، وجه نقد و ..) و چه میزان بدهی (حسابهای پرداختنی و …) دارد.

از آنجا که ترازنامه وضعیت مالی شخصیت حقوقی شرکت را در زمانی مشخص را نشان میدهد، آن را صورت شرایط مالی یا صورت وضعیت مالی هم مینامند. این صورت مالی اطلاعلاتی درباره وضعیت مالی شرکت نمایش میدهد که دربردارنده اطلاعات مهمی از ساختار مالی و میزان نقدینگی و انعطافپذیری شرکت مورد نظر است.

وضعیت مالی در بردارنده موارد زیر است:

- منابع اقتصادی تحت کنترل

- ساختار مالی شرکت

- میزان نقدینگی

- توان بازپرداخت بدهیها

- ظرفیت سازگاری با محیط عملیاتی شرکت

نکته: ارزشهای ارائه شده در ترازنامه در حسابهای مختلف نشاندهنده ارزشهای جاری نیستند؛ بلکه بهای تمام شده تاریخی را منعکس میکنند.

اجزای اصلی ترازنامه:

الف- داراییها

ب- بدهیها

ج- سرمایه

با توجه به اجزای مذکور، اساس ترازنامه شرکتها بر پایه معادله زیر قرار میگیرد که به آن معادله حسابداری میگویند:

سرمایه + بدهیها = داراییها

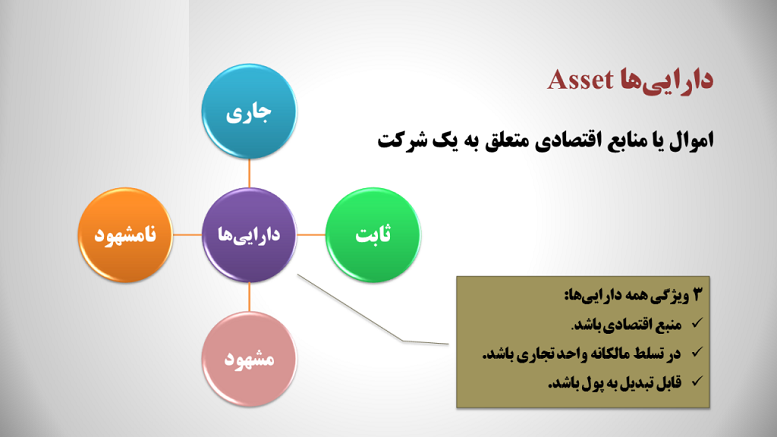

الف- داراییها (Asset)

دارایی در واقع به اموال یا منابع اقتصادی متعلق به یک شرکت گفته میشود. برای این که یک قلم بتواند دارایی محسوب شود باید ویژگیهای زیر را دارا باشد:

- منبع اقتصادی باشد یعنی برای واحد تجاری منافع آتی داشته باشد.

- در تسلط مالکانه واحد تجاری باشد.

- قابل تبدیل به پول باشد.

داراییها میتواند عینی و مشهود باشد مثل زمین، ساختمان، موجودی نقدی و موجودی کالا، یا به صورت حقوق مالی و امتیازات غیر قابل رویت، مثل سرقفلی. هچنین دارایی ممکن است ثابت یا جاری باشد.

انواع داراییهای موجود در ترازنامه به دو گروه کلی داراییهای ثابت و داراییهای جاری دستهبندی میشوند.

داراییهای جاری گروهی از داراییها هستند که قدرت نقدشوندگی بالایی دارند. ویژگی اصلی این داراییها این است که یا در کوتاه مدت بهطور مستقیم یا طی یک فرایند یا چرخه عملیاتی به وجه نقد تبدیل میشوند. انواع داراییهایی جاری شامل؛ وجه نقد، بانک، سرمایهگذاریهای کوتاه مدت، اسناد دریافتنی، بدهکاران ،موجودیها واوراق بهادار قابل فروش هستند. لازم به توضیح است که وجه نقد و بانک ماهیت نقدشوندگی در کوتاه مدت را بهصورت ذاتی دارند. به دارییهای جاری، سرمایه در گردش یا داراییهای در گردش هم گفته میشود.

چرخه عملیات یا چرخه فرایند چیست؟

چرخه عملیات از سرمایهگذاری و خرید مواد خام برای تولید کالا و خدمات شروع و با جمعآوری وجه نقد از طریق فروش کالا یا خدمات پایان مییابد.

اجزای داراییهای جاری:

- وجه نقد و بانک: پول رایج، اسکناس، سکه، سپردههای بانکی و داراییهایی که فورا قابل تبدیل به وجه نقد هستند، در این گروه از داراییها قرار دارند.

- اسناد دریافتنی: مبالغ باقیمانده (موجود) نزد مشتریانی که کالا یا خد مات شرکت را خریداری کردهاند ولی هنوز برای آنها وجهی پرداخت نکردهاند.

- موجودی کالا: ارزش ریالی مواد خام، در جریان ساخت و کالای ساخته شده است که هنوز فروش نرفته است.

- اوراق بهادار قابل فروش: این اوراق بهادار، اوراقی هستند که در زمان نیاز به وجه نقد به سهولت معامله شده و به وجه نقد تبدیل میشود.

- داراییهای ثابت، داراییهای غیر جاری هستند که انتظار نمیرود در چرخه عملیاتی شرکت به وجه نقد تبدیل شوند. این داراییها را داراییهای بلندمدت یا غیر جاری نیز میگویند.این گروه از داراییها کلیه اقلام سمت راست ترازنامه (داراییها) را بهغیر از عناوین دارایی جاری شامل میشود.

ویژگیهای این نوع از داراییها:

- برخلاف دارایی جاری فاقد قدرت نقدشوندگی بالا هستند و شرکت تصمیم به نقد کردن این داراییها در کوتاه مدت ندارد.

- این گروه از داراییها مولد هستند؛ به این معنا که بطور مستقیم در فرایند تولید مشارکت دارند و یا اینکه برای تولید تسهیلات مهم و اساسی ایجاد میکنند. بهعنوان مثال ماشین آلات تولیدی، ساختمان و…

- داراییهای ثابت بهغیر از زمین دارای استهلاک هستند.

- دارییهای ثابت نامشهود نوعی از دارایی ثابت است که نشاندهنده سرمایهگذاری بلند مدت در شرکت است. حق اختراع و سر قفلی از جمله این نوع داراییها است.

ب- بدهیها (Liability)

بطور کلی بدهیها تعهدات شرکت به بستانکارانش محسوب میشود. در ترازنامه بطور کلی ۲ گروه بدهی وجود دارد؛

- بدهیهای جاری تعهداتی هستند که باید در طول یک چرخه عملیاتی یا یک سال مالی هر کدام طولانیتر است، پرداخت شوند. این گروه از بدهیها اقلامی که سر رسید کمتر از یک دوره مالی دارند قرار میگیرد. این بخش از ترازنامه در مقابل داراییهای جاری قرار دارد و باید از محل داراییهای جاری تشوسه شوند. زیرا هر دو این گروه دارای سررسید مشابه بوده و انتظار نمیرود برای تسویه تعهدات جاری وام یا مطالبات بستانکاران شرکت اقدام به فروش زمین ، ساختمان یا سایر اقلام دارایی ثابت خود نماید. از جمله این بدهیها میتوان به بستانکاران، اسناد پرداختنی، وامها و هزینههای تعهد شده مثل حقوق و دستمزد اشاره کرد.

- بدهیهای بلندمدت این دسته از بدهیها، گروهی از تعهدات شرکت است که میتوانند در مدت بیشتر از یک سال پرداخت شوند. در نتیجه سر رسید این بدهیها بیشتر از یک سال است. این گروه از بدهیها با هدف کسب داراییهای سرمایهای در شرکتها ایجاد میشوند. محل پرداخت این بدهیها عواید ناشی از سرمایهگذاریهای شرکت از محل همین بدهیها است. برخی از انواع این بدهیها شامل وام بلند مدت پرداختنی، اسناد بلند مدت پرداختنی، اوراق قرضه بلند مدت و…

ج- حقوق صاحبان سهام (Shareholders’ Equity)

حقوق صاحبان سهام در یک شرکت، منافع صاحبان اصلی موسسه را نشان میدهد.

داراییهای شرکت از دو طریق بدست میآید:

- آورده سهامداران( نقدی و غیر نقدی)

- ایجاد بدهی

بخشی از داراییها که توسط صاحبان شرکت (سهامداران) تامین میشود در قالب حقوق صاحبان سهام طبقهبندی میگردد. مهمترین اجزای این بخش از ترازنامه سرمایه، سود و زیان سنواتی، اندوخته قانونی و سایر اندوختهها و صرف سهام است.

ترازنامه شرکت الف – سال مالی ۱۳۹۰

صورت سود و زیان

صورت سود و زیان خلاصهای از درآمدها و هزینههای واحد تجاری است برای یک دوره زمانی که معمولا ۱ ماهه، ۳ ماهه، ۶ ماهه و یک ساله است.این صورت مالی، سود یا زیان دهی شرکت را که نتیجه عملیات و تصمیمات مالی شرکت در طول یک دوره زمانی مشخص (دوره مالی) را نشان میدهد. به صورت سود یا زیان، صورت حساب درآمد یا صورت حساب عملیات نیز گفته میشود و بیانگر عملکرد شرکت در یک دوره زمانی مشخص است.

گزارش سود یا زیان به دو صورت تهیه میشود:

- روش تک مرحلهای:

در این روش ابتدا کلیه درآمدها و در ادامه کلیه هزینهها در زیر آن آورده مشود. حاصل تفاضل آنها سود یا زیان قبل از کسر مالیات است.

- روش دو مرحلهای:

در این روش ابتدا درآمدهای عملیاتی و سپس هزینههای عملیاتی در زیر آن آورده میشود. تفاضل این دو آیتم سود یا زیان ناویژه را بدست میدهد. در ادامه درآمدهای غیر عملیاتی و هزینههای غیر عملیاتی آورده میشود. حاصل تفاضل این دو آیتم را از سود نتاویژه کسر میکنیم. سود یا زیان قبل از مالیات بدست میآید. با کسر مالیات به سود یا زیان بعد از کسر مالیات یا سود یا زیان ویژه بهدست میآید.

نکته: مهمترین بخش صورت سود یا زیان بخش پایانی آن یعنی سود یازیان ویژه است.

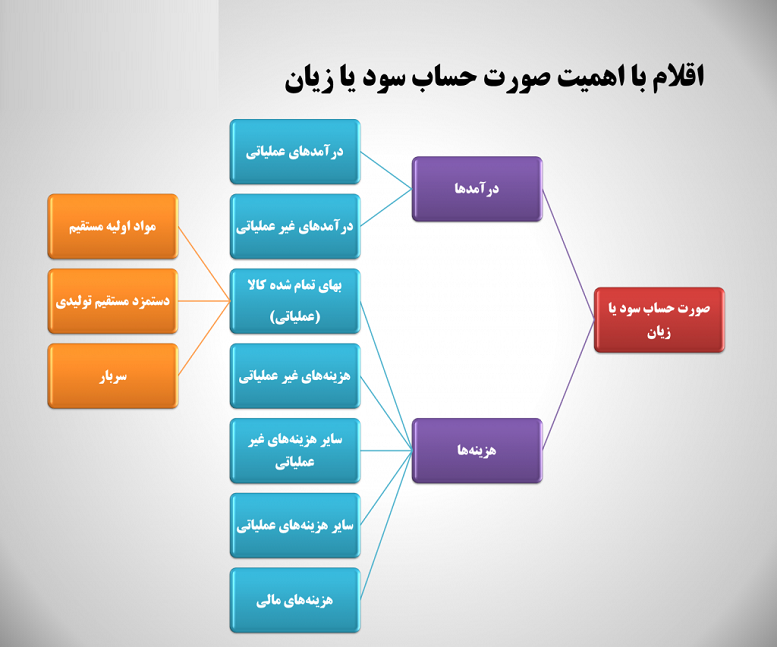

اقلام با اهمیت صورت حساب سود یا زیان:

اقلام با اهمیت صورت سود و زیان شامل درآمدها و هزینه است.

- درآمدها: بصورت کلی درآمد عبارتست از افزایش در حقوق صاحبان سهام به جز مواردی که به آورده صاحبان سهام مربوط میشود. انواع درآمدها به دو گروه طبقهبندی میشوند:

- درآمدهای عملیاتی: درآمدهایی هستند که در نتیجه از فعالیت شرکت در راستای اساسنامه و با هدف نیل به منظور خاصی که برای آن بوجود آمده است، بدست میآیند. این دسته از درآمدها با توجه به اصل تداوم فعالیت شرکت، میتوانند جنبه دائمی و پایدار داشته باشند. استمرار رشد این گروه از درآمدها میتواند نقطه قوت یا ضعف شرکت باشد.

- درآمدهای غیر عملیاتی: گروهی از درآمدهای شرکت که در قالب اهداف اساسنامه شرکت نیستند درآمدها غیر عملیاتی نام دارند. بهعنوان مثال شرکت زمینی را میخرد که مازاد بر نیاز شرکت است، زمانی که زمین را به فروش میرساند، درآمد کسب شده در گروه درآمدهای غیر عملیاتی قرار میگیرد.

دلیل غیر عملیاتی بودن این گروه از درآمدها:

- تحصیل دارایی به منظور افزایش قیمت در آینده نزدیک و کسب عایدی توسط شرکت پس از فروش نبوده است.

- فروش این بخش از دارایی نتیجه تصمیمات مدیریتی در جهت استفاده از دارایی صورت گرفته است.

- هدف از تاسیس شرکت در اساسنامه خرید و فروش این داراییها نیست.

- این گونه از درآمدها تکرار پذیر نیستند. ناپایدار نیستند و سود حاصل از آنها قابل برنامهریزی نیست.

نکته: گاهی اوقات در برخی از شرکتها درآمدهای غیر عملیاتی ادامهدار و با ثبات میشوند. در این صورت این بخش از درآمد غیر عملیاتی از نظر ماهیتی مانند درآمدهای عملیاتی در نظر گرفته میشوند.

- هزینهها: مفهوم کلی هزینهها عبارت است از کاهش در حقوق صاحبان سهام به جز مواردی که به ستانده صاحبان سهام مربوط میشود. انواع هزینهها به شرح زیر است:

- بهای تمام شده کالا: این گروه از هزینهها، هزینههایی هستند که شرکت برای تولید محصولات خود مصرف میکند و هزینه عملیاتی گفته میشود. این هزینهها بهصورت مستقیم منتج به تولید گردیده و یا زمینههای لازم برای تولید را فراهم میکند.

- عناصر تشکیل دهنده بهای تمام شده کالا:

- مواد اولیه مستقیم: مواد اولیه مستقیم بخش اصلی محصول را تشکیل میدهند.

- دستمزد مستقیم تولیدی: حقوق و دستمزد پرداختی به پرسنل واحد تولید است که نتیجه عملکردشان مستقیما منتج به تولید محصول میشود.

- سربار: سایر هزینههای تولیدی بهغیر از مواد اولیه مستقیم و دستمزد را هزینههای سربار میگویند. بهعنوان مثال هزینه تعمیرات و نگهداری ماشین آلات تولیدی. این گروه از هزینهها برای ادامه تولید مورد نیاز هستند اما نمیتوان این هزینهها را جز به جز به محصول خاصی تخصیص داد.

نکته حائز اهمیت در بخش هزینه بهای تمام شده کالا، اطلاع از این موضوع است که بیشترین بخش بهای تمام شده شرکت مورد بررسی در کدام ردیف قراردارد. دانستن این موضوع در پیش بینی عملکرد آینده شرکت تاثیر گذار است. برای مثال بیشترین بخش هزینه شرکتهای سیمانی مربوط به بخش هزینههای انرژی است؛ لذا با علم به این موضوع مثلا تغییر در نرخ بهای انرژی میتواند در چشم انداز کلی در خصوص صنعت و تصمیمگیری برای سرمایهگذاری کمک کند.

- سایر هزینههای غیر عملیاتی: به کلیه هزینههایی که در قالب هزینه بهای تمام شده کالا و هزینههای اداری و مالی و توزیع و فروش قرار نگیرد هزینههای غیرعملیاتی میگویند. این دسته از هزینهها دائمی نیستند و با نوع عملکرد شرکت مرتبط نیستند.

- سایر هزینههای عملیاتی: این گروه از هزینهها در بردارنده هزینههای فروش، بازاریابی، هزینهها مالی و اداری شرکت هستند که ارتباط مستقیم با تولید شرکت ندارند اما امکان حذف آنها از سازمان هم وجود ندارد و از الزامات بقای سازمان هستند.

- هزینههای مالی: این گروه از هزینهها شامل هزینههای دریافت وام و تامین مالی شرکت است که بر عهده آن خواهد بود. این هزینهها اهمیت خاصی دارند لذا طبقهبندی مستقلی نسبت به سایر هزینهها دارند. بخش بزرگی از این هزینهها شامل هزینه بهره و سایر هزینههای مرتبط با تحصیل وام است.

انواع سود یا زیان قابل محاسبه برای شرکتها:

- سود یازیان ناویژه: این نوع سود یا زیان حاصل تفاوت بین درآمدهای عملیاتی شرکت و بهای تمام شده است. این سود یا زیان نشان دهنده این است که درآمدهای تولیدی شرکت پس از کسر هزینههای مستقیم مرتبط با تولید چه عایدی برای شرکت ایجاد کردهاند.

- سود یا زیان عملیاتی: سود یا زیان عملیاتی نتیجه اضافه یا کسر نمودن سایر درآمدها یا هزینههای عملیاتی به سود یا زیان ناویژه است. این گزارش بیانگر خالص درآمدهای شرکت است که از عملیات اصلی و تولیدی آن حاصل شده است.

- سود یازیان ویژه: این نوع سود یا زیان نشاندهنده منافع نهایی شرکت در یک دوره مالی است. این گزارش پس از کسر یا اضافه نمودن درآمدها و هزینههای غیر عملیاتی و هزینههای مالی بدست میآید. اگر از عدد حاصله مالیات کسر شود، سود یا زیان ویژه بعد از کسر مالیات بدست میآید. این سود یا زیان بیان کننده سهمی از کل عملیات دورههای مالی شرکت است که در صورت نبود زیان انباشته در صورتهای مالی، قابلیت تقسیم بین سهامداران را دارد.

نکته ۱: در صورت سود و زیان شرکتهای تولیدی معمولا در پایین صورت مالی، جداول ظرفیت تولید شرکت قرار داد. در این جداول بر اساس تنوع محصول ظرفیت اسمی سال مالی جاری و سال مالی آینده به تفکیک، درکنار هم قرار میگیرند.

نکته ۲: در مورد شرکتهای سرمایهگذاری به دلیل آنکه سود این شرکتها در پایان سال مالی و پس از برگزاری مجامع شناسایی میشود، عمدتاًً این شرکتها سال مالی خود را منتهی به ۳۰ آذرماه قرار میدهند تا بتوانند سود حاصل را محاسبه نمایند.

نکته ۳:در بررسی صورت سود و زیان شرکتها، شناخت نوع فعالیت شرکت از نظر بازار فروش و هزینه های فصلی حائز اهمیت است. برخی از شرکتها و صنایع در دورههای خاص از سال مقدار فروش و یا هزینههایشان افزایش مییابد. آگاهی از این موضوع میتواند سرمایهگذاران را از اتخاذتصمیمهای هیجانی در زمان افزایش درآمد یا هزینه فصلی بازدارد.

نمونه صورت سود و زیان شرکت الف- سال مالی ۱۳۹۰

صورت سود و زیان جامع

این صورت مالی، گزارشی است که تغییرات افزایشی یا کاهشی ناشی از درآمدها یا هزینهها اعم از تحقق یافته یا نیافته را در طی دوره مالی نشان میدهد. صورت سود یازیان جامع، یکی از صورتهای اساسی مالی است که باید کل درآمدها و هزینهها شناسایی شده در دوره مالی که قابل انتساب به صاحبان سرمایه است به تفکیک اجزای تشکیل دهنده آنها نشان دهد. در این گزارش تمام اقلامی که حقوق صاحبان سرمایه را تغییر میدهد، به غیر از آورده و ستانده صاحبان سرمایه نمایش داده میشود.

صورت سود یا زیان جامع باید موارد زیر را در خود داشته باشد؛

- سود یا زیان خالص دوره طبق صورت سود یا زیان

- سایر درآمدها و هزینههای شناسایی شده به تفکیک

بهعنوان نمونه مواردی مانند درآمدها و هزینههای ناشی از تجدید ارزیابی داراییهای ثابت مشهود، منبع تجدید ارزیابی سرمایهگذاریها که تحت عنوان دارایی غیر جاری دسته بندی میشوند، تفاوتهای تسعیر ارز، درآمدها و هزینههایی که بر اساس استانداردهای حسابداری در حقوق صاحبان سهام منظور میگردد، در این گزارش مالی تاثیر میگذارند.

صورت گردش وجوه نقد

صورت جریان وجوه نقد، خلاصه جریانات نقدی در طول دوره زمانی مشخص که در نتیجه عملیات، سرمایهگذاری و فعالیتهای تامین مالی است را بهصورت مجزا بیان میکند. در حقیقت این گزارش مالی بیان میکند که چه مقدار وجه نقد بابت فعالیتهای شرکت در سیکل مالی آن، وارد یا خارج شده است. با استناد به این گزارش شرکت میتواند برای ادامه و ماندگاری در آن فعالیت یا افزایش سرمایهگذاری برای آن تصمیم بگیرد. به دلیل اطمینان از ایجاد جریانهای نقدی در آینده .این گزارش مالی اطلاعاتی درباره وضعیت مالی شرکت، عملکرد مالی شرکت و همچنین نقدینگی آن برای پرداخت بدهیها و انعطاف پذیری شرکت به دست میدهد.

تجزیه و تحلیل صورت جریان وجوه نقد

از بررسی صورت جریان وجوه نقد میتوان نتایج زیر را استنباط کرد:

- داخلی یا خارجی بودن منابع تامین مالی عملیات تجاری شرکت.

- توانایی شرکت در پرداخت بدهیهای خود.

- توانایی شرکت در پرداخت سود به سهامداران.

- انعطاف پذیری شرکت در زمینه تامین مالی عملیات تجاری یا تولیدی خود.

منابع قابل شناسایی برای جریانات نقدی شرکت

- عملیاتی: این جریانات نقدی ناشی از فعالیتهای اصلی شرکت و درآمد ایجاد شده توسط آنها است. در واقع این جریانات در اثر فعالیتهای عملیاتی شرکت و اثرات نقدی مبادلات و رویدادهای اقتصادی است که در تعیین سود عملیاتی لحاظ میشوند.

- سرمایهگذاری: این جریانات حاصل فعالیتهای سرمایهگذاری شرکت شامل اعطای وام و وصول اقساط آن، خرید و فروش داراییهای ثابت که انتظار میرود برای شرکت درآمد ایجاد کنند و خرید و فروش اوراق بهادار است.

- مالی: این جریانات نقدی در اثر فعالیتهای تامین مالی شامل استقراض وجه نقد از اعتبار دهندگان و بازپرداخت مبلغ استقراض شده و دریافت منابع از مالکان و بازگشت سرمایهگذاری آنها است.

یادداشتهای توضیحی (ضمیمه) و صورت گزارش ویژه سهامداران

صورتهای مالی شرکت معمولا اطلاعاتی بیشتر از ترازنامه، صورت سود و زیان و صورت جریان وجوه نقد در بر دارد که در قالب هیچ یک از این گزارش های مالی قرار نمیگیرد. این اطلاعات اضافی در یادداشتهای ضمیمه صورتهای مالی آورده میشود. اطلاعاتی مانند خط مشی شرکت، روشهای حسابداری موجودی کالا، روش استهلاک، اطلاعات ذخیره ترازنامه، انواع دارایی های اجارهای و… در این یادداشتها خلاصه میشود. هدف از ارائه این یادداشتها، افشا اطلاعات و تشریح اقلام مندرج در صورتهای مالی است.

لازم به ذکر است درست یا نادرست بودن یا حذف اطلاعات موجود در صورتهای مالی و توجیه آن بر عهده یادداشتهای توضیحی یا ضمیمه نیست.

صورت گزارش ویژه سهامداران نیز گزارشی مالی محسوب میشود که نقطه اتصال بین ترازنامه و صورت سود و زیان است و تحلیل بیشتر و جامعتری بر روی تغییرات در حساب حقوق صاحبان سهام در بر دارد. اطلاعات این گزارش مالی دربردارنده تعداد سهام صادر شده، عملیات سهام و بازخرید سهام است.

جمع بندی:

آشنایی با صورت های مالی اساسی نظیر ترازنامه، صورت سود و زیان، صورت گردش وجوه نقد، صورت سود و زیان جامع که به تفصیل توضیح داده شد، اهمیت بسزایی در تحلیل بنیادی سهام شرکتها دارد. برای مثال اقلام موجود در ترازنامه این موضوع را برای سرمایهگذار روشن میسازد که وضعیت بدهیها و داراییهای شرکت چگونه است و آیا تناسب معقول و سوددهی میان آنها وجود دارد یا خیر. همچنین با شناسایی سود و زیان ویژه و ناویژه در صورت سود و زیان و ریز هزینههای صورت گرفته و درآمدهای ایجاد شده، آیا آینده شرکت برای سرمایهگذاری سودآور مناسب است یا خیر.

Hits: 0