بحرانی که در سال 1997 در شرق آسیا از کره و تایوان و تایلند شروع شد و اندونزی را هم در سال 1998 در کام خود کشید به نوعی منشأ آن بانکداری رفاقتی بود. آمریکا چنین تجربهای را یک قرن پیش داشته و ایتالیا هم تا یکی دو دهه پیش درگیر گروههای مافیایی بود. فساد مالی بانک فارمرز دانمارک در سال 1992، رسوایی مالی بانکا رومانا در ایتالیا در سال 1893، رسوایی مالی بانکو آمبروسیانو در ایتالیا در سال 1982، فسادهای مالی بانک پنجاب در هند در سال 2018، رسوایی مالی بانک کامانولت استرالیا در سال 2018، رسوایی بانک تسکو در بریتانیا در سال 2016 و رسوایی اگزیمبانک ویتنام در سال 2018 نیز همگی به نوعی نتیجه بانکداری رفاقتی هستند. بحران مالی دهه 90 در آمریکای لاتین نیز نتیجه مستقیم فساد مالی بانکهای کشورهای این قاره است. ویروس بانکداری رفاقتی، نظام بانکی آرژانتین، شیلی، کلمبیا، ونزوئلا و دیگر کشورهای این قاره را بیمار کرده بود و نتیجه آن هم چیزی نبود جز ورشکستگی بانکها و از بین رفتن اعتماد عمومی به نظام بانکی کشورهایی که ذکر شد. خروجی بانکداری رفاقتی در اقتصاد رفاقتی، شکلگیری گروههای تبهکار مالی است. گروههایی که هم میتوانند در بانکهای دولتی به وجود آیند و هم در بانکهای خصوصی. بله درست است. بانکداری رفاقتی فقط محصول بانکداری دولتی نیست بلکه اگر مقررات درست وجود نداشته باشد، احتمال کشف جرم پایین باشد و بانکهای خصوصی بتوانند دولت را تسخیر کنند، باز هم بانکداری رفاقتی شایع خواهد شد. در این پرونده توضیح دادهایم که بانکداری رفاقتی یعنی چه و چرا این ویروس، فرزند سرمایهداری رفاقتی است. سپس به این سوالات پرداختهایم که بانکداری رفاقتی چگونه میتواند هم در بانکهای دولتی و هم در بانکهای خصوصی به وجود آید. در ادامه مثالهایی از بانکداری رفاقتی در دنیا را معرفی کردهایم. شاید مهمترین بخش این پرونده نمودارهایی در مورد وضعیت نظام مالی کشورهای آمریکای لاتین در دهههای 80 و 90 میلادی باشد که نشان میدهند بانکداری رفاقتی با اقتصاد یک کشور چه میتواند بکند.

ویروس رفیقبازی – بانکداری رفاقتی چگونه به زمین بازی تبهکاران اقتصادی تبدیل میشود؟

فساد در سیستم بانکی میتواند انواع مختلف داشته باشد. همچنین مانند هر سیستم دیگری، فساد هم میتواند در بخش خصوصی آن سیستم به وجود آید و هم در بخش دولتی آن. البته که در بخشهای دولتی فساد بسیار شایعتر است. وقتی سیستم بانکی در یک اقتصاد دولتی است، فساد بسیار شایع خواهد شد. بگذارید یک مثال بزنیم. یک بانک دولتی را در نظر بگیرید. رئیس این بانک بر اساس زد و بندها و ارتباطات انتخاب خواهد شد. متعاقباً مدیران بخشها و کارمندان نیز نه بر اساس شایستگیهایشان بلکه بر اساس ارتباطات خود با رئیس بانک انتخاب خواهند شد. در نتیجه وامهایی که داده میشود نیز بر همین اساس خواهد بود. در سیستم بانکداری دولتی چندان به مدیریت ریسک، ارزیابی متقاضیان وام و ارزیابی پروژهها اهمیت داده نمیشود. البته حتماً در ظاهر چنین بخشهایی در بانک وجود خواهند داشت که به آنها ظاهراً وظیفه مدیریت ریسک، ارزیابی مشتریان و ارزیابی پروژهها محول شده باشد اما در عمل اصول مدیریت ریسک و ارزیابیها پیاده نخواهند شد. اما چرا؟ پاسخ در انگیزه نهفته است. از مدیر بانک گرفته تا مدیران بخشها و معاونان و کارمندان، انگیزه چندانی برای بانکداری استاندارد ندارند. در عوض انگیزه برای نقض قوانین تا دلتان بخواهد بالاست. انگیزه کار درست در بانکداری دولتی وجود ندارد چراکه مدیران و معاونان بانک میدانند در صورت انجام کار درست (منظورمان از کار درست کاری است که منجر به افزایش کارایی سیستم بانک شود و نهایتاً رفاه اجتماعی را به دنبال داشته باشد) پاداشی دریافت نخواهند کرد و در عوض انگیزه کار اشتباه در بانکداری دولتی بسیار بالاست چراکه مدیران و معاونان بانک میدانند که در صورت انجام کار غلط (منظورمان از کار غلط کاری است که منجر به افزایش کارایی سیستم بانکی نمیشود و به هزینه جامعه، افراد یا گروههایی را منتفع میکند) پاداشهای کلان دریافت خواهند کرد. اینکه در یک بانک دولتی، مدیران، معاونان و کارمندان نه بر اساس شایستگیها بلکه بر اساس روابطشان انتخاب شوند، به این دلیل که بانک برای دولت است و اگر هم به مرز ورشکستگی کشیده شود دولت از آن حمایت خواهد کرد و همچنین سیستم تنبیه و پاداش در بانکهای دولتی نمیتواند مانع از شیوع فساد و خویشاوندسالاری شود. این یعنی بانکداری رفاقتی در سیستم بانکی دولتی. بانکداری رفاقتی فقط مختص بانکهای دولتی نیست. در صورتی که قواعد بانکی به اندازه کافی درست چیده نشده باشد و بانک مرکزی نتواند کنترل بانکهای خصوصی را در دست بگیرد (منظور از کنترل این نیست که بانک مرکزی به صورت دستوری عمل کند که در این مورد در ادامه توضیح خواهیم داد)، یا اینکه فرآیند خصوصیسازی بانکها اشتباه باشد و نتیجه آن تبدیل یک بانک دولتی به یک بانک خصولتی باشد، بانکداری رفاقتی در بانکهای خصوصی (یا بانکهایی که به اسم خصوصیاند اما در عمل در دست مدیران دولتی هستند) نیز پدید خواهد آمد. قبل از اینکه بهطور جداگانه به بانکداری رفاقتی در بانکهای دولتی و بانکداری رفاقتی در بانکهای خصوصی بپردازیم، ابتدا بگذارید پدر بانکداری رفاقتی را معرفی کنیم؛ یعنی سرمایهداری رفاقتی.

پدر بانکداری رفاقتی

بانکداری رفاقتی فرزند سرمایهداری رفاقتی است. ابتدا بگذارید ببینیم سرمایهداری رفاقتی چیست و چرا وجود دارد. سرمایهداری رفاقتی (crony capitalism) یک سیستم اقتصادی را توضیح میدهد که در آن، سوددهی بنگاهها در یک اقتصاد بازار، به ارتباطات سیاسی آنها بستگی دارد. زمانی که مردم کسبوکارهایی را میبینند که ارتباطات سیاسی خوبی دارند و در نتیجه این ارتباطات سیاسی به سودهای کلان دست مییابند، اغلب خواهان دخالت بیشتر دولت در امور اقتصادی برای ساماندهی اوضاع و حفاظت از منافع عمومی میشوند. رندال هولکام (Randall Holcombe)، اقتصاددانان آمریکایی که عمدتاً تحت تاثیر مورای روتبارد و جیمز بوکانان است، در مقالهای که برای مرکز مرکاتوس (Mercatus Center) دانشگاه جرج میسون نوشته است، نشان میدهد که دخالت دولت نهتنها راهحل مقابله با سرمایهداری رفاقتی نیست، بلکه دلیل به وجود آمدن آن است.

بانکداری رفاقتی فرزند سرمایهداری رفاقتی است. ابتدا بگذارید ببینیم سرمایهداری رفاقتی چیست و چرا وجود دارد. سرمایهداری رفاقتی (crony capitalism) یک سیستم اقتصادی را توضیح میدهد که در آن، سوددهی بنگاهها در یک اقتصاد بازار، به ارتباطات سیاسی آنها بستگی دارد. زمانی که مردم کسبوکارهایی را میبینند که ارتباطات سیاسی خوبی دارند و در نتیجه این ارتباطات سیاسی به سودهای کلان دست مییابند، اغلب خواهان دخالت بیشتر دولت در امور اقتصادی برای ساماندهی اوضاع و حفاظت از منافع عمومی میشوند. رندال هولکام (Randall Holcombe)، اقتصاددانان آمریکایی که عمدتاً تحت تاثیر مورای روتبارد و جیمز بوکانان است، در مقالهای که برای مرکز مرکاتوس (Mercatus Center) دانشگاه جرج میسون نوشته است، نشان میدهد که دخالت دولت نهتنها راهحل مقابله با سرمایهداری رفاقتی نیست، بلکه دلیل به وجود آمدن آن است.

اصطلاح سرمایهداری رفاقتی اغلب، بیشتر از اینکه در ادبیات اقتصادی کاربرد داشته باشد، در رسانهها بهکار میرود. با این حال ادبیات اقتصادی قابل توجهی نیز برای آن وجود دارد که این ادبیات بهطور ضمنی به دلایل شیوع سرمایهداری رفاقتی و پیامدهای آن میپردازد. این ادبیات راههایی را برای معکوس کردن روند رو به رشد سرمایهداری رفاقتی در اقتصادها پیشنهاد میکند؛ راههایی همچون محدود کردن اندازه و دامنه دخالت دولت در اقتصاد و همچنین ایجاد اساسنامه مالی قوی از جمله این راههاست.

چرایی وجود

عوامل دولتی به همه چیز واقف نیستند؛ با این حال مردم اغلب فرض میکنند که دولت، هم میخواهد و هم توانایی این را دارد که نتایج مطلوب همه خطمشیهای اقتصادی ویژه را باعث شود. اما در واقعیت دولت با محدودیتهای گوناگونی مواجه است. از جمله این محدودیتها میتوان به 1) محدودیت در اطلاعات؛ 2) ساختار انگیزشی فاسد و 3) اینرسی در برابر تصمیمات سیاسی قبلی اشاره کرد. در مورد محدودیت در اطلاعات باید گفت خطمشیهایی که به صورت تئوریک طراحی میشوند با این فرض که سیاستمدار دارای اطلاعات کامل است، اغلب در دنیای واقعی نمیتوانند به اجرا درآیند و سودمند واقع نمیشوند. چراکه در دنیای واقعی، اطلاعات ناقص است. همچنین ساختار انگیزشی فاسد از دلایل به وجود آمدن سرمایهداری رفاقتی است. سیاستمداران معمولاً این ادعا را دارند که در خدمت منافع عمومی گام برداشتهاند و میدارند، اما واقعیت این است که گام نهادن در مسیری که منافع محدودتری را پاسخ میدهد، بهطور مستقیمتری در خدمت منافع شخصی آنهاست که برای مثال از این منافع شخصی میتوان به پیروزی مجدد در انتخابات اشاره کرد. در نهایت «اینرسی در برابر تصمیمات سیاسی قبلی» یکی از مشکلاتی است که در ادبیات اقتصادی سرمایهداری رفاقتی مطرح میشود. در دولتها حتی زمانی که اجرای یک برنامه که در پس آن اهداف درست است در دستور کار قرار میگیرد و به تصویب درمیآید، در مرحله اجرای این برنامه، منافعی خاص برای عدهای به وجود میآید که از قبل پیشبینی نشده است. در این مرحله این منافع آنقدر قوی هستند که ذینفعان آن همه تلاش خود را میکنند تغییری در اجرای آن به وجود نیاید و دولت نسبت به تصمیم سیاسیای که اتخاذ کرده، اینرسی داشته باشد. زمانی که به افرادی که در دولت هستند قدرت مقرراتگذاری داده میشود، قدرت خرج کردن داده میشود یا قدرت تصمیمگیری به نفع یک گروه از مردم به هزینه دیگران داده میشود، سرمایهداری رفاقتی غیرقابل اجتناب است.

بانکداری رفاقتی در بانکهای دولتی

بانک A را که یک بانک دولتی است در نظر بگیرید. در این بانک فرد X مدیر بانک است که بر اساس روابط سیاسی خود این سمت را در اختیار گرفته است (وقتی میگوییم روابط سیاسی به این معنا نیست که فرد X دانش لازم برای بانکداری را دارد یا خیر، بلکه به این معناست که شرط لازم برای فرد X برای گرفتن پست مدیریت بانک، روابط سیاسیاش است). وقتی فرد X مدیر بانک A میشود، نه میتواند و نه انگیزه این را دارد که طوری بانک را مدیریت کند که رفاه اجتماعی حداکثر شود. نمیتواند از آن جهت که باید در جهت منافع جناح سیاسیاش گام بردارد که او را مدیر بانک A کرده و در غیر این صورت پست خود را از دست خواهد داد. انگیزه انجام کار درست را ندارد از آن جهت که منفعتش در نتیجه انجام کار نادرست (گام برداشتن در جهت نفع گروهی خاص) از منفعتش در نتیجه انجام کار درست (گام برداشتن در جهت منافع عمومی) بیشتر است. بگذارید مثالی بزنیم. فرض کنید در همین بانک A که فرد X با روابط سیاسیاش توانسته مدیر شود، هزار واحد وام برای بخش مسکن در نظر گرفته شده است که قرار است به صورت مساوی بین دو نفری که بیشترین صلاحیت را برای دریافت وام دارند (ریسک نکول آنها کمتر است و پروژهای که برای انجام آن درخواست گرفتن وام را دارند اقتصادیتر است) تقسیم شود. البته دقت کنید که قرار است به این معنا نیست که حتماً این اتفاق خواهد افتاد. یعنی تنها مقرر شده است اما آنچه انگیزه فرد A را برای توزیع وام مسکن تعیین میکند، نه مقررات و ضوابط، بلکه چیزهای دیگری است که در ادامه به آنها میپردازیم. حالا فرض کنید سه نفر درخواست وام را دارند. فرد B، فرد C و فرد D. حالا بگذارید توضیح دهیم هر یک از این سه نفر چه کسانی هستند. فرد B یک شخص دارای روابط سیاسی در سطوح بالاست که قصد ساختوساز مسکن را دارد. فرد C یکی از آشنایان مدیر بانک است و فرد D هم فرد باانگیزه و باتجربه و دارای پروژهای است که از نظر اقتصادی نسبت به دو پروژه دیگر در اولویت است اما هیچگونه رابطه سیاسی یا آشنایی قبلی با مدیر بانک ندارد. خودتان کلاهتان را قاضی کنید. در یک بانک دولتی که مدیر آن فرد A باشد (یعنی فردی که پست خود را با روابط و باندبازی به دست آورده و همچنین انگیزهای هم برای افزایش کارایی بانک ندارد و اگر هم وامی که میدهد بازگردانده نشود، چیزی از او کم نمیشود) کدام دو نفر وام مسکن را دریافت خواهند کرد؟

بانکداری رفاقتی در بانکهای خصوصی

بانکداری رفاقتی در بانکهای خصوصی دو نوع دارد: اول بانکهایی که قبلاً دولتی بودهاند و سپس خصوصی شدهاند ولی فرآیند خصوصیسازی آنها به نحوی بوده که خود دولتمردان آن را در دست گرفتهاند (همان بانکهای خصولتی) و دوم بانکهایی که واقعاً خصوصی هستند و حتی یک واحد زیان از دید مدیران و سهامداران آن دور نمیماند. بانکداری رفاقتی در بانکهایی که به اسم خصوصی هستند اما در عمل از سوی دولتمردان مدیریت میشوند و روابط سیاسی در عملکرد آنها جایگاه قابل توجهی دارد، چیزی شبیه به بانکداری رفاقتی در بانکهای دولتی است و موضوع جدیدی نیست. احتمالاً خودتان بتوانید به راحتی نمونهای از بانکداری رفاقتی را در بانکهای خصولتی مثال بزنید. اما شاید برایتان جالب باشد که سیستم بانکداری خصوصی چگونه میتواند آلوده به ویروس بانکداری رفاقتی شود؟ به مثال زیر توجه کنید.

فرض کنید که بانک Z یک بانک خصوصی است (خصوصی به این معنا که مدیران و سهامداران بانک عملاً یک واحد زیان را هم تحمل نخواهند کرد). بنابراین مدیر بانک نه بر اساس رابطه سیاسی بلکه بر اساس دانش بهروز بانکداری و معاونان بانک نه بر اساس رابطه خویشاوندی با مدیر بانک بلکه بر اساس صلاحیت و شایستگی منصوب میشود و حتی استخدام کارمندان ساده بانک نیز فرآیندهای پیچیدهای دارد که در بانکهای دولتی و خصولتی هیچگاه دیده نمیشود. در بانکهای خصوصی برعکس بانکهای دولتی و خصولتی شفافیت داخلی بسیار بالاست. بانکهای دولتی میتوانند زیانده باشند و میتوانند نرخهای سودی را به سپردهگذاران پیشنهاد دهند که قادر به بازپرداخت آنها نیستند اما چون بخشی از دولت هستند، نهایتاً از بانک مرکزی قرض بگیرند یا از منابع بانک مرکزی اضافهبرداشت کنند اما چنین چیزی در بانکهای خصوصی به این سادگیها ممکن نیست و یک بانک مرکزی قدرتمند خیلی راحت اجازه چنین کارهایی را به بانکهای خصوصی نخواهد داد. اما هنوز یک راه برای نفوذ ویروس بانکداری رفاقتی به سیستم بانکداری خصوصی باز است. آن راه از کانال خلأ قانونی میگذرد. در بانک Z همه چیز سر جای خودش است. اما فرض کنید قانون در آن کشور آنقدر قوی نباشد که بتواند فرارهای مالیاتی بانک Z یا پولشوییهای آن را متوجه شود یا اینکه فرض کنید بانک Z، دولت را تسخیر کرده باشد. مثلاً فرض کنید بانک Z مبلغ هزار واحد پول را برای متقاضیان وام مسکن کنار گذاشته باشد (در یک بانک خصوصی اینکه این هزار واحد متعلق به بخش مسکن است نیز بر اساس بررسیهای کارشناسانه است). حالا فرض کنید میان همه افرادی که متقاضی این وام مسکن هستند فقط آنهایی مورد بررسی قرار میگیرند که اعتبار بالایی داشته باشند، پروژه آنها از نظر اقتصادی بصرفد و ریسک نکول وام نیز برای آنها بسیار پایین باشد.

در نهایت فردی صلاحیت دریافت وام را خواهد داشت که بتواند بیشترین و کمریسکترین سود را به بانک برساند. تا اینجا وام متعلق به این فرد خواهد بود که بیایید او را فرد Y در نظر بگیریم. اما مدیر بانک با پیشنهاد دیگری روبهرو میشود. فرد M نزد او میآید و پیشنهاد وسوسهکنندهای میدهد. اینکه اگر وام به او داده شود، جدای از اصل و سود وام، مبلغ بیشتری را نیز حاضر است به بانک بدهد چراکه در فعالیتهای غیرقانونی و پولشویانه مشغول است. اگر قوانین بانکی آنقدر قوی باشند که مدیران بانک خصوصی از دادن وام به فرد M بیم داشته باشند، وام نهایتاً به فرد Y تعلق خواهد گرفت. اما اگر قوانین بانکی ضعیف باشند و هم احتمال کشف جرم و هم جریمه آن انگیزه انجام کار درست را در مدیران بانک Z به وجود نیاورد، وام به فرد M تعلق خواهد گرفت. تحت این شرایط بانک Z ابداً ضرر نکرده بلکه منتفع هم شده است اما نفعش در راستای نفع جامعه نیست.

نه به بانکداری دولتی

نه به بانکداری دولتی

در بخش قبل توضیح دادیم که چگونه هم بانکهای دولتی و هم بانکهای خصوصی میتوانند به ویروس بانکداری رفاقتی آلوده شوند. حال ممکن است این سوال پیش آید که اگر هم بانکهای خصوصی و هم بانکهای دولتی مستعد آلوده شدن به ویروس بانکداری رفاقتی هستند چرا از میان بانکهای خصوصی و بانکهای دولتی، بانکهای دولتی را انتخاب نمیکنیم. پاسخ را میتوان در فصل ششم کتاب اقتصاد در یک درس نوشته هنری هازلیت یافت. در ادامه بخشهایی از توضیحات هازلیت در رد بانکداری دولتی را با هم میخوانیم:

«گاهی باید از تشویق کسبوکار از جانب دولت به قدر خصومت دولت ترسید. این تشویق فرضی اغلب اعطای مستقیم اعتبار دولتی یا ضمانت وامهای خصوصی را به خود میگیرد. مساله اعتبار دولتی میتواند اغلب پیچیده باشد؛ زیرا متضمن امکان ایجاد تورم است. اینجا برای سادهسازی بحث فرض میکنیم اعتباری که دربارهاش بحث میکنیم غیرتورمی باشد. معمولترین پیشنهاد از این نوع در کنگره برای اعطای اعتبار بیشتر به کشاورزان است. از دید بیشتر نمایندگان کنگره، کشاورزان نمیتوانند به راحتی اعتبار کافی به دست آورند. اعتبار تامینشده توسط شرکتهای رهنی خصوصی، شرکتهای بیمه یا بانکهای کشور هرگز کافی نیست. کنگره همواره خلأهای تازهای مییابد که توسط موسسات وامدهی موجود پر نشده است؛ صرف نظر از اینکه چه تعداد از اینها را خود به وجود آورده است. ممکن است کشاورزان اعتبار درازمدت کافی یا اعتبار کوتاهمدت کافی داشته باشند اما معلوم میشود که اعتبار میانمدت کافی ندارند؛ یا نرخ بهره بسیار بالاست؛ یا شاکیاند که وامهای خصوصی تنها برای کشاورزان ثروتمند و کشاورزان موفق است. بنابراین، موسسات وامدهی جدید و انواع جدید وامهای زراعی را قوه مقننه روی هم تلنبار میکند.

معلوم خواهد شد که اعتقاد به همه این سیاستها از دو عمل کوتهبینانه نشات میگیرد: اول نگریستن به موضوع تنها از دیدگاه کشاورزانی که وام میگیرند و دوم مد نظر قرار دادن تنها نیمه اول عملیات. خب از دید هر وامگیرنده شرافتمندی لازم است در نهایت همه وامها بازپرداخت شود. هر اعتباری بدهی است. بنابراین پیشنهاد افزایش حجم اعتبار تنها نام دیگری است برای پیشنهادهای افزایش بار بدهی. این پیشنهادها اگر عادتاً با نام دوم، بهجای نام اول، مورد اشاره قرار میگرفتند، از جذابیتشان در حد معتنابهی کاسته میشد. نیازی نیست که اینجا به بحث درباره وامهای عادی بپردازیم که از منابع خصوصی به کشاورزان پرداخت میشود (مانند وامهای رهنی، اعتبارهای قسطی برای خرید خودرو، یخچال، رادیو، تراکتور و دیگر ماشینهای کشاورزی و وامهای بانکی برای سرپا نگه داشتن کشاورز در طول سال تا زمان برداشت و عرضه محصول به بازار و دریافت پول در ازای آن). لازم است در اینجا تنها وامهایی مورد نظر ما باشند که یا مستقیماً از جانب دفتری دولتی به کشاورزان پرداخت شده با از جانب آن ضمانت شده است. این وامها دو نوع اصلی دارند: اول وامی است برای آنکه کشاورز بتواند محصول خود را بیرون بازار نگه دارد. این نوعی کاملاً مضر است. دوم وامی است برای تامین سرمایه و اغلب برای حفظ کسبوکار کشاورز با قادر ساختن او به خرید خود مزرعه، قاطر، تراکتور یا هر سه.

در نگاه اول به نظر میرسد موضع در حمایت از این نوع وام قوی باشد. خواهند گفت اینجا خانواده فقیری هست که هیچ وسیلهای برای گذران زندگی ندارد. پرداخت اعانه به آن بیرحمانه و اتلافآمیز است. برایشان مزرعهای بخرید؛ کسبوکارشان را سر پا نگه دارید؛ از آنها شهروندانی مولد و با عزت نفس بسازید؛ بگذارید به کل محصول ملی بیفزایند و از محل چیزی که تولید میکنند، وام خود را باز پس دهند. یا کشاورزی اینجاست که با روشهای ابتدایی تولید جان میکند؛ زیرا سرمایهای ندارد تا برای خود تراکتوری بخرد. برای خرید تراکتور پولی به او قرض دهید؛ بگذارید بهرهوری خود را افزایش دهد؛ او میتواند وام خود را از محل عواید افزایش محصولاتش بپردازد. بدین ترتیب نهتنها او را ثروتمند که بر خود متکی میسازید؛ با آن مقدار بازده افزوده کل جامعه را ثروتمند میکنید و بحث به این نتیجه میرسد که وام برای دولت و مالیاتدهنده هیچ هزینهای ندارد زیرا «خودتصفیهشونده» است.

خب، در حقیقت این اتفاقی است که همهروزه بر پایه نهاد اعتبار خصوصی رخ میدهد. اگر کسی بخواهد مزرعهای بخرد و مثلاً تنها معادل یکدوم یا یکسوم قیمت مزرعه پول داشته باشد، همسایه یا بانک پسانداز، بقیه قیمت را به شکل رهن مزرعه به او وام میدهد. اگر بخواهد تراکتور بخرد، شرکت فروشنده تراکتور یا یک شرکت مالی به او امکان میدهد آن را در ازای یکسوم قیمت خرید ابتیاع کند و بقیهاش را به صورت اقساط از محل عوایدی که خود تراکتور کمک به تامین آن میکند، بپردازد. اما میان وام ارائهشده از جانب وامدهنده خصوصی و وام ارائهشده از جانب کارگزاری دولتی تفاوت عمدهای هست. هر وامدهنده خصوصی با پول خود خطر میکند (درست است، بانکدار با پول دیگران که نزد او به امانت گذاشته شده خطر میکند؛ اما اگر پول از دست برود، باید یا از وجوه خود آن را تادیه کند یا به کسبوکار خود پایان دهد). وقتی مردم وجوه خود را در معرض خطر قرار میدهند، در تحقیقات خود برای تعیین کفایت داراییهای به وثیقه گذاشتهشده و ذکاوت تجاری و صداقت وامگیرنده معمولاً دقیق عمل میکنند. اگر دولت همان معیارهای سختگیرانه را اعمال کند، اساساً دلیل خوبی به نفع ورود آن به این حوزه وجود ندارد. چرا دقیقاً به همان کاری بپردازد که کارگزاریهای خصوصی از پیش به انجام آن مشغول هستند؟ اما دولت تقریباً همیشه با معیارهای متفاوتی عمل میکند. در حقیقت کل استدلال برای ورود به حرفه وامدهی آن است که به کسانی وام بدهند که نمیتوانند از وامدهندگان خصوصی آن را به دست آورند. این تنها عبارت دیگری است برای گفتن آنکه وامدهندگان دولتی با پول مردمشان (مالیاتدهندگان) دست به خطری میزنند که وامدهندگان خصوصی با پول خودشان آن کار را نمیکنند. در حقیقت گاهی توجیهگران آزادانه اعتراف میکنند که در این وامهای دولتی درصد ضرر از وامهای خصوصی بالاتر است. اما آنها تاکید میکنند که این ضرر با تولید افزودهای که توسط وامگیرندگانی که وام خود را تادیه میکنند و حتی وامگیرندگانی که وام خود را بازپس نمیدهند ایجاد میشود، بیش از حد لازم جبران میشود.

این استدلال تنها تا زمانی موجه جلوه میکند که توجهمان را بر وامگیرندگان خاصی متمرکز سازیم که دولت برایشان پول تامین میکند و مردمی را نادیده بگیریم که برنامه دولت آنها را از دریافت وجه محروم میسازد. زیرا چیزی که در واقع به مردم وام داده میشود پول نیست، بلکه وسیله تبادل و سرمایه است. چیزی که واقعاً وام داده میشود، مثلاً خود مزرعه یا تراکتور است. خب، تعداد مزرعههای موجود و تولید تراکتور محدود است (بهخصوص با این فرض که مازاد اقتصادی تراکتور با فدا کردن دیگر چیزها تولید نمیشود). مزرعه یا تراکتوری که به فرد الف وام داده میشود، نمیتواند به فرد ب وام داده شود.

این بحث ما را به شایستگیهای الف و ب میرساند و سهمی که هر یک در تولید داشته یا میتواند داشته باشد. مثلاً الف کسی است که در صورت عدم مداخله دولت مزرعه را به دست آورده بود. بانکدار محلی یا همسایگانش او را میشناسند و از سابقه او مطلع هستند. آنها میخواهند برای پولشان کاربردی بیابند. آنها میدانند که او کشاورزی خوب و مردی باصداقت است که به قول خود وفا میکند. او را مشتری کمخطری به حساب میآورند. او شاید پیشتر با سختکوشی، صرفهجویی و آیندهنگری پول نقد کافی اندوخته تا یکچهارم قیمت مزرعه را بپردازد. آنها سهچهارم قیمت بقیه وام را میدهند و او مزرعه را به دست میآورد.

تفکری وجود دارد که همه آدمهای عوضی پولدار به آن معتقد هستند: به اعتقاد آنها اعتبار چیزی است که بانکدار به انسان میدهد. برعکس اعتبار چیزی است که انسان از پیش دارد. او اعتبار دارد، شاید بدان دلیل او از پیش دارایی قابل عرضهای فراهم آورده که ارزش نقدیاش در بازار بالاتر از وامی است که درخواست آن را دارد. یا اعتبار دارد؛ زیرا به دلیل شخصیت و سابقه خود آن را حاصل کرده است. او آن اعتبار را با خود به بانک میآورد. بدان دلیل است که بانکدار به او وام میدهد. بانکدار چیزی را در ازای هیچ به کسی نمیدهد. او نسبت به بازپرداخت پول خود احساس اطمینان میکند. او فقط شکل نقدتری از دارایی یا اعتبار را با شکلی از دارایی یا اعتبار که نقدشوندگی کمتری دارد مبادله میکند. او گاهی اشتباه میکند و در آن صورت نهتنها بانکدار که کل جامعه گرفتار میشود؛ زیرا ارزشهایی که قرار بود از جانب وامدهنده تولید شود، تولید نمیشود و به اتلاف منابع میانجامد.حالا فرض کنیم که بانکدار به الف که اعتبار دارد وام میدهد. اما دولت وارد کار وامدهی در قالبی خیرخواهانه میشود. زیرا همانطور که دیدیم نگران فرد ب است. فرد ب نمیتواند رهن یا وامی از وامدهندگان خصوصی دریافت کند. زیرا نزد آنها اعتباری ندارد. او پساندازی ندارد؛ به عنوان یک کشاورز خوب، سابقه تاثیرگذاری ندارد و شاید حتی در آن زمان تحت پوشش اعانه هم باشد. طرفداران اعتباردهی دولت میگویند: چرا با دادن وام کافی برای مزرعه و قاطر یا تراکتور از او یک عضو مفید و مولد برای جامعه نسازیم و او را در مسیر کسبوکار قرار ندهیم؟

شاید در یک مورد منفرد این روش نتیجه رضایتبخشی داشته باشد اما بدیهی است افراد انتخابی طبق معیارهای دولت در مجموع پرخطرتر از افرادی هستند که طبق معیارهای خصوصی انتخاب شدهاند. با وام دادن به آنها پول بیشتری از دست میرود، درصد بسیار بالاتری از ورشکستگی در میان آنها پیش میآید. آنها کارایی کمتری دارند. منابع را بیشتر تلف میکنند؛ اما دریافتکننده اعتبار دولتی مزرعه خود را به دست میآورد و تراکتور را از جیب کسی میخرد که در غیر این صورت دریافتکننده اعتبار خصوصی بود. از آنجا که فرد ب مزرعه دارد، فرد الف از داشتن مزرعه محروم میشود. ممکن است فرد الف به دلیل نرخ بالای بهره در نتیجه عملیات دولت یا به علت افزایش قیمت مزرعه در نتیجه کار دولت یا بدان دلیل که در آن حوالی مزرعه دیگری برای خریدن نیست، تحت فشار قرار بگیرد و از میدان به در شود. در هر صورت، نتیجه خالص اعتبار دولت افزایش مقدار ثروت تولیدشده از جانب جامعه نیست، بلکه کاهش آن است؛ زیرا سرمایه واقعی در دسترس (شامل مزرعه واقعی، تراکتور و…) در دست وامگیرندگان ناکارآمدتر و نه در دست افراد کارآمدتر و قابل اعتمادتر قرار گرفته است. اگر از زراعت به سراغ دیگر اشکال کسبوکار برویم، موضوع باز هم روشنتر میشود.»

بانکداری رفاقتی در اندونزی و آسیای شرقی

در اوایل سال 1988، یک مطالعه که از سوی بانک جهانی انجام شده بود، نشان داد که اندونزی در یک بحران اقتصادی عمیق فرو رفته است. اندونزی به عنوان کشوری که چندین دهه رشد اقتصادی پیاپی را تجربه کرده بود، ثبات خوبی داشت و توانسته بود فقر را تا اندازه قابل توجهی کاهش دهد، نزدیک به فروپاشی اقتصادی بود. گزارش بانک جهانی در مورد اندونزی نوشت: «هیچ کشوری در تاریخ معاصر نبوده که بعد از یک دوره کامیابی موفق، با چنین بحرانی روبهرو شود و همه چیز برایش تغییر کند.» پیشبینی میشد که اندونزی به عنوان یکی از مدلهای موفق توسعه اقتصادی، بتواند از سرنوشتی که تایلند با آن روبهرو شد، فرار کند. بین ژوئن و آگوست 1997، زمانی که اقتصاد تایلند از هم پاشید و بحران مالی آسیای شرقی را فرا گرفت، اقتصاد اندونزی نسبتاً پایدار باقی مانده بود. در آن زمان بحران مالی همچون یک آنفلوآنزای شدید از تایلند به کشورهای دیگر آسیا در حال سرایت بود اما اینطور به نظر میرسید که اندونزی بتواند در برابر این ویروس تاب بیاورد. بهطوری که اینگونه تعبیر میشود که اندونزی به نظر میرسید یک صخره مستحکم در دریای طوفانی آسیا باشد. حتی بانک جهانی در مورد چشمانداز کوتاهمدت اندونزی خوشبین بود و تحلیلگران آن اعتقاد داشتند که اندونزی میتواند تاب بیاورد. دولت اندونزی که به شدت به خاطر تصمیمهای قاطعانهاش در پاسخ به بحران مورد تایید و ستایش قرار گرفته بود اقداماتی را انجام داد تا به سرمایهگذاران خشمگین از وضعیت نشان دهد که اندونزی با تایلند فرق دارد. اما نهایتاً اتفاقی که کمتر کسی انتظار آن را داشت برای اندونزی رخ داد. اندونزی ناگهان به آنفلوآنزایی که تایلند را بیمار کرده بود، دچار شد. در نتیجه بیمار شدن اندونزی، ارزش پول ملی این کشور به شدت کاهش یافت و فعالیتهای اقتصادی در اندونزی با مشکلات فراوان روبهرو شدند. اوضاع به جایی کشید که اندونزی به عنوان جدیترین عامل بحران مالی آسیا در نظر گرفته میشد.

اما چه اتفاقی افتاد؟ چرا اندونزی و دیگر کشورهای آسیا که تا قبل از بحران مالی 1998 عملکرد بسیار خوبی را از خود نشان داده بودند، دچار مشکل شدند و اقتصادهای آسیا همچون یک دومینو، یکی پس از دیگری فروپاشیدند؟ در پس بحران مالی آسیا، تحلیلگران دلایل متعددی را مطرح میکنند. بهطوری که نمیتوان عقبگرد آسیا و پشت کردن کامیابی اقتصادی به کشورهای این منطقه را نتیجه تنها یک عامل دانست. با این حال در مورد اندونزی، متغیری که به سرعت توجهات ویژهای را به خود جلب کرد و تقریباً به عنوان یکی از اصلیترین دلایل بحران مالی در این کشور مطرح شد، سرمایهداری رفاقتی بود؛ سرمایهداری رفاقتی به ویژه در سیستم بانکی این کشور. این ایده که سرمایهداری رفاقتی عامل اصلی بحران مالی در اندونزی است، ابتدا در سال 1998 از سوی نشریه اکونومیست مطرح شد و مورد توجه کسانی که وضعیت اندونزی را دنبال میکردند قرار گرفت. بلافاصله، پل کروگمن، اقتصاددان مطرح دانشگاه امآیتی، اذعان داشت که ریشه بحران مالی اندونزی و بهطور کلی بحران مالی آسیای شرقی، سرمایهداری رفاقتی است. با همه اینها عدهای از تحلیلگران بر این عقیدهاند که تاکید کروگمن روی سرمایهداری رفاقتی و بانکداری رفاقتی، اگرچه شایستگیهای خود را دارد، اما بسیار سادهانگارانه است. چراکه فساد، تبانی و خویشاوندسالاری، سالهای طولانی در اندونزی شایع بوده است و قضیه سرمایهداری رفاقتی در این کشور مربوط به دهه 90 میلادی نیست که نتیجه آن در سال 1998 معلوم شده باشد.

بانکداری رفاقتی در آمریکای لاتین

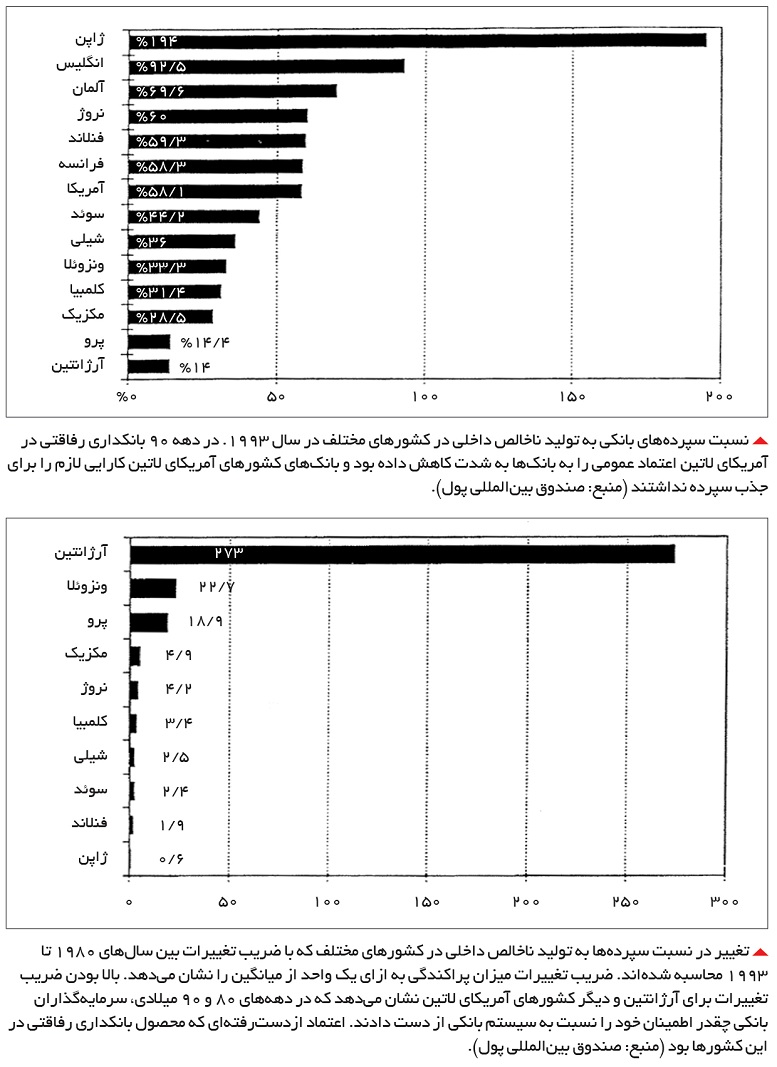

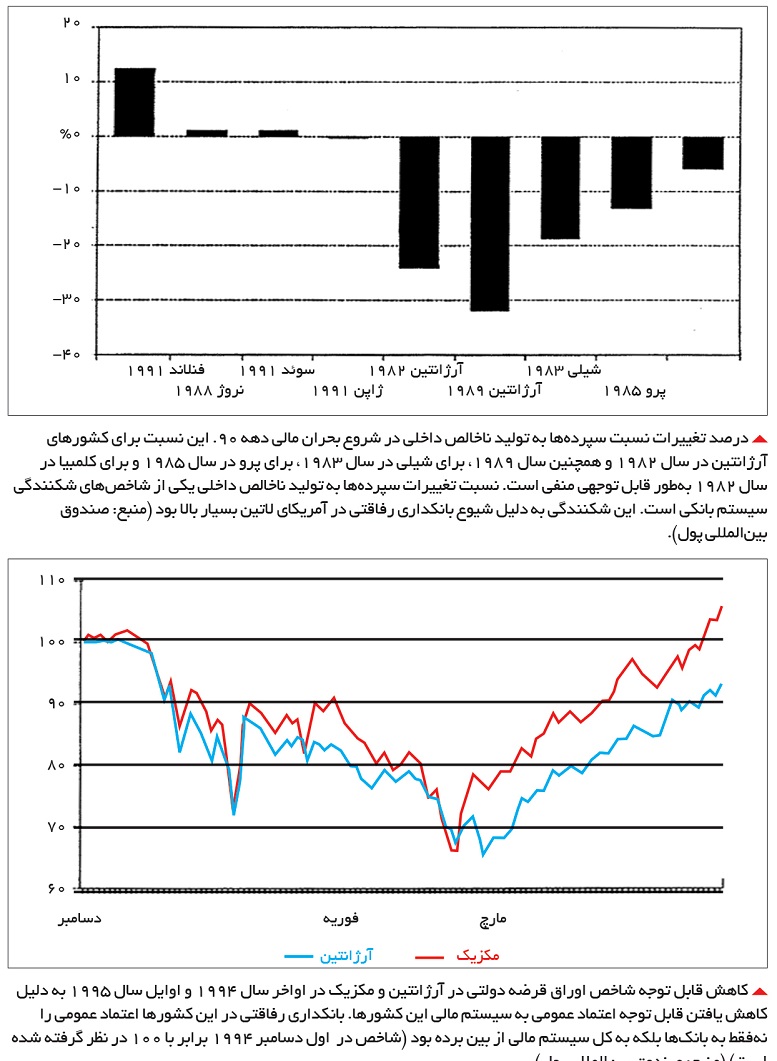

بانکداری رفاقتی، بحران بانکی را در دهه 90 برای آمریکای لاتین به همراه داشت. دلایل بحران بانکی، روی تاثیرات اقتصاد کلان آن موثر است. بحران بانکی ونزوئلا که بزرگترین تاثیرات منفی کلان را داشت، به دلیل ترکیبی از ناترازیهای اقتصاد کلان، عدم تکامل آزادسازی مالی و فقدان بازرسی بانکی مناسب به وجود آمده بود. سیستم بانکی ونزوئلا پر از مشکل بود که یکی از بزرگترین مشکلات آن، وامهایی بود که مدیران بانکها به خودشان و خویشاوندانشان میدادند. سیستم بانکی ونزوئلا قبل از بحران هم به شدت ضعیف بود اما با شروع بحران وضعیت برای بانکهای این کشور بسیار وخیمتر شد. عدم بازرسی و نظارت کافی باعث شده بود که بانکهای ونزوئلا بتوانند برای سالهای پیاپی، فسادهای خود را پنهان کنند و به راحتی مبالغ هنگفتی را به خودشان و خویشاوندانشان وام دهند. چیزی که به آن بانکداری رفاقتی میگوییم، همان سیستم بانکی است که ونزوئلا داشت و هنوز هم دارد.

علاوه بر ونزوئلا، کشورهای دیگر آمریکای لاتین مانند آرژانتین و مکزیک نیز به دلیل بانکداری رفاقتی، بهطور پیاپی زیان میدادند. از بین مشکلاتی که بانکهای کشورهای آمریکای لاتین با آنها در نتیجه بانکداری رفاقتی مواجه شده بودند، بیشترین مشکل برای بانکهای آرژانتین، کسری پیاپی حساب جاری بود. همچنین سطوح پایین پسانداز داخلی از جمله مشکلات دیگری بود که بانکهای آرژانتین با آن دست و پنجه نرم میکردند. اوضاع برای بانکهای آرژانتین آنقدر بد شده بود که مردم بهطور کلی اعتماد خود را به سیستم بانکی این کشور از دست داده بودند.

پاراگوئه از دیگر کشورهایی بود که در کنار ونزوئلا، آرژانتین، مکزیک و دیگر کشورهای آمریکای لاتین از بانکداری رفاقتی رنج میبرد. بحران بانکی در پاراگوئه، که نسبت به بقیه کشورها تاثیرات اقتصاد کلان کمتری را با خود به همراه داشت، غالباً به این دلیل اتفاق افتاد که آزادسازی بانکها بهطور کامل صورت نگرفته بود و همین باعث میشد ریشههای بانکداری رفاقتی در این کشور همچنان مستحکم باقی بماند. در کنار عدم آزادسازی کامل بانکها در پاراگوئه، نبودن نظارت کافی روی بانکهای این کشور و مقررات نادرست باعث شد که بخش عظیمی از سرمایههای بانکی هدر رود. بانکداری رفاقتی در پاراگوئه به معنای عدم ارزیابی کافی و عدم مدیریت ریسک بود. همچنین مدیران بانکهای پاراگوئه برای سالهای پیاپی مبالغ هنگفتی را به خودشان وام میدادند و دریافت رشوه نیز در پاراگوئه مانند بانکهای دیگر کشورهای آمریکای لاتین به شدت شایع بود.

بانکداری رفاقتی و بحران مالی آمریکا

بحران سال 2008 ایالاتمتحده که دنیا را فرا گرفت، اگرچه به حباب مسکن معروف است، اما اساساً ریشه در مشکلات نظام بانکی این کشور داشت. بهطوری که سیستم بانکی ایالاتمتحده در اواخر دهه 1990 و دهه 2000، طمع خود برای کسب سود را افزایش داد. بانکهای ایالاتمتحده با انتشار اوراق قرضه با پشتوانه رهنی (Mortgage-Backed Securities) به خرید و فروش مسکن رونق دادند. آنها برای دادن وام مسکن از مشتریان خود وثیقه میگرفتند. این وثیقه، مسکن را به رهن بانک درمیآورد و تنها زمانی که مشتری وام و سود آن را پس میداد، میتوانست ملک مورد نظر را تصاحب کند. بانکها به این نتیجه رسیدند که با انتشار اوراق قرضهای که دارای این پشتوانههای رهنی است، میتوانند سود گزافی کسب کنند. اما مشکل آنجا بود که ارزشگذاری بسیاری از این اوراق بیش از حد صورت میگرفت و آن هم به این دلیل بود که موسسات ارزشگذاریِ وضعیت موسسات مالی و اوراق قرضه مورد نظر، هدفشان فقط و فقط، جذب بانکها بود و به مشتریان اهمیتی نمیدادند. نهادهای مسوول دولتی نیز گویی در خواب به سر میبردند و متوجه این ارزشگذاری بیش از حد نبودند. نتیجه طمع بانکها برای کسب سود بیشتر بدون پشتوانه منطقی، درستکار نبودن موسسات ارزشگذاریِ اوراق قرضه بانکها و بیتوجهی نهادهای دولتی، بحران مالی سال 2008 بود که کنترل آن از دست خارج شد و تنها پس از تلفات بسیار، دنیا توانست از این بحران عبور کند. برای کسب اطلاعات بیشتر در مورد این موضوع، تماشای فیلم «موضعگیری منفی» (The Big Short)، محصول سال 2015 به کارگردانی آدام مکیکی پیشنهاد میشود.

مبارزه با بانکداری رفاقتی

نظام بانکی کشورهای مختلف در طول تاریخ بانکداری دائماً در حال تغییر، اصلاح و نمو بوده است. اصلاح نظام بانکی در ایالاتمتحده در اوایل دهه 1930 از طریق تصویب قوانین جدید برای سیستم را میتوان آغاز اصلاحات اساسی در نظام بانکداری مدرن به شمار آورد. با این حال این اصلاحات که با بالا و پایینهای بسیاری روبهرو بود اگرچه توانست نظام مالی بحرانزده آمریکا را در دهه 30 و دهههای بعد از آن سر و سامان دهد و ثبات بیشتری به آن بخشد، اما به معنای بینیاز بودن نظام بانکداری ایالاتمتحده از اصلاح مجدد نبود چراکه در غیر این صورت بحران مالی سال 2008 به وجود نمیآمد. کشورهای مختلفی همچون بریتانیا، چین، هند، اقتصادهای نوظهور آسیای جنوب شرقی و کشورهای آمریکای لاتین که در دهه 1990 با بحران مواجه شدند و بسیاری دیگر از کشورهای جهان دائماً در حال اصلاح نظام بانکداری خود بودهاند. اصلاحاتی که گاهی موفق و گاهی ناموفق بوده است.

آمریکا

زمانی که فرانکلین روزولت به عنوان رئیسجمهور ایالاتمتحده در دوران رکود بزرگ (Great Depression) مشغول درمان اقتصاد بحرانزده کشورش بود، یکی از اهداف اولیهاش که در اولویت خطمشیهایش قرار داشت، رسیدگی به مسائل موجود در صنعت بانکداری و بخش مالی آمریکا بود. برنامه «طرح نو» (New Deal) روزولت، پاسخ دولت او به بسیاری از مشکلات اقتصادی و اجتماعی بزرگ کشورش در دهه 1930 میلادی بود. بسیاری از تاریخنگاران، نقاط اولیه تمرکز قوانین تصویبشده در دوره روزولت را در سه کلمه خلاصه میکنند: آزادی (Relief)، بازیابی (Recovery) و اصلاح (Reform). وقتی که صحبت از تصویب قوانین در حوزه صنعت بانکداری در آمریکا در دوره رکود بزرگ به میان میآید، منظور اصلاح سیستم است چراکه روزولت در حوزه صنعت بانکداری، به اصلاح روی آورد.قوانین تصویبشده از کانال طرح نو روزولت در اواسط دهه 1930، منجر به طلوع خطمشیهای جدید و اعمال مقررات تازهای شد که مانع از این میشد که بانکها وارد کسبوکارهای مرتبط با اوراق قرضه و بیمه شوند. قبل از اینکه رکود بزرگ رخ بنماید، بسیاری از بانکهای ایالاتمتحده با مشکل مواجه شده بودند زیرا ریسکهای بسیار بزرگی را در بازار سهام میپذیرفتند یا بهطور غیراخلاقی، به شرکتهای صنعتیای وام میدادند که مدیران و کارمندانشان در آن شرکتها سرمایهگذاریهای خصوصی کرده بودند. فرانکلین روزولت از همین رو «اقدام بانکداری فوقالعاده» (Emergency Banking Act) را به کنگره برد و آن را به عنوان یک قانون به تصویب رساند؛ درست در همان روزی که این طرح به کنگره رفت توسط نمایندگان تصویب شد. اقدام بانکداری فوقالعاده زمینه برنامهریزی برای بازگشایی نهادهای بانکداری مناسب تحت مدیریت و فرمان خزانهداری ایالاتمتحده را به وجود آورد. هزینه نهادهای بانکداری (banking institutions) نیز با دولت فدرال ایالاتمتحده بود.

این اقدام مهم منجر به ایجاد ثبات بیشتری در صنعت بانکداری ایالاتمتحده شد (ثباتی که پیش از آن نیز به شدت مورد نیاز بود اما به دلیل فقدان قوانین مناسب وجود نداشت) اما نکته آنجاست که این اقدام فقط ثبات را در همان دوره به صنعت بانکداری آمریکا داد و برای آینده چیزی نداشت. در واقع اقدام بانکداری فوقالعاده روزولت آنقدر دقیق و کامل نبود که بتواند صنعت بانکداری آمریکا را در بلندمدت به ثبات برساند. سیاستگذاران دوره رکود بزرگ در آمریکا برای اینکه مانع از سر برآوردن مجدد اژدهای بحران بانکی از دل اقتصاد شوند، اقدام گلس-استیگال (Glass-Steagall Act) را به تصویب رساندند. این اقدام مانع از این میشد که کسبوکارهای بانکداری، اوراق قرضه و بیمه با یکدیگر ترکیب شوند و در واقع مانع از این میشد که بانکها، در کنار بانکداری به اوراق قرضه و بیمه روی آورند. این دو اقدام یعنی اقدام بانکداری فوقالعاده و اقدام گلس-استیگال که به عبارتی دو بخش از اصلاح سیستم بانکی به شمار میرفتند در کنار یکدیگر ثبات بلندمدت را به صنعت بانکداری آمریکا هدیه کردند.

هند

اصلاح نظام بانکی در هند از سال 1991 آغاز شد. بهطوری که از آن سال به بعد اصلاح نظام بانکی بخش بسیار مهمی از یک دستورالعمل وسیعتر برای اصلاحات ساختاری اقتصادی در این کشور بود. اولین فاز اصلاح نظام بانکی در هند با توصیههای کمیته نظام مالی این کشور که با نام «کمیته ناراسیمهام» (Narasimham Committee) شناخته میشود آغاز شد. این کمیته گزارش خود برای اصلاح نظام بانکی را در دسامبر 1991 منتشر کرد. این گزارش حاوی توصیههایی با هدف اصلاح در بانکداری، بازار بدهی دولت، بازار سهام و بیمه بود که همه این توصیهها تلاش میکرد بخش مالی کاراتری را در هند به وجود آورد.

همچنین در ادامه بحران مالی آسیای شرقی در سال 1997 منجر به این شد که مدیران هندی به اهمیت اصلاح نظام بانکی و تبدیل سیستم ضعیف موجود از بانکداری به یک سیستم قدرتمند و منسجم بیش از پیش پی برند. بهطوری که اگرچه اصلاح نظام بانکی در هند از سال 1991 کلید خورده بود اما بعد از بحران مالی آسیای شرقی، اصلاح نظام بانکی نهتنها با هدف افزایش کارایی بخش مالی بلکه با هدف نگه داشتن ثبات اقتصاد کلان نیز در دستور کار قرار گرفت. بنابراین حاکمیت در هند کمیتهای را برای اصلاح بخش بانک در هند تشکیل داد تا این کمیته وظیفه ارزیابی و بازبینی پیشرفت اصلاحات در بخش بانکداری را برعهده بگیرد و در کنار این ارزیابی و بازبینی، گامهای بیشتری را جهت تقویت سیستم بانکداری بردارد. همچنین مقرر شد که این گامهای بیشتر بر اساس تغییرات انجامشده در بازارهای مالی بینالمللی و تجربه دیگر کشورهای در حال توسعه در فرآیند اصلاح نظام بانکیشان باشد. در نهایت دو گزارش تهیه شد که نقشه راه را برای هند ترسیم میکرد؛ نقشهای که دامنه وسیعی از اصلاحات را برای بخش بانکداری هند با خود به همراه داشت.

بریتانیا

آخرین بخش از بزرگترین اصلاحات نظام بانکی در بریتانیا در سال 2015 به اجرا درآمد. اصلاحاتی که بخشی از برنامه بلندمدت اقتصادی دولت بریتانیا برای اصلاح ساختار اقتصادی بود. آخرین بخش از قوانین اصلاح نظام بانکی بریتانیا که در جریان «اقدام اصلاح بانکداری 2013» (Banking Reform Act) به اجرا درآمد. اقدام اصلاح بانکداری سال 2013 بریتانیا بخشی از برنامه دولت برای تبدیل سیستم موجود بانکی به سیستمی بود که بتواند از اقتصاد و رشد اقتصادی حمایت کند و همچنین مصرفکنندگان و کسبوکارهای کوچک را تحت پوشش خود بگیرد. اقدام اصلاح بانکداری توصیههای کمیسیون مستقل بانکداری (Independent Commission on Banking) یا ICB را مد نظر قرار داد. توصیههایی که توسط اقتصاددان انگلیسی، جان ویکرز (John Vickers) که برای دولت بریتانیا کار میکرد به اجرا درآمدند. همچنین اقدام اصلاح بانکداری بریتانیا در سال 2013 توصیههای کمیسیون پارلمانی استانداردهای بانکداری (Parliamentary Commission on Banking Standards) را مد نظر قرار داد. در واقع دولت بریتانیا بعد از افشای تلاش برای دستکاری نرخ بهره لایبور (LIBOR) در سال 2012 از این کمیسیون خواسته بود تا به سرعت استانداردهای حرفهای بانکداری را بازبینی کند. اصلاحاتی که دولت بریتانیا مد نظر داشت برای نظام بانکداری انجام دهد، بر اساس تقریباً پنج سال تحقیق و بررسی و دریافت مشاورههای بسیاری از اقتصاددانان حوزه بانکداری و اقتصاد کلان بود. همانطور که پیش از این نیز گفته شد، این اصلاحات بزرگترین اصلاحات انجامشده برای نظام بانکداری بریتانیا بوده است.

چین

چین تقریباً چهار دهه پیش وارد مسیر اصلاح نظام بانکداری خود شد و طی این مدت به پیشرفتهای قابل توجهی رسیده است. در چین سه فاز اصلاحی برای نظام بانکداری وجود دارد. فاز اول از سال 1979 تا 1991 است. فاز دوم اصلاحات انجامشده بین سالهای 1992 تا 2001 است و فاز سوم اصلاح سیستم بانکی نیز از سال 2002 شروع شده است و تاکنون ادامه دارد. بخش بانکداری در چین طی این چهار دهه نهایتاً توانست به تدریج از یک بخش متمرکز (centralized)، در مالکیت دولت و در کنترل دولت به یک بازار رقابتی تبدیل شود و در نتیجه انواع مختلفی از بانکها امروز میتوانند دامنه گستردهای از خدمات مالی را به مشتریان داخلی و خارجی ارائه دهند. تجربه چین در اصلاح نظام بانکی خود بسیار قابل توجه است زیرا دولت چین هم بانکهای دولتی موجود را تقویت کرد و هم اجازه داد یک سیستم بانکداری خصوصی به موازات سیستم بانکی دولتی آغاز بهکار کند.

از آنجا که چین طی سالهای گذشته به یکی از بزرگترین بازیگران در صحنه اقتصاد جهانی تبدیل شده است، اصلاحات بانکی آن در میان موارد بسیار دیگر، توجه بازارهای مالی جهانی را تا اندازه زیادی به خود جلب کرده است و سیاستگذاران در سراسر دنیا اصلاحات نظام بانکی هند را دنبال میکنند. بانکها چه در کشورهای در حال توسعه و چه در کشورهای توسعهیافته نقش کلیدیای را در رشد اقتصادی بازی میکنند. قبل از آغاز اصلاحات بانکی در چین در سال 1978، چین دارای یک مدل اقتصادی و یک سیستم مالی بر اساس مدل شوروی (Soviet Model) بود و بخش بانکداری آن بهطور کامل در خدمت اقتصاد برنامهریزیشده از سوی دولت (central planned economy) بود. در 22 دسامبر سال 1978، سومین نشست جامع با حضور تمام اعضای یازدهمین کمیته حزب کمونیست چین کلید اصلاحات را زد بهطوری که در آن نشست تصمیم گرفته شد که حزب باید مسیر را برای انجام اصلاحات اقتصادی هموار کند و به آزادسازی اقتصاد روی آورد و همین هم شد.

نوشته: مرتضی مرادی | برگرفته: تجارت فردا

Hits: 0