بر اساس تحقیقی از اداره مطالعات و بازاريابي بانک رفاه کارگران , عبدالرضا ملک و محبوبه مدني اصفهاني

پولشويي يك فعاليت غير قانوني است كه در طي آن عوايد و درآمد ناشي از اعمال خلاف قانون در طي فرآيندي مشروعيت قانوني مييابد. به عبارت ديگر در طي فرآيند پولشويي پول كثيف ناشي از اعمال غير قانوني تبديل به پولهاي تميز شده و دركل بدنه اقتصاد جايگزين ميگردد. اين عمليات يك روش معمول براي كسب سود از فعاليتهاي غير قانوني توسط مجرمان است. خلافهايي كه باعث ايجاد درآمد براي گروههاي سازمان يافته جنايي ميشود، طيف وسيعي از فعاليتهاي قاچاق مواد مخدر، تقلبات، آدم ربايي و جاسوسي و همچنين تقلبات در اينترنت و قاچاق كالا را در برميگيرد. در كل ميتوان گفت كه چون ردپاي افراد مجرم در معاملات مالي و بانكي به صورت زنجيرهوار، در وجوه اين افراد آشكار ميگردد، كليه مجرمان از ابزارهاي مالي مانند چكها، كارتهاي اعتباري، كارتهاي هوشمند و غيره اجتناب كرده و به استفاده از پول نقد روي ميآورند. پول نقد نيز به دليل عدم مزيت نسبت به ابزارهاي مالي ديگر، همچون حجم بالا و مشكلات حمل و نقل و همچنين عدم سود و كاهش قدرت خريد در طول زمان به ناچار توسط مجرمان به پولشويان داده ميشود تا طي پروسهاي بر بدنه اقتصاد وارد كرده و در نتيجه وارد شبكه تجاري كشور گردد.

پولشويي يك فعاليت غير قانوني است كه در طي آن عوايد و درآمد ناشي از اعمال خلاف قانون در طي فرآيندي مشروعيت قانوني مييابد. به عبارت ديگر در طي فرآيند پولشويي پول كثيف ناشي از اعمال غير قانوني تبديل به پولهاي تميز شده و دركل بدنه اقتصاد جايگزين ميگردد. اين عمليات يك روش معمول براي كسب سود از فعاليتهاي غير قانوني توسط مجرمان است. خلافهايي كه باعث ايجاد درآمد براي گروههاي سازمان يافته جنايي ميشود، طيف وسيعي از فعاليتهاي قاچاق مواد مخدر، تقلبات، آدم ربايي و جاسوسي و همچنين تقلبات در اينترنت و قاچاق كالا را در برميگيرد. در كل ميتوان گفت كه چون ردپاي افراد مجرم در معاملات مالي و بانكي به صورت زنجيرهوار، در وجوه اين افراد آشكار ميگردد، كليه مجرمان از ابزارهاي مالي مانند چكها، كارتهاي اعتباري، كارتهاي هوشمند و غيره اجتناب كرده و به استفاده از پول نقد روي ميآورند. پول نقد نيز به دليل عدم مزيت نسبت به ابزارهاي مالي ديگر، همچون حجم بالا و مشكلات حمل و نقل و همچنين عدم سود و كاهش قدرت خريد در طول زمان به ناچار توسط مجرمان به پولشويان داده ميشود تا طي پروسهاي بر بدنه اقتصاد وارد كرده و در نتيجه وارد شبكه تجاري كشور گردد.

پولهاي كثيف از مواردي مانند فساد اداري و اختلاس در بخش دولتي، فساد سياسي، معاملات مواد مخدر، ثروت و درآمدهاي ناشي از فرار مالياتي صورتحسابهاي جعلي در بخش تجاري، ثروتهاي قابل مصادره، منابع تروريسم، منابع جاسوسي، گروگانگيري و قمار و همچنين اهداي پول به سازمانهاي تروريستي و حتي تقلبات مالي به وسيله اينترنت و ديگر ابزاراطلاعاتي بدست ميآيد. پولهايي كه از انجام اين اعمال بدست ميآيد، اكثرًا از كشورهاي توسعه نيافته و در حال توسعه به منظور تطهير در بانكهاي خارجي سپرده گذاري ميشود و بعد از پولشويي با ساير ارزها به صورت قانوني وارد كشورهاي در حال توسعه ميشود. البته بدست آوردن ارقام صحيح پولشويي به علت وجود محدوديتهاي ناشي از عدم همكاري دولتها و سازمانهاي دولتي و همچنين مخفيانه بودن اين عمليات به صورت اقتصاد زيرزميني كاري بسيار مشكل است. اكثر داده ها نيز به علت عدم نمونه گيري رسمي، به صورت تخميني مي باشد. از جمله مواردي كه بايد به آن اشاره نمود، انتقال پول ها و تغيير وضعيت آنها به اشكال متفاوت است. همچنين عدم ثبت درآمدهاي حاصل از اعمال خلاف در GNP سالانه كشورها باعث مي گردد كه پيگرد اين پول ها براي مجريان قانون مشكل شود.

روشهای پولشويی

طراحي عمليات پولشویی يك فرايند بسيار پيچيده است . پولشویی ، از جمله جرايمي است كه نيازمند شبكه گسترده اي از افراد واسطه و بهره برداري ازسيستم هاي مبادلاتي و غير مبادلاتي و در نتيجه سوء استفاده از قوانين و دادن رشوه به مجريان قانون در سراسر دنيا ميباشد. در نتيجه باعث به وجود آمدن و گسترش ارتشاء در سطح بانك ها و موسسات مالي و حكومتي خواهد شد. اين جرم به علت هدف و طبيعت عملكرد خاص خود، در شرايط مختلف، راه حلهاي گوناگوني را نيز ميطلبد. از مهمترين و معمولترين شيوه هاي پول شويي اين است كه پول شويان مقادير زيادي پول نقد را تبديل به مقادير كوچك پول نقد كرده و بطور مستقيم در بانك ها سپرده گذاري ميكنند يا يكسري ابزارهاي پول مانند چك، سفته و غيره ميخرند و در مكا نهاي ديگر سپرده گذاري مي كنند.

از روش هاي ديگر پول شويي مي توان به انتقال منابع به تدريج و به ميزان كم (Starburst) ایجاد شركت هاي جلودار (Front Companies) سرمايه گذاري در شركت هاي صدف (Shell (Companies سرمايه گذاري با هدف گم كردن ردپا ،(Black Holes) انتقال صوري منابع بين بانك هاي داخلي و خارجي، انتقال منابع بين ارزهاي مختلف، سرمايه گذاري موقت در بنگاههاي توليدي/تجاري قانوني (داخلي و خارجي)، سرمايه گذاري در سهام و اوراق قرضه در كشورهاي مختلف، ايجاد سازمان هاي خيريه، سرمايه گذاري در طلا و الماس، انتقال منابع به كشورهاي داراي مقررات بانكي پنهان مثل سوئيس يا داراي مقررات بانكي آزاد مثل سي شل و برگشت دادن آنها به محل اصلي به عنوان پول مشروع (Boomerang) و استفاده از قمارخانه ها و شركت هاي صرافي و مزايد ههاي اجناس هنري و كالاهاي قديمي اشاره نمود. اين روش ها بدين صورت عمل ميكنند كه:

١. پول شويان در يكي از بانك هايي كه داراي مقررات بانكي آزاد م يباشند سپرده گذاري كرده و سپس به محل اصلي خود انتقال ميدهند به اين عمل (Boomerang) میگویند

٢. پول شويان، پول ناشي از اعمال خلاف را در بازارهاي داخلي تبديل به طلا و الماس و غيره كرده، سپس اين كالاها را به خارج برده، فروخته تبديل به ارز خارجي مينمايند. با استفاده از اين روش مي توانند پول ها را در بانك هاي همان كشورها سپرده گذاري كرده و يا در مزايده هاي اجناس قيمتي شركت كرده و بعلت بي نام بودن اكثر خريداران بدون اطلاع مقامات رسمي، اين پول ها را به پول هاي پاك تبديل نمايند.

٣. پول شويان با سپرده گذاري در بانك هاي خارجي، از آن بانك ها به پشتوانه اموال خود تقاضاي وام نموده و از اين طريق امكان دستيابي به پول هاي تميز براي آنها فراهم مي شود.

٤. پول شويان از طريق عمليات تجاري، صادرات و واردات، فعاليت هاي تجاري خاصي را در كشوري كه پول كثيف را بدست آورده اند، آغاز ميكنند و به موازات آن، فعاليت مشابهي را در كشوري كه پول هاي خود را در آن سپرده گذاري كرده اند، دنبال ميكنند و از طريق خريد و فروش كالا و خدمات به مبادلات صوري ميپردازنند. بدين صورت كه پول شويان كالايي را از شركتي كه ميخواهند پول هاي كثيف را به آن تحويل دهند ميخرند و به ازاي آن صورت حساب غير واقعي صادر م يكنند و با قيمتي بالاتر از قيمت كالا در صورت حساب وارد مي كنند و بدين ترتيب ما به التفاوت قيمت واقعي و قيمت كاذب، پول تميز خواهد بود.

٥. پول شويان با سرمايه گذاري و ايجاد شركتهاي جلودار و شركتهاي صدف و يا سرمايه گذاري موقت در بنگاه هاي توليدي/تجاري قانوني و ايجاد سازمان هاي خيريه و انجام مبادلات تجاري، پول هاي كثيف را تطهير مي نمايند

مراحل عمليات پول شويي

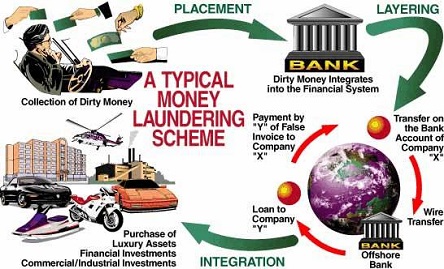

انتقال فيزيكي مقادير بزرگ پول نقد در پول شويي بسيار مشكل است. براي درك بهتر و بالفعل سوء استفاده پو لشويان از سيستمهاي مالي و نحوه عمل شيوه هاي پول شويي، عمليات پول شويي به سه مرحله اصلي تقسيم شده است، مكان يابي (Placement) طبقه بندي يا تغيير وضعيت (Layering) و ادغام (Integration) سه مرحله اساسي در عمليات پول شويي مي باشد.

١. مكان يابي، اولين مرحله از پروسه پول شويي مي باشد. در مرحله مكان يابي پول نقد در جريان بصورت فيزيكي (اسكناس و مسكوكات) وارد سيستم مالي خواهد شد. در اين مرحله، رديابي اعمال خلاف قانون، آسان مي باشد. در واقع مكان يابي در هنگام سپرده گذاري پول هاي غيرقانوني در نهادهاي مالي اتفاق ميافتد. براي جلوگيري از اين مرحله، قوانين بانكي بايد بگونه اي تغيير كند كه فعاليت هاي مالي، شامل استفاده از پول نقد و يا ديگر ابزارهاي پولي، گزارش داده شود و يا حساب هايي كه در بانك ها گشوده ميشوند، با نام باشند.

٢. طبقه بندي يا لايه لايه كردن مرحله اي است كه ردپاي پول هاي كثيف را از بين مي برد. در اين مرحله درآمدهاي نامشروع از منبع اصلي خود با استفاده از عمليات مالي جدا ميشود. در اين حالت، يكسري از فعاليت هاي مبادلاتي به منظور تغيير وضعيت بين وجوه و منابع غير قانوني به اجرا در مي آيد. به عنوان مثال نقل و انتقال وجوه بين بانك ها جزء اين مرحله مي باشد. فعاليت هايي با اين نوع ماهيت، به ويژه هنگامي كه وجوه بين بانك ها منتقل ميشود شناسايي را مشكل ميسازد.

٣. مرحله ادغام كه آخرين مرحله از مراحل پول شويي مي باشد، وجوه غير قانوني با يكسري از فعاليت هاي تجاري و قانوني به هنگام راهيابي به بدنه اصلي اقتصاد كشور ادغام ميشود و در موسسات و طر حهاي تجاري كه جنبه قانوني دارد، سرمايه گذاري مي گردد. در اين زمان شناسايي ردپاي پول هاي كثيف از پول هاي مشروع بسيار دشوار مي باشد.

پول شويي از طريق سيستم هاي پرداخت شبكه اي (Cyberpayment Systems)

سيستم هاي پرداخت شبكه اي ابزار جديد پرداخت وجوه مي باشد كه شامل كليه روش هاي پرداخت از طريق شبكه ميباشد. اين شبكه ميتواند شبكه اينترنت، شبكه هاي محلي، شبكه هاي ماهواره اي و يا پرداخت وجوه از طريق موبايل باشد. سيستم هاي پرداخت شبكه اي داراي خصوصيات ويژه اي مي باشد، به همين دليل مورد توجه و استفاده پو لشويان قرار گرفته اند. بزرگترين مشكل پول شويان كه همانا نقل و انتقال فيزيكي مقادير زياد پول ميباشد توسط اين سيستم برطرف شده است. علاوه بر اين گسترش سيستمهاي پرداخت شبكه اي در سطح جهان، فرصتهايي را براي پول شويان بوجود آورده است كه بتوانند از اختلاف در سطح استانداردهاي امنيتي كشورها و خلاءهاي قانوني موجود، در راستاي پنهان كردن نقل و انتقال پول هاي نامشروع و كثيف استفاده كنند. قوانين و مقررات حاكم بر سيستم هاي پرداخت شبكه اي كه در واقع تا حدود زيادي منتج از قوانين و مقررات حاكم بر بانك ها و موسسات مالي مي باشد، بگونه اي است كه امكان سوء استفاده پول شويان را از سيستم هاي مذكور تسهيل نموده است. برخي از اين قوانين به شرح زير ميباشند:

الف– اصل عدم مداخله:

بطور تاريخي الزامات و قوانين و مقررات اداري برعدم مداخله بانك ها و موسسات مالي، به منظور فراهم شدن پايگاه قابل اتكا و مطمئني براي نقل و انتقال پول و وجوه استوار مي باشد.

به عبارت ديگر بانك ها و موسات مالي بطور تاريخي عادت كرده اند كه بدون آنكه در مورد منبع و ماخذ وجوه كنجكاوي كنند وظيفه نقل و انتقال وجوه را انجام دهند. اين قاعده در سيستم هاي پرداخت شبكه اي نيز حاكم مي باشد و اداره كنندگان اين شبكه ها تمايلي به دانستن منبع پول ها و وجوه ندارند.

ب– تاسيس و راه اندازي توسط بانك ها يا موسسات غير بانكي:

شبكه هاي پرداخت مي توانند توسط بانك ها يا موسسات غير بانكي راه اندازي شوند. اين در حالي است كه قوانين بانك ها و موسسات غير بانكي براي اداره شبكه هاي پرداخت با يكديگر متفاوت است. اين تفاوت مي تواند امكان سوء استفاده از اين سيستم را بوجود آورد

ج– نقل و انتقال بدون واسطه پول:

برخي از شبكه هاي پرداخت اين امكان را فراهم كرد هاند كه مشتريان بدون واسطه و با استفاده از تلفن يا اينترنت اقدام به مبادله كالا و وجوه كنند. در اين صورت نظارت دولت از بين مي رود و

مجرمان مي توانند سودهاي ناشي از اعمال مجرمانه خود را به راحتي انتقال دهند. زيرا در شبكه هاي پرداخت ماخذ انتقال وجوه مخفي م يماند. نقل و انتقال وجوه از طريق شبكه هاي پرداخت

اگر چه مورد ظن مقامات كشورها قرار دارد اما به دليل ويژگ يهاي خاص اينگونه نقل و انتقالات، پيگيري و تعقيب مجرماني كه از اين شبكه سوء استفاده مي كنند، دشوار است.

د– بي نام بودن نقل و انتقالات وجوه:

در برخي از انواع شبكه هاي پرداخت، منشاء و ماخذ پول ها غير شفاف و پيدا كردن منشاء پول ها دشوار است. در واقع گمنام بودن پرداخت كننده ويژگي اصلي شبكه هاي پرداخت ميباشد كه

مورد سوء استفاده مجرمان براي تطهير وجوه ناشي از جرم قرار ميگيرد.

ه – محدوديت هاي مقدار پول و تاريخ انقضاء كارت هاي شبكه هاي پرداخت:

يكي از ويژگيهاي كارت هاي شبكه هاي پرداخت محدود بودن سقف اعتباري هر يك از اين كارت ها مي باشد. حداكثر مقدار پولي كه در كارت هاي هوشمند يا ساير كارت هاي مشابه ذخيره مي شوند، محدود ميباشند تا خطرات ناشي از كلاهبرداري يا زيا نهاي ديگر كاهش يابد. محدوديت هاي پولي اين كارت ها براساس نيازهاي بازار تعيين مي شوند. اين محدوديت در حال حاضر براي شبك ههاي پرداخت آزمايشي تقريبا بين ١٠٠٠ تا ٣٠٠٠ دلار ميباشد. هر چه اعتبار مشتريان بيشتر باشد سقف اين محدوديت پولي بالاتر است. يكي ديگر از ويژگيهاي كارت هاي شبكه هاي پرداخت اين است كه پس از تعداد مشخصي نقل و انتقال پول، منقضي ميشوند. همراه با پيشرفت تكنولوژي انتظار ميرود كه پول شويان از روش هاي فرار مختلفي استفاده كنند. مانند گرفتن كارت هاي مختلف و متعدد و همچنين استفاده از نا مهاي متعدد و به كارگرفتن كارت هاي شركت هاي مختلف. البته لازم به ذكر است كه اين امكان در كارت هاي شبكه هاي پرداخت بوجود آمده است كه نقل و انتقالات وجوه در آنها ثبت شود اما با اين محدوديت مواجه است كه اين كارت ها تنها تعداد معاملات معيني را ثبت ميكنند. بطور مثال يك كارت اعتباري شخص حقيقي، ممكن است كه تا ٢٠ معامله را ثبت كند كه در اين صورت اگر معامله ٢١ انجام شود اولين معامله حذف ميشود . نمونه ديگرسوء استفاده از شبكه هاي پرداخت، استفاده از موسسات خيريه قلابي است كه از طريق شبكه هاي پرداخت توانايي دريافت هدايا از اقصي نقاط جهان را دارا ميباشند. در اين روش پول هاي بدست آمده از داد و ستد مواد مخدر و ساير را ههاي غير قانوني در محل واحدي جمع آوري مي شوند.

تاثیر پولشویی بر اقتصاد کلان و راهکارهای مبارزه با پولشویی

با توجه به تنوع فعاليت هاي غيرقانوني و بزهكارانه و حجم وسيع از پول هاي كثيف و غيرقانوني حاصله و تطهير اين پول ها و ادغام در اقتصاد كشورها، حجم گسترده اي از پول هاي در جريان در كل دنيا، پول هاي كثيف ميباشند. همچنين به علت گسترش روز افزون سازمان هاي غير قانوني به خصوص با باز شدن درهاي كشورهاي كمونيستي به بازار اروپا و در كل به بازار جهاني، ابعاد وجود مافيا در كل فعاليت هاي اقتصادي زيرزميني وسعت زيادي پيدا نموده است. به عنوان مثال، پول هاي حاصله از مواد مخدر كه همه ساله در سطح بين المللي تطهير مي شود، بين ٣٠٠ تا ٦٠٠ ميليارد دلار آمريكا بوده و سهم كشوري مانند كانادا به تنهايي در اين ميان بين ٥ تا ١٧ ميليارد دلار است. در قطعنامه اي كه در ژوئن سال ١٩٩٨ در مجمع عمومي سازمان ملل متحد تصويب شد (قطعنامه S – ٢٠/٤) تخمين زده شد كه حداقل سالانه ٢٠ ميليارد دلار پول تطهير ميشود. در نتيجه عمليات پولشويي در سطح اقتصاد كلان و در كليه سطوح تاثير ميگذارد

از اثرات پولشویی بر اقتصاد كلان مي توان گفت، ميان بزهكاري و تقاضاي پول در جريان (Currency) ارتباط وجود دارد. اين ارتباط بين دهه ٨٠ و ٩٠ ميلادي تغيير نموده است. در اين دهه، يك افزايش ناگهاني در جرايم باعث افزايش تقاضاي پول نقد گشته است ولي در حال حاضر افزايش در تبهكاري باعث كاهش تقاضاي پول در جريان ميشود. به عبارت ديگر افزايش ١٠ درصدي در جرايم به كاهش ١٠ درصدي در تقاضاي پول در جريان و ٦ درصد كاهش در تقاضاي كل پول منجر مي شود. اين تغيير رابطه به علت تغيير در روش هاي پول شويي و تغيير مكان يابي سيستم بانكي و پول نقد به طرف بازارهاي مالي موازي و همچنين رشد ابزارهاي غيرپولي و افزايش تجارت پاياپاي و تهاتري (شبيه مبادله يك كشتي اسلحه با مواد مخدر) مي باشد.

رشد پولشویی در قالب فعاليت هاي زيرزميني نيز، به علت عدم ثبت در GNP كشور، سياستهاي اقتصادي را تحت تاثير قرار خواهد داد. زيرا عدم وجود آمارهاي صحيح GNP مسلمًا باعث تغيير سياست هاي پولي و مالي دولتها خواهد گرديد. اگر چه ثبت اين جرايم در ترا زها سبب پيچيده تر شدن آنها و درنتيجه مديريت دولت بر سياست ها خواهد گرديد. همچنين پول شويي اثرات نامطلوبي بر روي تقاضاي كل پول و نوسانات نرخ بهره و بي ثباتي نرخ ارز در سطح بازارها دارد. همچنين از موارد ديگر، اثرات توزيعي درآمد ناشي از پول شويي مي باشد كه بايد مورد توجه قرار گيرد. در سطوح وسيعي، فعاليت هاي غير قانوني نهفته، درآمد را از پس انداز كنندگان بزرگ به پس انداز كنندگان كوچك يا از سرماي هگذاري هاي شفاف به سمت سرماي هگذاري هاي پر ريسك و با كيفيت پايين هدايت كرده و در نتيجه رشد اقتصادي را تحت تاثير قرار مي دهد. براي مثال، وجوه بدست آمده از فرار مالياتي در آمريكا به سمت سرمايه گذاري هاي با انعطاف پذيري بيشتر ولي با ريسك بالاتر در بخش هاي تجاري كوچك هدايت شده است. زيرا فرار مالياتي، اختلاس و پارتي بازي در اين بخش ها بسيار متداول بوده و باعث رشد سريع و سودآوري اين بخش هاي تجاري و بازارها خواهد شد.

پول شویی داراي اثرات غير مستقيمي بر اقتصاد كلان نيز خواهد بود. مبادلات قانوني به علت وجود آلودگي غير قانوني خواهند شد. براي مثال، بعضي از مبادلات تجاري با شركاي خارجي، اگر چه بصورت قانوني انجام م يپذيرد ولي به علت ارتباط با عامل پول شويي، عواقب زيانباري براي اقتصاد به همراه خواهد داشت. به طور معمول، اعتماد به بازارها و ميزان سودآوري آنها به علت استفاده وسيع از پارتي بازي ها، اختلاس و كلاهبرداري مورد ترديد قرار خواهد گرفت. همچنين پول هايي كه از اعمال خلافي غير از گريز مالياتي بدست مي آيند تمايل دارند كه از ماليات فرار كرده و در نتيجه موجب ناهماهنگي در اقتصاد خواهند شد. يكي از اثرات منفي پول شويي، فرار سرمايه بطور غير قانوني از كشورها مي باشد. به اين صورت كه جرم و جنايت در كشورهاي در حال توسعه و در حال گذار رخ ميدهد ولي پول هاي ناشي از اعمال خلاف به كشورهاي توسعه يافته غربي منتقل ميشود.

سياستهای ضد پولشویی

برخي دولت ها تصور مي كنند كه مبارزه با پول شويي موجب وارد آمدن لطمه به نظام مالي و اقتصادي كشورشان مي گردد، به همين دليل از اعمال سياست هاي ضد پول شويي طفره ميروند.

در صورتيكه ترس از اعمال قوانين ضد پول شويي موجب عقيم ماندن بازارهاي مالي اين كشور ها ميگردد و به نظام اقتصادي آنها آسيب مي رساند. در واقع مي توان گفت كه اعمال قوانين ضد

پول شويي به هيچ عنوان تهديدي براي سيستم هاي مالي و اقتصادي كشورها نمي باشد. بنابراين از آنجا كه پول شويي اثرات منفي وسيعي بر سطح اقتصاد كلان دارد، كشورها بايد با اتخاذ سياست هاي مناسب به مبارزه با پول شويي بپردازند. در ادامه به برخي سياست ها و روش هاي مبارزه با پول شويي مي پردازيم:

الف . كنترل و نظارت بر ارزهای خارجی :

سياست كنترل بر ارز، با هدف مبارزه با پول شويي، بايد با دقت كافي مورد استفاده قرار گيرد. زيرا اين سياست همانند يك تيغ دو لبه است كه از يك طرف باعث دشواري نقل و انتقال وجوه توسط

پول شويان مي گردد و از طرف ديگر اعمال اين سياست منجر به ايجاد بازارهاي موازي و بازار سياه ارز مي گردد كه به آساني مي تواند مورد سوء استفاده پول شويان قرار گيرد. بنابراين لازم است، دولت ها بجاي آنكه عقبگرد نموده و نظا مهاي مالي و ارزي خود را محدود كرده، تمهيداتي را به كار ببرند كه در راس بازارهاي مالي قرار گرفته و بر نقل و انتقالات ارزهاي خارجي نظارت داشته باشند. يكي از اين روش ها بكارگيري شيوه هاي نظارتي به منظور ممانعت از پول شويي توسط كاركنان رسمي دولت مي باشد. ديگر آنكه به كاركنان بانك ها و صرافيها آموزش هاي ضد پول شويي داده شود. براي اين كار مي توان از كمكهاي فني IMF نيز استفاده كرد

ب . اعمال نظارت:

اعمال نظارت يكي ديگر از سياست هاي اقتصاد كلان براي مبارزه با پول شويي مي باشد. در صورت عدم وجود قوانين ضد پول شويي، لزوما موسسات مالي تمايلي به برقراري اين قوانين ندارند. به همين دليل سازمان FATF ( سازمان بين دولتها مي باشد كه به منظور مبارزه با پولشويي شكل گرفته است) و كميته بال به منظور مبارزه با پول شويي، براي جلوگيري از استفاده خلاف قانون اعضاي سيستم بانكي، اعلاميه اي صادر كرده اند. اين اعلاميه همكاري مجريان قانون را در راستاي شناسايي مشتريان بانك ها ونظارت بر رفتارهايشان را با نگهداري و ثبت اطلاعات مربوطه و گزارش رفتارهايي غير قانوني آنها مورد توجه قرار داده است. در توضيح ميتوان گفت كه پول شويي بخش هايي از سيستم مالي را فاسد مينمايد و در نتيجه اقتدار بانك ها را تحليل ميبرد. اگر مديران بانك به علت وجود سطح وسيع پول شويي فاسد شده باشند، در اين صورت رفتارهاي غير بازاري ميتواند در محيطهايي كه در ارتباط با پول شويي قرار نگرفته اند گسترش يافته و اين خطر وجود دارد كه بانك ها را از حالت ايمني و شفافيت عملياتي دور سازد. در كشورهاي در حال توسعه، كه توان مديريتي آنها ضعيف است، عمليات ضد پول شويي احتياج به يك بسترسازي مناسب دارد. براي اين قبيل كشورها بانك هاي مركزي به عنوان نهادهاي موثر و سازمان يافت هاي هستند و دولت ها مسئوليت مبارزه با ضد پول يشويي رابرعهده آنها مي گذارند.

ج . وصول ماليات:

يكي ديگر از سياست هاي كلان ضد پول شويي وصول ماليات مي باشد. فرار مالياتي خود به تنهايي يك عمل غير قانوني است و پول هاي ناشي از آن پول كثيف ميباشد كه طي پروسه اي تطهير

مي گردد. فرار مالياتي مهمترين اثر را بر روي اقتصاد كلان ميگذارد. كسري بودجه دولت نيز يكي از مهمترين مسائل در اقتصاد كشورها مي باشد و مبارزه با فرار مالياتي ميتواند موجب اصلاح كسري بودجه دولت ها گردد . IMF در تلاش براي افزايش توان وصول ماليات در كشورهاي عضو مي باشد. در بخشهاي كوچك تجاري، ماليات گريزي ارتباط مهمي با رشد اقتصادي دارد. در

بسياري از كشورهاي در حال توسعه ماليات گريزي و پول شويي همراه آن وجود دارد. براي رفع اين مشكل، دولت ها بايد به اصلاح سيستم ماليات خود بپردازند

د . تهيه گزارش هاي آماري:

براي عمليات ضد پول شويي، وجود گزارشات آماري يكي از ابزارهاي مهم ميباشد. در واقع با استفاده از گزارشات آماري دقيق، امكان برنامه ريزي مطمئن براي عمليات ضد پو لشويي وجود دارد. همچنين يكي از مهمترين سياستهاي كلان ضد پول شويي، تدوين و تصويب قانون ضد پول شويي مي باشد. در سال هاي اخير، در بسياري از كشورها با استفاده از تكنيك هاي فني IMF قوانيني را كه بانك مركزي، بانك هاي تجاري و ارزي توسط آنها اداره مي شود، فرمولبندي شده اند. براي اين منظور قوانيني براي بانكداري بايد تصويب شود كه كليه بانك ها و شعب خارج از كشور را از پول شويي دور سازد

در ميان كشورهاي خاور ميانه، كه سازمان ملل در ارتباط با پول شويي آنها را نگران كننده تشخيص داده، كشورهاي لبنان، امارات متحده عربي و كما و بيش مصر و بحرين قراردارند. البته اعلام شده است، اردن، كويت، عمان، قطر، عربستان سعودي و سوريه نيز بايد تحت نظارت و كنترل قرار گيرند. در اين مورد دبي نيز مورد توجه است. زيرا به احتمال قوي پايگاه اصلي مالي تروريست ها در خاورميانه ميباشد. نظارت بي قيد و شرط و عطش اماراتي ها براي جذب سرمايه و رونق تجارت در مناطق آزاد، خود يكي از دلايل اين ارتباط ميباشد. حتي در مورد اين كشور گفته شده است كه ماواي اصلي پول هاي قاچاق به ايران است. در مورد لبنان نيز چون يكي از ليبرال ترين و پيشرفته ترين نظام هاي مالي در خاورميانه را داراست و از همكاري با FATF خودداري كرده است، در ليست سياه FATF قرار گرفته است. در لبنان از قديم رازداري در بانكداري مرسوم بوده است. پديده پول شويي در لبنان، از طريق معاملات بانك هاي لبناني و خريد كالا محقق مي گردد و منابع وجوهي كه در اين كشور شستشو داده ميشوند، شامل عوايد حاصل از مواد مخدر، قاچاق و جعل اسكناس ميباشد. در سال ٢٠٠١ لبنان، قانوني را مبني بر جرم دانستن عمليات پول شويي در اين كشور به تصويب رساند. علاوه بر اين بانك مركزي لبنان نيز با صدور بخشنامه اي مساله نظارت بر عمليات پول شويي و عملكرد بانك ها و ارائه گزارش از تمامي عمليات بانكي مشكوك را در دستور كار خود قرار داده است. اما به نظر كميته FATF به علت اينكه هنوز دركشور لبنان سيستم محرمانه بودن حساب هاي بانكي حاكم است و دستگاه هاي ذي ربط نميتوانند به اطلاعات مورد نظر در مورد وضعيت حساب هاي مختلف دست يابند در ليست سياه FATF قرار دارد.

يكي ديگر از كشورهاي مهم براي پول شويان، امارات متحده عربي است. چون در اين كشور اقتصاد باز و سيستم مالي پيشرفته و عدم كنترل ارزي، ماليات بندي ناچيز و سيستم مناسب حواله ها براي عمليات پول شويي وجود دارد. همچنين امارات، يك مركز گذر مواد مخدر از جنوب و جنوب غربي آسيا مي باشد. خدمت مهمي كه نهادهاي مالي امارات انجام مي دهند، بانكداري براي خارجيان و حفظ اسرارشان ميباشد. همچنين از ويژگي مهم سيستم مالي اين كشور اين است كه داراي مشتريان و نقل و انتقالات بسيار بوده و معاملات با استفاده ازحوالجات، بدون برجا گذاشتن ردپا، در اين كشور به آساني صورت مي پذيرد. بخشنامه شماره ٢٤ بانك مركزي امارات در يكم دسامبر سال ٢٠٠٠ در رابطه با مبارزه با پول شويي تنها يك بعد از ٤٠ راهكار اساسي FATF را تحت پوشش خود قرار مي دهد. برطبق اين بخشنامه تمامي نهادهاي مالي بايد هرگونه معاملات مشكوك را به واحد موارد مشكوك و ضد پول شويي بانك مركزي گزارش دهند، يا فرد يا سازماني را كه مشاركتش در پول شويي محرز شود، را تنها ميتوان به مشاركت تلويحي يا غير مستقيم در پول شويي متهم كرد. البته فقدان قانوني كه به موجب آن پول شويي جرم محسوب شود، باعث عقيم ماندن مبارزه با پول شويي شده است.

همچنين عدم وجود قوانين مربوط به صدور حواله كه مهمترين محل پول شويي در امارات است منجر شده است كه اين كشور جزو كشورهاي شكست خورده در زمينه پول شويي محسوب گردد. بحرين نيز به علت وجود عوامل تشوقي چون عدم پرداخت ماليات توسط شركت ها و رفع محدوديت هاي مربوط به بازگرداني سود به خصوص سود شركتهاي خارجي و عدم مقررات مبارزه با پول شويي در ليست كشورهايي قرار دارد كه در آنها پول شويي انجام م يپذيرد. در اين كشور مهمترين منابع وجوه پول شويي، قاچاق مواد مخدر، كلاهبرداري و تجارت غير قانوني فروش ذخاير نفت خارج از توافقنامه هاي توليد اوپك مي باشد.

در كشور مصر نيز ٧٠ درصد منابع پول شويي حاصل از قاچاق مواد مخدر و ٣٠ درصد آن مربوط به جنايات سازمان يافته و تروريسم ميباشد. پول شويي در اين كشور در عرصه مواد مخدر معمولا در قالب سرمايه گذاري در اموال غير منقول و سرمايه گذاري هاي ديگر صورت ميپذيرد. در كشور مصر نيز نهادهاي مالي در صورت درخواست دادگاه ملزم هستند كه به آنها گزارش دهند، اما مشكل اساسي در مصر اين است كه پول شويي در مصر اغلب از طريق دلالان انجام م يپذيرد، در نتيجه كار پيگيري آنها با مشكل جدي روبروست به اين دليل كشور مصر نيز جزو ليست سياه FATF قرار دارد .

برگرفته: پارک دانش

Hits: 1